Grecia seguirá haciendo ruido

Si finalmente se cierra un acuerdo de las instituciones con Grecia probablemente se limite a liberar 7.200 millones de euros pendientes del actual programa de rescate a cambio de reformas a corto plazo, una solución provisional. De hecho Grecia va a seguir haciendo ruido, independientemente del acuerdo de mínimos a que se llegue, pues una solución definitiva con tanta deuda y bajos ingresos es difícil. Hay que tener en cuenta que la mayoría de la deuda griega tiene vencimiento promedio de 17 años tras reestructuraciones muy ventajosas y, a pesar de los rescates del Eurogrupo, sigue con una recaudación fiscal muy inferior a la media de países europeos. La única forma de salir de esa situación es mediante crecimiento, que de momento ha pasado a terreno negativo sólo por el cambio de expectativas con el nuevo gobierno griego.

Menor austeridad y menor represión fiscal deben apuntalar el crecimiento

Hay que considerar el ajuste en Europa. La diferencia negativa entre ingresos y gastos de los estados en Europa ha llegado a ser pdel 4% e incluso del 6% los últimos años. En esa situación hay que actuar, como lo han hecho la mayoría de países. Así, España ha pasado de déficit fiscal de casi 10% a 4% y los próximos años puede situarse por debajo del 3%, en cumplimiento de los criterios de Maastricht. Es decir los gobiernos, en situación de crisis económica, se han visto obligados a poner freno al nivel de gasto y a gestionar una reducción drástica del lado de los ingresos. En España la menor recaudación tributaria ha llegado a ser de 75 mil millones, casi 7 a 8% del PIB. El caso es que, para facilitar el crecimiento en Europa, la austeridad se ha llevado a cabo sobre todo mediante ajuste del sector privado, que empieza a tirar de la economía. Una menor austeridad pública y menor represión fiscal deben apuntalarlo.

En este sentido, auque el Fondo Monetario Internacional y otras instituciones se hayan referido a que la austeridad no es la política más conveniente actualmente, ésta ha sido claramente necesaria. Una vez se han ordenado las finanzas públicas, tras los rescates de Irlanda y Portugal y reducción de gastos en Italia y Francia, en casi todos los casos con subida de impuestos, en Europa, por primera vez en muchos años, el consenso apunta a un crecimiento por encima del 1% e incluso 1,5% para 2016. Ahora bien, no es momento de abandonar el control de gastos.

Volatilidad los próximos meses

En conjunto la renta fija puede dar sorpresas negativas, pues los mercados están muy sensibles a las noticias en muchos frentes, que no está claro cuando van a despejarse: China está intentando implantar medidas para impulsar el crecimiento, mientras en Grecia las noticias se suceden en diferentes sentidos y en EEUU son mixtas. El dato más importante que el mercado espera es una subida de tipos de interés de la Reserva Federal, donde las previsiones cambian permanentemente, aunque las últimas noticias apuntan a Septiembre de éste año, si bien se espera sea una subida muy moderada, incluso algunas voces la plantean para 2016. A ello se añaden las elecciones españolas, tras, recientemente, las del Reino Unido. En España está suponiendo un cambio de expectativas para inversores internacionales y en Reino Unido puede haber referéndum en 2016 para la permanencia en la Unión Europea. El caso es que al mercado, ya sea de renta fija o variable, no le gusta esta incertidumbre y en Europa tenemos muchos eventos políticos este año

De todas formas sobre-ponderamos bonos italianos y españoles de manera táctica, sobre todo de mayor vencimiento, cuyos diferenciales de rentabilidad a vencimiento a diez años han llegado a aumentar excesivamente respecto al bono alemán. Pero, en las actuales condiciones y ciclo económico, el BCE va a continuar con su programa de compras de deuda por valor de 60.000 millones de euros al mes hasta septiembre de 2016, lo que va a dar soporte. De hecho uno de los objetivos es facilitar crédito a empresas y familias. En este sentido en Europa -España en particular- ya hay reactivación, lo que está empezando reflejarse en el crecimiento. Los dos últimos años Alemania ha sido la locomotora y ahora países como Francia Italia y España en particular muestran crecimiento mucho más sólido de lo esperado, aunque de momento más con componente macro que microeconómico y queda mucho que hacer. Así que el BCE va a seguir su programa de relajación cuantitativa hasta septiembre 2016, con soporte a la financiación a gobiernos, permitiendo cierta relajación y margen para políticas menos austeras.

Don´t fight the Fed.

Mientras no conviene luchar contra los bancos centrales. La Reserva Federal va a ser muy transparente en sus comunicaciones al mercado, como viene haciendo desde hace años. Va a evitar sorpresas. Está indicando una primera subida de tipos de interés para Septiembre-Octubre este año, muy gradual. Si mantiene la política de transparencia y subidas de tipos graduales y pequeñas el mercado lo debe digerir sin muchos sobresaltos. En concreto esperamos 0,25% antes de fin de año y a lo mejor dos subidas más del mismo nivel en 2016. Ese ritmo no debe afectar mucho al mercado. Pero si la economía de EEUU sorprende al alza en sus datos de crecimiento la Reserva Federal va tener que actuar sin tiempo de preparar al mercado. Ya ocurrió en Enero, cuando el Banco Central de Suiza tomó la decisión sorpresa de eliminar la fijación del franco suizo con el euro y no gustó nada al mercado.

En cualquier caso las políticas monetarias expansivas Japón y en Europa pueden en 2015 proporcionar liquidez de 1,2 trillones de dólares, mucho mayor que los 0,5 trillones que la Reserva Federal proporciono en su tercer programa de expansión cuantitativa.

Selección en deuda empresarial y de emergentes en dólares

En este estado de cosas en deuda empresarial hay que ser tremendamente selectivo. La de alta rentabilidad europea ha llegado a proporcionar 3% más que la soberana en 2015 y tiene sentido reducir la exposición a neutral. De todas formas estratégicamente y a largo plazo facilita perimte aprovechar el mayor crecimiento económico en países desarrollados. Además la mayoría de estas compañías tenía calificación crediticia grado de inversión, perdida con la crisis. Pero actualmente cuentan con balances equivalentes a grado de inversión.

Por otra parte sobre-ponderamos deuda de mercados emergentes en dólares, una clase de activos con dinámica de oferta y demanda favorable, que muestra rentabilidad de hasta 3,8% por encima del bono de EEUU, elevada según estándares históricos. Además estamos empezando a ver interés creciente por deuda soberana de mercados emergentes en moneda local. Quizá no sea el momento de entrar, por el riesgo de divisas, pero empezamos a tratar con inversores respecto a los próximos meses, dada la elevada rentabilidad a vencimiento de 7%, con descuento del 25% en las divisas. De momento estamos neutrales, porque no vemos un crecimiento económico sólido en emergentes.

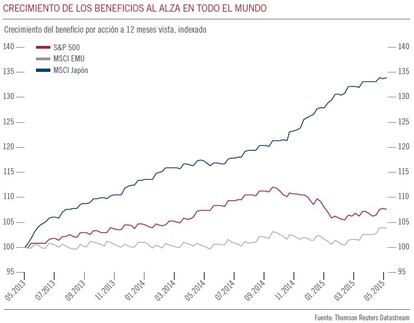

Hay valor en bolsa japonesa y europea

En conjunto las bolsas no están baratas y hay que ser tremendamente selectivos, pero hay suficiente fortaleza en el crecimiento económico para que los mercados tengan un comportamiento positivo. En concreto vemos todavía valor en bolsa japonesa y europea, que sobre-ponderamos. Además el impacto de un euro más débil facilita que los beneficios empresariales vuelvan a niveles más normales. Sin embargo las valoraciones están más ajustadas en acciones de EEUU, que infra ponderamos.

Por sectores los relacionados con economías domésticas están empezando a tener atractivo, pues la mayoría de compañías aprovechan el entorno de bajos tipos de interés para financiarse a más bajo coste, con balances bastante sólidos. En muchos casos se trata de pequeñas y medianas compañías que pueden beneficiarse del mayor crecimiento económico. Además mantenemos preferencia por sectores que más pueden aprovechar el crecimiento económico mundial, como tecnología. Sin embargo infra-ponderamos consumo básico, donde las valoraciones están muy ajustadas.

Por su parte el mercado español siempre ha estado más retrasado que otros europeos y seguimos viendo valor, aunque sujeto a mucha volatilidad, más recientemente con los resultados de las elecciones municipales y autonómicas. Ello ha generado cambio de expectativas de los inversores internacionales. Estábamos en un entorno muy positivo, con entrada de dinero en inversión directa -como en el sector inmobiliario- y ahora se han frenado las decisiones a la espera de ver cómo queda el escenario político hasta las elecciones generales. Mientras tenemos una muy buena dinámica de crecimiento.

Gonzalo Rengifo, director general de Pictet AM en Iberia y Latam.