¿Recuperacion? Crean en lo que hacen, no en lo que digan.

Las ventas de viviendas de segunda mano en EEUU alcanzó en agosto la cifra anualizada de 5,05 millones de unidades (-1,8% mensual) frente al dato revisado de 5,14 millones de julio. Según la NAR (Asociación Nacional de Agentes Inmobiliarios), esta es la primera caída tras cuatro meses consecutivos de aumentos, debido a una menor presencia de clientes que pagan en efectivo en el mercado (hasta ahora gran motor de crecimiento del sector dado que el crédito hipotecario apenas se ha reactivado en siete años de crisis de las "hipotecas basura").

Asimismo, la asociación recalca que, aunque el dato de agosto es el segundo mayor de 2014, la venta de viviendas de segunda mano aún sigue siendo un 5,3% inferior a los 5,33 millones de mismos mes del año anterior, también el segundo dato más elevado de ese año. La mediana del precio de venta de la vivienda usada se situó en 219.800 $, un 4,8% en tasa interanual. Por su parte, el precio medio cayó a 265.200 $ (-0,9% mensual) pero se situó un 3,4% por encima de los precios de hace un año. El inventario de viviendas usadas a la venta descendió un 1,7%, hasta situarse en 2,31 millones de unidades, lo que equivale a 5,5 meses de demanda al actual ritmo de ventas. Este último ratio se mantiene estable en ese nivel en los últimos 4 meses.

Por otro lado, el índice de la Fed de Chicago de Actividad Nacional descendió a -0,21 en agosto desde +0,26 de julio. Cualquier dato por encima de cero, indica que la economía se está expandiendo a una velocidad mayor que su tradicional ratio de crecimiento. La media móvil de tres meses del índice descendió a 0,07 en agosto desde 0,20 en julio, marcando su sexta lectura consecutiva por encima de cero. La media móvil del índice sugiere que crecimiento de la actividad económica nacional estuvo escasamente por encima de su tendencia histórica, cayendo por debajo de la misma en el dato mensual.

La Reserva federal ha señalado que mantiene los tipos de interés entre el 0-0,25%, y que seguirán bajos durante un "tiempo considerable" pese a que algunos expertos apuntaban a que la Fed podría quitar de su comunicado esta coletilla.

Con respecto a China, el mercado respiró tranquilo después de conocerse que el dato preliminar de septiembre del PMI manufacturero Markit/HSBC se situó en los 50,5 desde los 50,2 en Agosto (se esperaba 50,0). Destacar que el subíndice de exportaciones subió a 53,9 el mayor en 4 años.

El portal digital de información Sina, que cita fuentes financieras, afirmó hace una semana que el banco central chino inyectará el equivalente de 81.000 millones de dólares en los cinco bancos más grandes del país, todos públicos. Ello podría marcar el inicio de una serie de medidas de estímulo en la segunda economía mundial, actualmente ralentizada.

Por último, el PMI compuesto de la Unión Monetaria Europea que elabora Markit caía levemente en septiembre a 52,3 desde el 52,5 de agosto. Este indicador sugiere un crecimiento del PIB en el 3ºT de cómo máximo del +0,3% si bien existen signos alarmantes de que en el último trimestre del año podría ralentizarse la expansión dado que los pedidos manufactureros se han situado en el nivel más bajo de los últimos 15 meses. Si desglosamos el dato, en el sector servicios, el registro de septiembre era de 52,8 desde el 53,1 mientras que el manufacturero pasaba a 50,5 desde 50,7.

Por países se mantiene el preocupante “gap” entre las dos principales economías de la UME. Alemania ofrecía un PMI compuesto de 54,0 en septiembre desde el 53,7 de agosto mientras que Francia pasaba a 49,1 desde el 49,5. Como nota positiva apuntar que el PMI manufacturero, indicador que recoge mejor el componente cíclico, recuperaba en Francia a 48,8 desde 46,9.

Con estos datos en la mano se reafirma el diagnóstico realizado por Draghi de que el crecimiento está perdiendo ritmo. Si se confirma esta tendencia a la baja en las próximas encuestas de confianza empresarial, la inflación se mantiene en los niveles interanuales del 0,4% y las inyecciones de liquidez del BCE no son lo suficientemente efectivas para reestablecer el volumen de las balance de la institución al que había a principios de 2012 (2,7-3,0 billones de €) las probabilidades podría elevarse sustancialmente para la adopción de un QE.

Con respecto al programa de compra de activos privados (ABS) inicialmente el mercado actual sería de 880.000 mill de € de los cuales el 70% son cédulas hipotecarias. Informaciones no oficiales pero difundidas por Reuters sugieren que el detalle del programa de adquisiciones podría aspirar a 500.000 millones de €. Este montante unido al de los TLROS debería completar hasta 1 billón de € (situación del balance a principios de 2012).

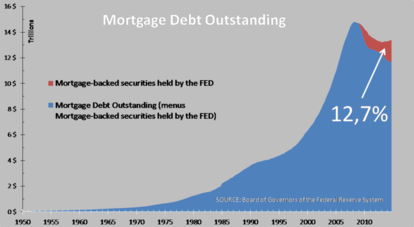

Si la ventana de liquidez de diciembre no cumple el pronóstico (que la suma de las dos ventanas llegase a 400.000 millones de €) la probabilidad de una QE a la americana por parte del BCE podría considerarse como total.