Hay que asumir riesgo para obtener rentabilidad

Los activos que más nos gustan son de más riesgo. Aunque los índices S&P 500 de EEUU y Stoxx Europe 600 ofrecen desde principio de 2014 rentabilidades superiores a sus medias históricas y nuestras previsiones, siguen siendo nuestra clase de activos favorita, con rentabilidad prevista para todo el año del 10%, en línea con las estimaciones de crecimiento de beneficios. De momento las expectativas en el S&P 500 se han consolidado ligeramente en 8,6%, tras resultados mejores de lo esperado el primer trimestre y de mejor calidad, pues las sorpresas positivas no se limitan a títulos financieros. Por su parte en Europa las estimaciones de crecimiento de beneficios están en 7,2% por el índice Stoxx Europe 600.

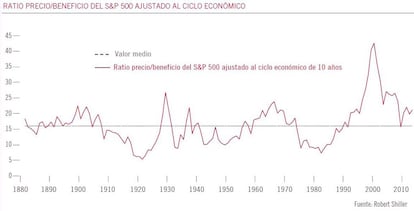

De todas formas el mercado, en los últimos años, con el riesgo sistémico, se ha movido en base a las medidas poco convencionales de los bancos centrales, actualmente del BCE y es necesario crecimiento económico a ambos lados del Atlántico. Hay que tener en cuenta que las valoraciones de las acciones están por encima de las medias históricas: en EEUU a 16 veces beneficios esperados y en Europa entre 14 y 14,5. La mejora tiene que venir de sorpresas en los resultados empresariales, asociados a los principales datos macroeconómicos. En caso de que las ventas, márgenes de beneficio, beneficios o valoraciones resulten decepcionantes, los bonos del Tesoro de EEUU a diez años, aun de rentabilidad escasa, ofrecerán protección.

EEUU parece salir de la cuarentena

EEUU, finalizado el riguroso invierno, parece salir de la cuarentena. No obstante hay economistas que estiman que seguirá experimentando un ritmo de crecimiento inferior a su tendencia a largo plazo. Otro bando, en el que nos incluimos, considera que hay motores virtuosos de crecimiento en crédito y empleo, mientras la Reserva Federal continua su retirada progresiva de relajación cuantitativa, frenando poco a poco la expansión de su balance. De hecho las encuestas industriales recientes revelan recuperación y los indicadores de consumo se mantienen en positivo. Además, el fuerte incremento de nueva construcción sugiere recuperación del sector inmobiliario residencial. Así que el crecimiento del PIB en EEUU puede superar temporalmente 4% anualizado el segundo trimestre. Mientras se aprecia repunte de la inflación, que es muy probable continúe, aunque muy progresivamente. Aunque la Reserva Federal llegue revisar al alza sus previsiones al 1,5% para el último trimestre de 2014, seguimos pensando que el riesgo inflacionista seguirá siendo insignificante unos años más.

En Europa, la mejora sigue muy gradual

En Europa, la mejora sigue muy gradual. La Euro Zona ha crecido 0,2% el primer trimestre, una recuperación frágil y fragmentada. Alemania sigue siendo el motor, pero otros países han tenido una evolución decepcionante: Francia (0,0%), Italia (0,1%), Países Bajos (1,4%) o Portugal (0,7%). En Alemania el suave invierno ha estimulado la construcción, con buen comportamiento del consumo privado. En cambio las exportaciones se han visto afectadas por la debilidad de la demanda mundial, turbulencias geopolíticas y fortaleza del euro. Las encuestas sugieren que el crecimiento alemán puede debilitarse los próximos trimestres. Al mismo tiempo, en la Euro Zona, el crédito sigue deprimido y la apreciación del euro ha penalizado la recuperación y contribuido a la débil inflación. Globalmente, esperamos crecimiento 0,3% a 0,4% los próximos trimestres, un total de 1,1% en 2014. De hecho hay economistas que ven inevitable un retorno de la crisis en la Euro Zona, dado el incremento de deuda soberana/PIB. Pero otro grupo, en el que nos incluimos, lo considera improbable, pues el BCE ha demostrado que está dispuesto a intervenir.

Los riesgos macroeconómicos siguen en economías emergentes

A ello se añade que los mercados emergentes han proseguido su avance, compensando pérdidas del primer trimestre. El riesgo percibido ha llegado a situarse debajo del prevaleciente antes de verano de 2013 y los inversores dejado de salir de estos mercados, cuyos niveles de valoración siguen atractivos. El índice ruso RTSI ha llegado a subir de manera intermensual 12%, a pesar de la guerra civil al Este de Ucrania. Además la victoria de Narenda Modi en India ha contribuido al avance índice Sensex, pues, por primera vez en 30 años no es necesaria una gran coalición para gobernar, abriendo la vía a profundas reformas y mejoras de la competitividad del país.

En cualquier caso los riesgos macroeconómicos siguen estando principalmente en economías emergentes. Este año ya ha habido crisis de divisas en Turquía, Sudáfrica, Indonesia y Argentina. Además los riesgos geoestratégicos son una fuente de choques para las economías desarrolladas. Mientras, en China, la mayoría de indicadores apuntan a estabilización, pero las ventas de viviendas han disminuido notablemente y los inicios de construcción también, con un ritmo de subida de precios inmobiliarios a la baja. De hecho, tras retroceder 6% anualizado el primer trimestre, el repunte puede seguir siendo muy leve este segundo trimestre. Las autoridades han empezado a tomar medidas de apoyo, pero su voluntad es evitar la recuperación mediante crédito, con riesgos de que el debilitamiento inmobiliario se prolongue. Así que las medidas de relajación de políticas económicas y aumento de las exportaciones pueden desembocar en una moderada aceleración el segundo semestre.

Luis Sánchez de Lamadrid, director general de Pictet WM en España.