Los efectos de la crisis bancaria regional de EEUU

Una pausa en la subida de tipos parece lo apropiado para gestionar el riesgo mientras se evalúa la ola expansiva de SVB

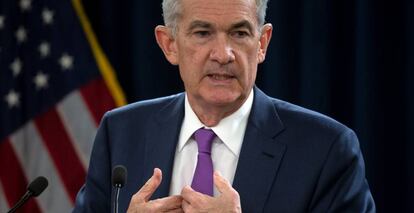

Jerome Powell, presidente de la Reserva Federal, apenas dos días antes de la quiebra de Silicon Valley Bank, había abierto la puerta a un aumento de tipos de interés de 0,5% para la semana que viene y terminar en un nivel más alto, debido a los fuertes datos económicos. Pero en cuestión de días, el equilibrio de riesgos ha cambiado y el endurecimiento de las condiciones financieras ha puesto en duda hasta qué punto la Reserva Federal puede, y está dispuesta, a seguir subiendo los tipos de interés en su lucha contra la inflación al tiempo que garantiza la estabilidad financiera.

Hay que tener en cuenta que un mayor endurecimiento de las condiciones crediticias y caída en la confianza de los consumidores y empresas podría provocar una recesión más pronto y profunda, con necesidad de una flexibilización monetaria antes de lo esperado. De momento, hay señales de que los depósitos se están trasladando de bancos regionales a grandes bancos nacionales y de que ha aumentado la aversión al riesgo de los bancos, con mayor endurecimiento de los estándares crediticios. Así que es probable que la Reserva Federal reevalúe el nivel de tipos de interés considerado “suficientemente restrictivo” para que la inflación vuelva a su objetivo del 2%. Para justificar una pausa, Powell puede enfatizar que la política monetaria afecta a la economía real con retraso y que los acontecimientos recientes sugieren que el efecto ya es mayor de lo esperado.

Aunque la Reserva Federal no tiene mandato explícito respecto a garantizar la estabilidad financiera, sí lo tiene sobre el doble objetivo de pleno empleo y estabilidad de precios, lo que se vería en peligro. De hecho, la estabilidad financiera fue un elemento importante de la creación de la Reserva Federal en 1913.

De manera que la intervención ha sido rápida, tanto de la Reserva Federal, como del Tesoro y la Corporación Federal de Seguro de Depósitos, garantizando los depósitos no asegurados en bancos quebrados. La Reserva Federal ha establecido un nuevo programa de financiación para instituciones depositarias, aceptando garantías de alta calidad a la par en lugar de a valor de mercado, al tiempo que facilita el acceso de los bancos a su ventana de descuento.

En un escenario base es de esperar que estas medidas sean efectivas para prevenir un contagio generalizado, aunque no se puedan excluir quiebras bancarias individuales. El caso es que es probable que veamos condiciones crediticias más estrictas, aunque no contracción del crédito en EE UU. Además, el contagio es limitado en el sector bancario europeo.

Una diferencia importante respecto a episodios anteriores de estrés financiero es un resistente contexto macroeconómico, con el mercado laboral ajustado y una persistente presión inflacionaria. Así que los bancos centrales se enfrentan a un muy difícil equilibrio entre inflación y estabilidad financiera, mucho peor que en 1998, por ejemplo. Dejar correr la inflación puede ser malo, pero una crisis crediticia sería peor. El caso es que, con el ciclo de ajuste monetario más rápido de la historia, sabíamos que la normalización no iba a ser suave y lineal y esperábamos que algo se rompiera. Es probable que el colapso de SVB sea el catalizador que convenza a los bancos centrales para proceder con más cautela.

Ahora bien, de momento, los fundamentales económicos sugieren que los tipos de interés deben mantenerse altos un tiempo en EE UU. Aunque la inflación debe desacelerarse, el proceso será accidentado. La subyacente –sin energía ni elementos no elaborados– en febrero ha sido del 0,5%, con pocas señales de desinflación en servicios, excepto vivienda. Esperamos que termine el año en 3,4%, por debajo de 4,7% de enero, pero aún muy por encima del objetivo del 2%. Aunque la desinflación en alquileres pueda notarse para el verano, los cuellos de botella de la cadena de suministro pueden resurgir si aumentan los riesgos geopolíticos. El caso es que el mercado laboral en EE UU sigue ajustado, con alto número de ofertas de trabajo por desempleado, y, aunque hay signos de debilitamiento salarial, todavía no es compatible con un objetivo de inflación del 2%.

Ahora la atención también se centrará en el ajuste cuantitativo. Los bancos centrales tratarán de distinguir entre tipos de interés para la orientación de política monetaria y su balance para la estabilidad financiera. De momento la Reserva Federal acepta garantías a la par, sin comprar activamente bonos, mientras que el BCE reinvierte los ingresos de su programa de Compras de Emergencia Pandémica y promete comprar deuda pública para evitar la fragmentación financiera. Es probable que estas políticas continúen por ahora, aunque el camino de menor resistencia sería suspender el ajuste cuantitativo.

El caso es que el sesgo de política monetaria ha cambiado rápidamente, desde una posición agresiva debido al sobrecalentamiento de la economía, a un giro moderado con crecientes preocupaciones para la estabilidad financiera. Aunque los tipos de interés no sean la herramienta principal para atender riesgos de estabilidad financiera, es probable que una pausa en la subida de tipos de interés sea apropiada para la gestión prudente del riesgo, mientras se evalúan las consecuencias del colapso de SVB. Así que es previsible un aumento de tipos de 0,25% por parte de la Reserva Federal la próxima semana y una pausa en el ciclo de ajuste, aunque no recortes de tipos de interés antes de 2024. Además, a menos que EE UU entre en profunda recesión, no es probable una reanudación de la compra de activos por parte de esta institución monetaria.

Con todo, es probable que EE UU, con la reducción de inventarios y débil gasto de capital, junto con la caída de la inversión residencial, entre en recesión moderada la segunda mitad de 2023. Sin embargo, los riesgos de recesión más profunda e incluso temprana han aumentado. Aunque preveíamos recesión en EE UU el segundo semestre, ahora puede ser más severa. Sin embargo, para la euro zona es probable una recuperación débil, pero no recesión.

Frederick Ducrozet es director global de macroeconomía de Pictet WM

Sigue toda la información de Cinco Días en Facebook, Twitter y Linkedin, o en nuestra newsletter Agenda de Cinco Días