La encrucijada de la deuda de EE UU ante las elecciones: presión a corto y también en el medio plazo

La posibilidad de un triunfo de Trump tensa el rendimiento de los bonos y eleva la volatilidad. Ninguno de los candidatos presenta en campaña un plan de consolidación fiscal

La rentabilidad del bono de EE UU a 10 años ha trepado en octubre desde el 3,7% al 4,3%, máximos de julio. Octubre se ha convertido en el peor mes para la deuda soberana estadounidense en los dos últimos años, con los bonos perdiendo valor en paralelo al incremento de sus rentabilidades, y concluye además con los niveles de volatilidad de este mercado en máximos del año. La deuda soberana de EE UU es la gran referencia para la renta fija global, al igual que sucede con Wall Street para la renta variable, y está reflejando la inquietud que se extiende entre los inversores a las puertas de las elecciones presidenciales del 5 de noviembre.

El alza de rentabilidad de los bonos estadounidenses de las dos últimas semanas se explica en la solidez que transmite la economía de EE UU, que pone en cuestión la cascada de recortes de tipos por parte de la Fed que han anticipado los inversores, pero también en los efectos que podría tener una victoria electoral de Donald Trump, al que el mercado está dando por ganador en las últimas sesiones. La propuesta del magnate republicano de establecer aranceles de entre el 10% y el 20% a todas las importaciones en EE UU, -incluidas las europeas, además de un arancel del 60% para los productos chinos- es vista como una amenaza claramente inflacionista y está contribuyendo a enfriar las expectativas de recorte de tipos.

La dura política de inmigración que defiende Trump, con estrictas medidas como retener a los solicitantes de asilo en la frontera o poner fin a la ciudadanía automática por derecho de nacimiento también puede tener efectos inflacionistas a través de un alza de los salarios. “Creemos que las posturas agresivas de Trump en materia de aranceles e inmigración reducirían la capacidad de la Reserva Federal para cumplir las expectativas actuales del mercado de recortes de tipos en Estados Unidos”, señalan desde la gestora Vontobel. La firma explica que mientras que los aranceles supondrían un aumento puntual de la inflación, las restricciones a la inmigración tendría un impacto continuo en el crecimiento de los salarios. “Cabría esperar que esto presionara al alza el tipo neutral estadounidense, con lo que no solo se ralentizaría el ritmo potencial de recortes de la Fed, sino que se crearía un suelo más alto para el punto final del ciclo de rebajas”, aseguran.

Las propuestas económicas de Trump, además del mencionado riesgo inflacionista, no contemplan un plan de consolidación fiscal con el que abordar un déficit público y un endeudamiento que irán en aumento. Tampoco las de Harris, de cuyo mandato también se esperaría un incremento de la deuda. En Pimco, la mayor gestora de renta fija del mundo, sostienen que el déficit de EE UU será el gran perdedor gane quien gane las elecciones. La firma no espera grandes estímulos fiscales adicionales, para los que no hay mucho margen y ante la posibilidad de un Congreso dividido. “Sin embargo, tampoco se espera una consolidación fiscal. Es probable que los déficits anuales sigan siendo elevados (entre el 6% y el 7% del PIB) debido a la falta de voluntad política para frenar el gasto”, sostiene en la gestora, donde consideran que al mercado debería preocuparle más el elevado déficit público de EE UU.

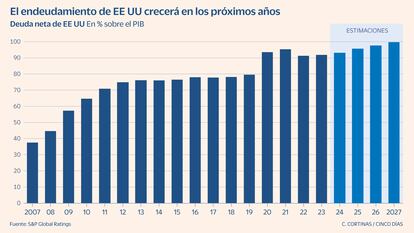

Las agencias de rating ya llevan tiempo advirtiendo de ello. Moody’s mantuvo el pasado septiembre el rating de EE UU en la máxima calificación, AAA, pero rebajó la perspectiva de estable a negativa. “La dinámica de deuda es cada vez más incompatible con una calificación AAA si no se toman medidas para corregir el rumbo”, argumentó. La agencia de rating Scope señala que, con un persistente déficit presupuestario entre el 6% y el 8%, el pago de los intereses de la deuda estadounidense superará el 10% de los ingresos públicos en los próximos años, y la deuda superará el 130% del PIB. Fitch Ratings rebajó su calificación de AAA a AA+ en agosto de 2023, y Standard & Poor’s apeó el rating de Estados Unidos de la triple A en 2011.

Las gestoras creen que, más allá del impacto en el corto plazo, la perspectiva en el medio plazo para la deuda soberana estadounidense es más desafiante con un mandato de Trump que de Harris. “Las perspectivas crediticias estadounidense dependerán más de factores a medio plazo una vez que se asiente la nueva administración. A pesar de la robustez y resistencia de la economía estadounidense, prevemos un deterioro de los desequilibrios fiscales, pero más pronunciado bajo una administración Trump que bajo una administración Harris”, añaden en Scope.

Según un reciente informe publicado por el Comité para un Presupuesto Federal Responsable, organización estadounidense que se autodefine como independiente y no partidista, ninguno de los candidatos abordará los déficits fiscales estructurales y el aumento de los pagos de intereses; de hecho, predice que ambos probablemente aumentarán los déficits y los niveles generales de deuda. Partiendo de los anuncios realizados en campaña, Trump añadiría 7,5 billones de dólares a la deuda nacional estadounidense en 10 años, mientras que Harris añadiría 3,5 billones, desde un total actual de 35,7 billones. Según las previsiones de la Oficina Presupuestaria del Congreso (CBO), el déficit federal se mantendrá por encima del 6% del PIB en los próximos años y la ratio de deuda sobre PIB superará el 120%.

La reciente cumbre de otoño del FMI y el Banco Mundial celebrada en Washington ha tenido a la economía de EE UU y las próximas elecciones presidenciales como uno de los principales focos de debate. En sus encuentros mantenidos en este foro con organismos oficiales, organizaciones internacionales y clientes, el banco estadounidense Citi concluye que los inversores parecen contar con una victoria de Trump y están inquietos ante una oleada de ventas de deuda de EE UU por motivos fiscales. Los responsables políticos tienen en cambio una visión más benévola. “Si bien la expectativa general es que un impulso fiscal bajo una administración Trump conducirá a tipos más altos, los responsables políticos y los analistas en general no esperan (todavía) que la creciente carga de la deuda de EE UU conduzca a un momento Liz Truss en EE UU. Sin embargo, no hay una base analítica sólida para esta evaluación, ya que no está claro qué nivel de deuda llevaría a una huelga de compradores”, señalan en Citi.

Los riesgos a más corto plazo

En la memoria de los inversores, y también de los gobiernos, está muy presente el duro castigo que recibió la propuesta de fuerte rebaja de impuestos de la conservadora británica Liz Truss nada más llegar al cargo de primera ministra de Reino Unido. Su plan desató una oleada de desconfianza hacia la sostenibilidad de la deuda pública británica que exigió la intervención de emergencia del Banco de Inglaterra y precipitó la renuncia de Truss tan solo 45 días después de llegar al poder. Aquel episodio de octubre de 2022 demostró que los atrevimientos fiscales, sin compromiso de reducción de la deuda y el déficit, salen muy caros y aunque los inversores no prevén nada similar del vencedor de las elecciones, estos días toman sus precauciones.

En Julius Baer reconocen que con Trump ganando opciones de llegar a la Casa Blanca, los inversores están cada vez más preocupados por las posibles implicaciones para la situación fiscal del país, incluidos los déficits persistentemente elevados. “Dadas estas incertidumbres, es difícil afirmar que los rendimientos a largo plazo hayan alcanzado todavía un punto de entrada atractivo, aunque el nivel parezca de nuevo más apetecible”, explica la firma suiza, que desaconseja tomar duración en las carteras y equilibrarlas con plazos de entre tres y siete años para reducir riesgos. Vincent Chaigneau, responsable de análisis de Generali AM, prefiere los bonos corporativos a los soberanos pero sí ve una oportunidad de compra en los bonos estadounidenses, siempre que no haya un barrido republicano. “A menos que se produzca una victoria contundente republicana, compraremos la probable caída a corto plazo de los precios del Tesoro”, defiende.

¿Y qué hay de la inversión a largo plazo en deuda de EE UU? Pese al nerviosismo de estos días ante un triunfo de Trump y las advertencias sobre el continuo desequilibrio fiscal estadounidense, los gestores no llegan a poner en duda que seguirá habiendo apetito por los bonos de la mayor economía del mundo. En Vontobel recuerdan que la tendencia de los déficits gemelos de EE UU (fiscal y por cuenta corriente) lleva años al alza. La firma defiende que “es inútil construir una filosofía de inversión en torno a ello sin que haya un catalizador claro para un cambio en la tolerancia del mercado a los niveles de deuda de EE UU”. Y por ahora, no hay tal catalizador. “Con unas expectativas de inflación ancladas, un banco central creíble y la moneda de reserva del mundo, creemos que Estados Unidos seguirá disponiendo de un amplio margen para aumentar su deuda”, aseguran en Vontobel.

“EE UU mantendrá su fortaleza crediticia”, añaden en S&P. La agencia de rating ya privó en 2011 de la máxima calificación financiera a la deuda estadounidense y ahora ofrece argumentos para la calma con una perspectiva de medio plazo. Defiende que, pese a todo el ruido político, el país cuenta con una economía diversificada y resiliente con un sólido crecimiento, con una amplia flexibilidad en su política monetaria gracias a un banco central independiente que facilita liquidez global, con el estatus que proporciona ser el emisor de la divisa de reserva líder en el mundo y “con instituciones de gobierno que proporcionan controles y equilibrios, transparencia y una toma de decisiones descentralizada”. Aunque si gana Trump, sí habrá riesgo de debilidad de las instituciones que ahora arropan a la deuda soberana, incluida la Fed, una línea roja que difícilmente podrá cruzar sin el castigo de los inversores.