El Ibex da un traspiés en el inicio de la temporada de resultados y cae un 1% semanal

El selectivo español cede un 0,23% el viernes y se mantiene sobre los 11.800 puntos

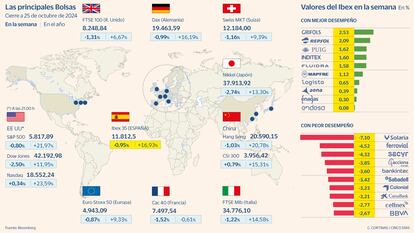

La temporada de resultados no está siendo suficiente para prolongar el rally de las Bolsas. Con las elecciones estadounidenses a la vuelta de la esquina y los inversores analizando con lupa las declaraciones de los bancos centrales, los mercados hacen una pausa. En la primera semana en la que los integrantes del Ibex 35 han dado a conocer las cifras de los nueve primeros meses del año, el selectivo español se atasca en los 11.800 puntos. Con una caída del 0,23% el viernes, la Bolsa española retrocede un 0,95% en la semana y aplaza para otro momento el asalto a los 12.000 puntos, barrera que ha tocado en niveles intradía en varias ocasiones pero que no consigue mantener al cierre.

Con una caída del 1,82% Indra lideró el viernes lo recortes, seguida de cerca por Ferrovial (-1,54%) y Redeia (-1%). Después de ceder un 3% el jueves, Bankinter fracasó en su intento de remontada el viernes y concluyó con un recorte del 0,27%. Aunque la entidad ganó un 7% más, el deterioro del margen de intereses por el aumento del coste de los depósitos sirve de excusa para la corrección. No obstante, los analistas han señalado que en un entorno de rebaja de tipos es de esperar que los ingresos por intereses se moderen.

Aunque no ha logrado borrar las pérdidas registradas después de descartar la venta de su negocio de fabricación a terceros (CDMO), Rovi avanzó un 2,68% el viernes, colocándose a la cabeza del selectivo. Desde el departamento de análisis de Jefferies aconsejan compra acciones de la farmacéutica y fijan como precio objetivo los 94 euros. Es decir, le conceden un potencial de revalorización del 25,8%. Grifols y ArcelorMittal completan la lista de valores más alcistas con una subida del 1,29% y 1,23% el viernes.

El comportamiento de la renta variable española se mantuvo en línea con el del resto de índices europeos. Aunque la confianza de los empresarios alemanes en octubre rompió con una racha de cuatro recortes consecutivos, el Dax alemán cedió un 0,99% semanal. Por su parte, el Cac francés bajó un 1,52%; el FTSE británico, un 1,31% mientras el Euro Stoxx 50 y el Mib italiano bajaron un 0,87% un 1,22%, respectivamente.

“La divergencia entre EE UU y la zona euro también se está dejando notar en los resultados empresariales. La campaña de resultados en EE UU se está mostrando claramente más positiva”, señalan los analistas de Macroyield. La resiliencia de la economía y las sorpresas positivas que están arrojando las cuentas tuvieron su reflejo en Wall Street. En una jornada en la que se conoció que la confianza de los consumidores estadounidenses aumentó en octubre a su nivel más alto en siete meses, los tres índices de referencia de Wall Street registraban ganancias superiores al 0,5% al cierre de la Bolsa europea. A la cabeza de estos avances se sitúa el Nasdaq que sube un 1%. Los buenos resultados de Tesla han sido aprovechados por los inversores para comprar acciones de las grandes tecnológicas. A la espera de que el resto de representantes de los siete magníficos rindan cuenta ante los inversores, las cifras del fabricante de automóviles ayuda a despejar las dudas que surgieron tras la presentación de ASML. A pesar del renovado apetito por el riesgo, al cierre de los mercados europeos Wall Street registraba el primer recorte en mes y medio en el balance semanal.

Junto a las cuentas y la debilidad de la economía de la zona euro, el repunte de las rentabilidades de la deuda ha sido una de las señas de identidad de las últimas jornadas. La tendencia ha sido generalizada, pero adquiere un protagonismo mayor en EE UU donde el bono con vencimiento en 2034 repunta al 4,2%. En las últimas jornadas la renta fija ha empezado a poner en precio una victoria de Donald Trump. Aunque ninguno de los dos candidatos ha mostrado disciplina fiscal, la rebaja de impuesto y la desregulación que defiende el magnate agravaría los desequilibrios que arrastran las finanzas públicas. El abultado déficit de EE UU y la elevada deuda son dos de las grandes amenazas. Asimismo, el aumento de los aranceles podría elevar las tensiones inflacionistas ahora que la Reserva Federal ha empezado a bajar los tipos. El mercado, que ya dudaba de la capacidad de Powell para continuar con la flexibilización monetaria reajusta sus expectativas de rebaja de tipos y reduce a menos de 100 puntos básicos los recortes para los próximos cinco meses.

Aunque el mercado empieza a ver más probable una rebaja de 50 puntos por parte del BCE, las rentabilidades de los bonos no escapan a los ascensos. Unas horas antes de conocer el veredicto de Moody’s el bono francés se sitúa en el 3% con el español al mismo plazo en el 2,9% y el alemán, en el 2,29%. La divergencia económica y en materia de política monetaria se deja sentir en el mercado de divisas. El euro cae a los 1,08 dólares. “Los diferenciales de rentabilidad siguen sesgados a favor del dólar frente al euro”, destacan los analistas de Macroyield.

En el mercado de materias primas el oro avanzó un 1,26% el viernes y se situaba al filo de los máximos históricos registrados en la semana. Los estrategas de Bank of America destacan que los inversores siguen aumentando su exposición al metal amarillo antes de las elecciones de EE UU para protegerse de un eventual repunte de la inflación y del populismo. Según datos de la entidad estadounidense, en la última semana se han registrado las mayores entradas desde julio de 2020.

Bolsas - Divisas - Deuda - Tipos de interés - Materias primas