Septiembre, el mes negro para las Bolsas que amenaza los máximos históricos

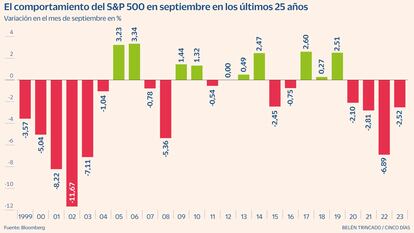

El S&P 500, que agrupa a las mayores empresas cotizadas estadounidenses, ha cerrado septiembre en negativo en 15 de los últimos 25 años

Wake me up when september ends. El conocido tema de la banda de rock Green Day podría ser el sentimiento que se apodera de muchos inversores a finales del verano. Estadísticamente, septiembre es el peor mes en la Bolsa para los principales índices estadounidenses. Y después de un agosto en el que los mercados superaron o se acercaron a sus máximos históricos, la incertidumbre por la política monetaria, los datos macroeconómicos y el aumento de la volatilidad amenazan con poner a prueba los nervios de los inversores durante este mes.

“Agosto comenzó de manera tumultuosa con una caída significativa en las acciones japonesas, la peor desde 1987, y una volatilidad récord en los mercados globales. A pesar de este inicio agitado, el mes concluyó con las Bolsas estadounidenses cerca de máximos históricos. Sin embargo, se anticipa que septiembre, históricamente el peor mes para el S&P 500, podría presentar desafíos. Aunque la estrategia de comprar y mantener sigue demostrando ser la más sólida a largo plazo, los inversores deben estar atentos a posibles correcciones”, señala Javier Molina, analista de eToro.

En los últimos 25 años el S&P 500, que agrupa a las mayores empresas cotizadas del país, ha registrado en septiembre un balance negativo en 15 ocasiones. Acontecimientos sobrevenidos como el atentado contra las Torres Gemelas en 2001 o la quiebra de Lehman Brothers en 2008 se produjeron en septiembre y tuvieron su importante réplica en la Bolsa, alimentado la leyenda maldita de este mes para los mercados. Pero más allá de hechos puntuales, los expertos también han intentado explicar el sentimiento bajista que se apodera de las Bolsas en septiembre.

Por un lado, los analistas detallan que los gestores, tras la vuelta a la oficina después del verano, aprovechan septiembre para reequilibrar sus carteras, por lo que ejecutan un mayor volumen de ventas que presionan de las acciones. Igualmente, las empresas, con la vista puesta en cerrar el año en positivo, pueden deshacerse de algunas inversiones para generar beneficios extra. Algunas de las justificaciones para explicar este efecto se basan en que en septiembre suele repuntar la compra de deuda, atrayendo un capital que de otra forma habría ido destinado a las acciones. Otros expertos también apuntan que los grandes fondos de inversión cierran su ejercicio fiscal en octubre y cierran posiciones bajistas.

En cualquier caso, el mantra que siempre repiten los gestores es que los resultados pasados no aseguran los futuros. Y más allá de una tendencia o de una especie de maldición sobre este mes del año, existen factores reales que preocupan a los inversores y que pueden convertir de nuevo a septiembre en un mes aciago: el aumento de la volatilidad y los datos macroeconómicos.

“La cuestión principal es que las condiciones económicas y monetarias subyacentes pueden ejercer una influencia muy importante”, explican desde Citi. Este martes los mercados ya experimentaron una jornada con los nervios a flor de piel y los principales índices europeos, americanos y asiáticos cerraron en negativo. Los analistas ya advertían de que la volatilidad experimentada en los primeros días de agosto había llegado para quedarse y que no debería ser extraño que en adelante las Bolsas sufrieran episodios similares. En ese sentido, el VIX, que es el índice que mide las expectativas del mercado en cuanto a la volatilidad futura, ha repuntado en septiembre un 30%. Si en agosto cerró en 14,85 puntos, desde los primeros días de septiembre se mantiene por encima de los 20 puntos.

Por otro lado, el mercado está en vilo ante la publicación de los datos de empleo en Estados Unidos este viernes. El mes pasado unas débiles cifras ya pusieron a prueba los nervios de los inversores, provocando pérdidas millonarias en los principales índices de todo el mundo ante el temor de que la economía estadounidense entrara en recesión. Aunque finalmente la situación logró controlarse, y las Bolsas recuperaron los niveles de máximos históricos, el mercado se prepara ante otro shock si los datos resultan decepcionantes.

“La renta variable estadounidense sigue siendo muy dependiente de los datos macro. Creemos que los datos de empleo, ya sugieran una desaceleración o allanen al camino hacia un aterrizaje suave, seguirán determinando el nivel de volatilidad”, explican los analistas de UBS en un informe. Además, añaden que a pesar de que los mercados han seguido en alza, ya han detectado una rotación hacia posiciones defensivas por parte de los inversores.

El mercado está a la espera de conocer la senda de recorte de tipos que previsiblemente acometerá la Reserva Federal el día 18. Los analistas ya no se preguntan si el banco central rebajará las tasas, si no cuál será la intensidad. En agosto, con las Bolsas contagiadas por el miedo, se llegó a especular con una intervención de urgencia de la Fed para apaciguar los ánimos entre los inversores. El objetivo es reducir los tipos de interés lo suficiente como para no provocar un enfriamiento de la economía que lleve a una crisis, pero no tanto como para que la inflación vuelva a repuntar.

Además, existen otros focos de incertidumbre, como la preocupación por la constante tensión geopolítica en Oriente Medio y la posibilidad de que pueda desembocar en un conflicto entre los principales productores de petróleo. También el proceso electoral a la presidencia de Estados Unidos. De hecho, más allá del balance negativo que viene teniendo septiembre para las Bolsas, los expertos también puntualizan que habitualmente en los años de elecciones presidenciales en Estados Unidos, este suele ser más benévolo con los mercados.

De todas formas, en el último cuarto de siglo, en ninguno de los años en que los que se celebraron elecciones, el S&P pudo cerrar en positivo el mes de septiembre (en 2020, en plena pandemia, cayó un 2,1%; en 2016 perdió un 0,75%, en 2012 un 5,36%, en 2004 un 1,04% y en el 2000 un 5,04%).

Sigue toda la información de Cinco Días en Facebook, X y Linkedin, o en nuestra newsletter Agenda de Cinco Días