La banca de inversión tira los precios con Puig en la salida a Bolsa más barata desde la de Cellnex

Las entidades cobran a la empresa y a Exea, la sociedad de la familia Puig, unos 65,9 millones, el 2,1% de los cerca de 3.000 millones que espera captar en la transacción

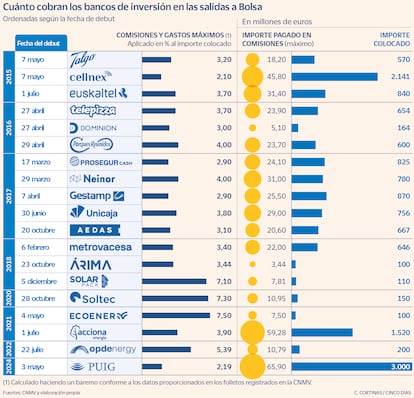

El apetito que está despertando en el mercado la salida a Bolsa de Puig está siendo voraz. Los inversores así lo han demostrado al cubrir en cuestión de minutos el libro de colocación y garantizar que la empresa de cosméticos tendrá demanda de sobra para colocar los 3.000 millones en el parqué. Los bancos de inversión, por su parte, también ha vivido su particular pulso por estar presentes en la operación, por lo que han hundido el precio de las comisiones que se embolsan. Esto hará el estreno de Puig como el más barato desde el de Cellnex, en nueve años.

La empresa y sus actuales dueños, la familia Puig, desembolsarán un máximo de 65,9 millones de euros en concepto de gastos y comisiones al ejército de bancos coordinadores que les asesora en la salida a Bolsa y que están comandados por Goldman Sachs y JP Morgan como coordinadores globales de la colocación, seguidos por Santander, Bank of America, CaixaBank y BNP Paribas, BBVA y Sabadell. Una cuantía que se alcanzará si, según los términos del folleto, la empresa sale al precio medio, esto es, 23,5 euros por acción, y si los bancos deciden ejecutar optan por incrementar la colocación en un 15%, y lograr otros 390 millones más.

Puig se hará cargo de 27,46 millones de euros, pero la mayor partida correrá a cargo de Exea, la sociedad patrimonial de la familia Puig, que desembolsará un total de 38,44 millones. Unas cuantías a las que deberán sumar 620.000 euros en concepto de tasas de Iberclear, BME y CNMV, a razón de 260.000 euros para la empresa y los otros 360.000 para la familia Puig, y otros 2,08 millones en concepto de gastos legales y auditoría. En esta parte, Linklaters, Cuatrecasas y David Polk & Wardwell son las firmas encargadas de asesorar a la empresa catalana.

La cifra podrá ser sensiblemente superior al final. La compañía arroja este cálculo en el folleto a 23,5 euros por acción, el precio medio de la horquilla propuesta, de entre 22 y 24,5 euros. Sin embargo, la empresa catalana está recibiendo un interés enorme de los inversores. Ya cuenta con demanda para suscribir varias veces la oferta en todas la horquilla propuesta. Esto apunta a que el precio final estará en la zona alta o incluso por encima de los precios propuestos en el folleto, tal y como le está recomendando a la compañía la banca asesora. En cualquiera de estos escenarios, el importe total cobrado por los bancos se dispararía.

Esto supondrá que los bancos se embolsen un 2,19% del importe colocado, un porcentaje solo similar al 2,1% que abonó Cellnex en 2015. En mayo de 2015, Cellnex y su accionista Abertis abonaron a los bancos de inversión que dirigieron su salida a Bolsa un total de 45,8 millones de euros, lo que implicó un 2,1% del total colocado. Con el debut de su filial de telecomunicaciones, Abertis captó poco más de 2.100 millones con la colocación del 66% de su capital.

El porcentaje pagado a los bancos por Puig se sitúa muy por debajo del abonado en las últimas salidas a Bolsa en España. La última de todas ellas, la de OPDE desembolsó un 5,39% de todo lo colocado a su ejército de colocadores, comandado por Santander y Citi. Pero otras compañías de energía renovable como Solarpack, Soltec y Ecoener llegaron a pagar hasta un 7,5% de la cuantía total de la colocación al sindicato de entidades coordinadores. Más suerte tuvo la filial verde de Acciona, que en su estreno en el parqué abonó 59,3 millones de euros a las entidades, el 3,9% del total. Esta empresa es la transacción que por tamaño más se acerca a la de Puig, si bien la empresa de los Entrecanales colocó la mitad de lo que pretende hacer Puig, 1.500 millones.

Después de un ejercicio 2023 nefasto para la banca de inversión en España, en el que las principales entidades que operan en el mercado español amasaron poco más de 770 millones por comisiones, el peor dato desde 2008, el sector fía su recuperación al repunte de las operaciones corporativas y al fin de la sequía de las salidas a Bolsa, después de una travesía en el desierto que más allá de España afecta a todo el mercado europeo. En este contexto, esos casi 66 millones a repartir son un buen botín para unos bancos con los ingresos a cero en el área de mercados de capitales. En términos absolutos es la operación que le supondrá más ingresos para la banca, por encima de los cerca de 60 millones de Acciona Energía.

Goldman Sachs y JP Morgan sacan músculo con esta operación y aseguran cada uno algo más de un tercio de la operación, casi 1.000 millones por cada entidad. Los cuatro bookrunners (Santander, Bank of America, BNP Paribas y CaixaBank) asumen un 7,5%, unos 225 millones cada uno y los dos colead (BBVA y Sabadell), el 2,5%, 75 millones. Esto tendrá una traslación más o menos directa en las comisiones que cobre cada entidad. Goldman Sachs y JP Morgan recibirán algo más de 20 millones cada uno, unos cinco millones recibirán cada entidad del segundo escalón, si bien CaixaBank ejerce además como banco agente, y los dos en el tercer escalón, poco más de un millón.

Claves de la operación

Fechas: Puig cerrará el libro de órdenes de su colocación el próximo 30 de abril. Será ese día cuando fije el precio y el tamaño final de la colocación. Tres días después, el viernes 3 de mayo, debutará en la Bolsa.

Tamaño: La empresa aspira a lograr una valoración de entre 12.700 y 13.900 millones de euros, asumiendo que el valor de las nuevas acciones de clase B, que son las que se lanzarán al mercado y que conceden menos derechos de voto, sea el mismo que las de clase A ya preexistentes. Cuantía que podría elevarse si fija un precio por acción por encima de la banda de precios.

Sigue toda la información de Cinco Días en Facebook, X y Linkedin, o en nuestra newsletter Agenda de Cinco Días