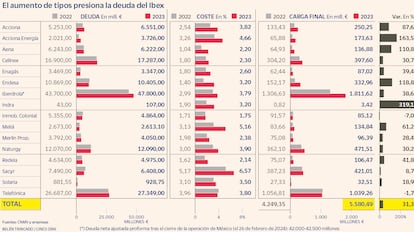

Las cotizadas del Ibex suben un 31% la carga de deuda por la subida de tipos

Acciona, Aena y Endesa ven duplicada su carga de intereses en un año, mientras la rebaja del pasivo y la contención del coste sirven de alivio a Colonial y Telefónica

Un año y medio después de que los bancos centrales pusieran fin a los tipos cero, las empresas empiezan a pagar el peaje de unas tasas en máximos de dos décadas. Hasta el momento la ampliación de la vida media de la cartera de deuda y la elevada liquidez que acumulaban las empresas habían ayudado a contener el aumento de la carga financiera derivada de la subida acelerada de los tipos de interés. Sin embargo, los años de caída de los costes de la deuda han llegado a su fin. Aunque las cotizadas del Ibex tienen grabado a fuego la importancia de la disciplina financiera y muchas de ellas han aprovechado la venta de activos para rebajar el pasivo, en los últimos 12 meses mientras la deuda de las firmas no financieras del selectivo subía un 2,99%, hasta los 184.731 millones, la carga financiera crecía un 31,3% al pasar de los 4.249,35 millones a los 5.580,48 millones.

El aumento, así, no tenido la misma intensidad para todas las firmas. Mientras el grupo Acciona, Aena y Endesa duplicaban la carga de intereses abonada en 2023, otras cotizadas (incluidas algunas cuyo talón de Aquiles es precisamente la deuda) conseguían bajarla. Destaca en esta corriente Telefónica: aunque su endeudamiento sube levemente, un 2,48%, hasta los 27.349 millones de euros, el coste medio del pasivo ha bajado 16 puntos básicos, hasta el 3,8%. Pese a este recorte, sigue estando por encima del 3,11% registrado en 2020, un año en el que los bancos centrales redoblaron su esfuerzo y junto a los tipos cero activaron las compras de deuda. Junto a la teleco, Colonial ha sido la otra compañía que ha conseguido rebajar los intereses que paga por su deuda. En este caso el recorte no obedece la caída del coste del pasivo, que ha limitado el incremento a los cuatro puntos básicos (pasa del 1,71% al 1,75%), sino a la reducción de su endeudamiento, que cae un 9,17%, hasta los 4.864 millones. Esta descenso es especialmente destacado para una compañía que ha sufrido una fuerte depreciación de sus activos y que ha sido una de las que más ha sufrido el fin de los tipos cero. Colonial, en consonancia con la otra socimi del selectivo, tiene como principal escudo el hecho de que el 100% de su pasivo está referenciado a tipos fijo y cuentan con una vida media de 4,2 y 5,1 años. Es decir, han reducido las refinanciaciones.

Más complicado ha sido el año para el grupo Acciona. Aunque el negocio de infraestructuras continúa siendo sólido, la caída de los precios energéticos le ha pasado factura a los resultados y está lastrando en Bolsa a la matriz y la filial. A esto se une el aumento de la deuda y el incremento del coste de financiación. Con un pasivo de 6.551 millones a cierre de 2023, un 24,7% más que en 2022, el coste medio de la deuda de Acciona ha subido 128 puntos básicos, hasta el 3,82%. Esto se traduce en unos intereses de 250 millones, superiores a los 133 millones del pasado ejercicio. El incremento es mayor aún para Acciona Energía. Mientras su deuda sube un 84,36%, hasta los 3.726 millones, el coste medio repunta del 3,26% al 4,66%. Como alivio, ambas compañías disponen de una vida media relativamente alta, de 4,32 y 5,96 años.

Junto al grupo Acciona, Aena y Endesa son las otras cotizadas que duplican su carga financiera. Aunque la deuda del gestor aeroportuario baja 21 millones, hasta los 6.222 millones, el coste se incrementa 116 puntos básicos (2,2%). Hasta el pasado ejercicio la empresa había estado bajado lo que paga por su deuda. De hecho, a cierre de 2022, coincidiendo con la subida más agresiva de los tipos, el tipo de interés de medio cayó al 1,04%, inferior incluso al 1,07% de 2020. Por su parte, Endesa paga un tipo medio del 3,2%, frente al 1,4% del año pasado, y la carga de los intereses sube un 118,8%, hasta los 332,96 millones. El incremento que experimenta Indra se debe a un mix de subida de la deuda (pasa de los 43 millones a cierre de 2022 a los 107 millones) y aumento del coste, que repunta del 1,9% al 3,2%. Estos ascensos incrementan la carga financiera en un 319%.

Las cotizadas que disponen del coste más elevado son Meliá y Sacyr. El tipo de interés medio en el caso de la hotelera sube 200 puntos básicos, hasta el 5,16%. A pesar de este incremento, el repunte de la carga financiera se contiene al 61,2% (unos 134,83 millones) porque el pasivo se reduce un 2,2%, hasta los 2.613,1 millones. Con un tipo de interés medio del 6,57%, Sacyr es la cotizada que más paga por su deuda. A cambio, la compañía ha acometido una fuerte rebaja de la deuda, que pasa de los 7.490 millones a los 6.408 millones, el 78% está referenciada a tipo fijo y los mayores vencimientos llegarán a partir de 2028.

Al filo del 4% se sitúa el coste de Iberdrola (3,79%) y el de Naturgy (3,9%). A cierre de 2023, la deuda de la eléctrica que preside Ignacio Sánchez Galán rondaba los 47.800 millones, un 9,38% más que en 2022. No obstante, considerando el cierre de la operación en México a 26 de febrero el pasivo rondaría los 42.000-42.500 millones, inferior a los 43.700 millones de cierre de 2022. Si se incluye el negocio de la filial de Brasil, el coste de la deuda habría repuntado en el último año 70 puntos básicos, hasta el 4,97%, por debajo del 5,44% registrado el pasado septiembre.

Aunque Naturgy consigue mantener a raya la deuda en los 12.090 millones (20 millones más que en 2022), su coste asciende 90 puntos básicos, hasta el 3,9%. La carga financiera aumenta un 30,2%, hasta los 471,5 millones. Un incremento similar lo sufre Enagás (38,6%). La compañía, que en las últimas semanas está siendo víctima de las presiones bajistas, sube el coste de la deuda en 80 puntos básicos, hasta el 2,6%. Mientras su deuda cae un 3,52%, la vida media roza los cinco años y el 80% del pasivo está referenciado a tipo fijo.

Liquidez y ampliación de la vida media

Al igual que el Tesoro, las empresas no financieras del Ibex 35 aprovecharon los tipos cero para endeudarse a largo plazo. En los últimos años, los integrantes del selectivo han ampliado la vida media de su cartera de deuda como escudo ante la subida de tipos. Reduciendo las refinanciaciones, las cotizadas han conseguido capear con mayor holgura el incremento del coste de financiación. Telefónica es el mejor ejemplo. La deuda de la compañía que preside José María Pallete cuenta con una vida media de 11,3 años. A gran distancia de esta se sitúan Acciona (4,32 años), Acciona Energía (5,96 años), Cellnex (5,3 años), Enagñas (4,9 años), Iberdrola (seis años), Redeia (4,5 años) y Merlin Properties (5,1 años). Junto a la ampliación de la vida media, los abultados colchones de liquidez acumulados tras el estallido de la pandemia han contribuido a mitigar la subida del coste. A cierre de 2023 Iberdrola contaba con una liquidez de 20.900 millones. Es decir, tiene cubiertas las necesidades de financiación de los próximos 27 meses.

Sigue toda la información de Cinco Días en Facebook, X y Linkedin, o en nuestra newsletter Agenda de Cinco Días