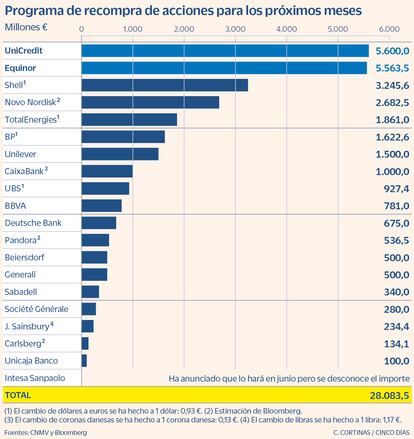

Las cotizadas europeas preparan más de 28.000 millones para comprar acciones y prolongar el rally

Bancos y energéticas lideran el nuevo programa de retribución al accionista

Las recompras de acciones, un mecanismo muy arraigado en Wall Street, se abre paso en el mercado europeo. Unas ganancias superiores a las esperadas y las expectativas de que los costes de endeudamiento se frenen a medida que el BCE y la Reserva Federal inicien la rebaja de tipos, crean las condiciones propicias para que las cotizadas echen mano del efectivo para premiar al inversor. Una vía, la de las recompras de acciones, que aspira a premiar al inversor mediante la subida del precio de los títulos, y que hasta hace poco era una rareza en el Viejo Continente.

El ritmo de las recompras en el Viejo Continente, no obstante, continúa estando lejos del registrado por la Bolsa estadounidense. Al calor de las presentaciones de los resultados (que todavía no han concluido), una veintena de cotizadas europeas han anunciado programas de recompras por un valor agregado de 28.083 millones de euros, cifra que contrasta con los 105.000 millones de dólares (unos 97.501,6 millones de euros) anunciados por las empresas estadounidenses en los siete primeros días de febrero, el segundo mejor inicio de año después de 2023. Mientras en EE UU el tecnológico es el sector más activo, en Europa se sitúan a la cabeza el energético y el financiero, dos negocios que han disparado la generación de caja gracias al entorno de tipos y a los precios de la energía.

David Ardura, director de inversiones de Finaccess Value, ve con buenos ojos las recompras de acciones: “Se premia la fidelidad al accionista, se envía al mercado la señal de que el equipo directivo confía en el negocio”. No obstante, no todas las recompras son positivas; Ardura alerta de aquellos programas que se emplean cuando la compañía es incapaz de generar los recursos necesarios para la entrega de dividendos.

En España BBVA es una de las entidades más activas en sus programas de recompra. Después de haber completado tres programas por importe de 4.582 millones en los últimos tres años, el banco aprovechó los resultados extraordinarios de 2023 (más de 8.000 millones de euros) para anunciar su intención de poner en marcha un nuevo plan por valor de 781 millones. La iniciativa, que está pendiente de la aprobación de los órganos sociales y de la obtención de la autorización regulatoria, se suma al reparto de 0,55 euros por acción en concepto de dividendo con cargo a 2023. Vía cupón y recompra de acciones la retribución al accionista con cargo a las cuentas del pasado ejercicio supera los 4.000 millones de euros, lo equivale a un pay-out del 50%.

Junto a la entidad que preside Carlos Torres, Sabadell, Unicaja y CaixaBank son los otros representantes del sector financiero español que han anunciado recompras. CaixaBank no ha detallado el importe, pero en la presentación de resultados avanzó su intención de distribuir cualquier exceso de capital por encima del 12% CET1. Siguiendo esta premisa y con la idea de mantener una rentabilidad sobre fondos propios del 13,2%, los analistas creen que el banco tiene margen para lanzar un programa que oscile entre los 840 y los 1.000 millones de euros. Por su parte, Sabadell señaló que junto a la distribución de un dividendo complementario de tres céntimos por acción la entidad propondrá a la junta general de accionistas un programa de recompra de acciones por importe de 340 millones. Algo más modesto es Unicaja. El haber ganado un 4% menos que en 2022 no ha restado brillo ni a la cotización de la entidad (sube un 9,3% en las últimas sesiones) ni a su programa de retribución al accionista. Junto al reparto de un dividendo en efectivo de 132 millones, Unicaja está pendiente de recibir la aprobación del BCE para lanzar un programa de recompra de acciones por importe de 100 millones.

Igualmente activas han estado las entidades europeas, como Unicredit, Société Générale, UBS y Deutsche Bank. Los inversores se frotaron las manos la semana pasada después de que Unicredit superara las expectativas del mercado con un beneficio récord de 8.614 millones y anunciara el pago de 3.000 millones vía dividendo y un programa de recompra de acciones por valor de 5.600 millones de euros. Además de liderar las subidas del sector bancario en Europa con un alza del 20,4%, la entidad italiana cuenta con una rentabilidad por dividendo del 6%.

Más modestos son los planes de entidades como Deutsche Bank y Société Générale. Después de haber ejecutado un programa de 450 millones de euros el pasado ejercicio, el banco alemán recibió el visto bueno del BCE para poner en marcha un nuevo programa de recompra de acciones por valor de 675 millones, un plan que pretender completar en el primer semestre. El haber ganado un 60% menos no ha sido un obstáculo para la entidad gala propusiera el pago de un dividendo en efectivo e 0,9 euros por acción y un programa de recompra de acciones de 280 millones de euros.

Completada la primera fase de la integración de Credit Suisse, UBS espera reiniciar la recompra de acciones, un mecanismo que quedó suspendido tras la adquisición de su rival. La entidad espera efectuar compras de acciones propias por importe de 1.000 millones dólares (unos 927,38 millones) a lo largo de 2024. El anterior programa dotado con 6.000 millones de dólares a partir de 2022 finalizaba en marzo de 2024, pero quedó paralizado tras la compra de Credit Suisse.

Entre los representantes del sector energético más activos con las recompras de acciones destaca Equinor. El consejo de la noruega anunció la semana pasada un programa de recompra de títulos para el periodo 2024-2025 por valor total de entre 10.000 y 12.000 millones de dólares. Solo en el presente ejercicio prevé ejecutar el 50%. Es decir, unos 6.000 millones de dólares (unos 5.563 millones de euros).

La moderación de los precios del crudo se ha dejado sentir en las cuentas de las energéticas. El haber logrado un beneficio menor que el registrado un año antes no ha sido un obstáculo para que BP superara las expectativas del mercado y acelerara la recompra de acciones. Antes de presentar las cuentas de los tres primeros meses del año la petrolera británica espera haber completado su plan de recompra de acciones por valor de 1.750 millones de dólares (unos 1.622,56 millones de euros). Para el conjunto del año se ha comprometido a adquirir títulos por importe de 3.500 millones (2.781,34 millones de euros).

La lista de energéticas que se han adherido a esta tendencia para premiar la fidelidad del accionista la completan TotalEnergies y Shell. En los primeros tres meses de 2024 la francesa planea recomprar acciones por importe de 2.000 millones de dólares (1.861 millones euros). Es decir, el equivalente al 1,4% de su capitalización. Este importe será el nivel base para recompras de trimestres posteriores. Por su parte, el gigante británico Shell anticipa recompras de títulos por valor de 3.500 millones de dólares (3.245,56 millones de euros).

Aprovechando el impulso de los ingresos por el éxito de Ozempic y Wegovy, el consejo de administración de Novo Nordisk aprobó la semana pasada un nuevo programa de recompra de acciones de hasta 20.000 millones de coronas danesas (2.682,46 millones de euros). El furor generado por estos medicamentos entre los que quieren perder peso sirvió para que en el primer mes de 2024 la compañía lograra conquistar los 500.000 millones de capitalización bursátil y se convirtiera en cotiza más valiosa de Europa, por encima incluso de LVMH.

Sigue toda la información de Cinco Días en Facebook, X y Linkedin, o en nuestra newsletter Agenda de Cinco Días