¿De dragón rojo a cisne negro? Las cifras y señales de China que inquietan al resto del mundo

El Banco Central y los reguladores se reúnen con el sector financiero para reclamar más hipotecas y créditos e impulsen la recuperación

Tras haber sufrido durante más tiempo y más duramente los confinamientos por la pandemia, China estaba llamada a protagonizar un excelente rebote económico. El sector del lujo prometía ser uno de los grandes beneficiados, pero a medida que pasan los meses, los síntomas de mejoría que dio el paciente en un primer momento han dado paso a una serie de cifras y preocupantes señales que distan mucho de dibujar un milagro económico. El mercado inmobiliario y el bancario están en una situación delicada y las autoridades maniobran para tratar de contener los daños.

Así las cosas, se ha sabido este domingo que el banco central y los reguladores financieros pidieron en una reunión el pasado viernes con directivos del sector mayor implicación en la recuperación a través de la política de vivienda y una optimización de las políticas hipotecarias, según se expuso en un comunicado del Banco Popular de China ayer. Sin dar más detalles, Pekín está obsesionado con que haya más préstamos que impulsen el crecimiento, aunque sin perder de vista la prevención y reducción de los riesgos a cuenta de la deuda de los gobiernos locales, informa Bloomberg.

Entre tanto, el yuan coquetea nuevamente con mínimos de 2007 frente al dólar, al punto de que cabe preguntarse si el dragón rojo no va camino de convertirse en un cisne negro.

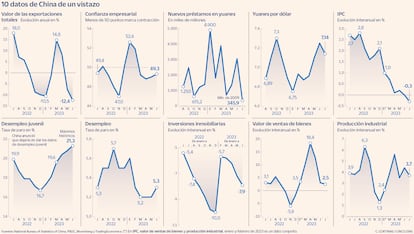

Poniendo en perspectiva los números. China no está en recesión ni mucho menos, pero sí que hay elementos que merecen atención y no son pocos. La economía china creció en el segundo trimestre un 0,8% respecto al anterior, un ritmo menor del esperado y 1,4 puntos porcentuales por debajo de lo que se expandió en el primero. Si bien en términos interanuales el repunte fue del 6,6%, esta alza tiene truco, porque en el segundo trimestre de 2022 el país atravesaba una de las rachas de confinamientos más severas de toda la pandemia. El Gobierno chino fijó un objetivo de crecimiento para este 2023 de alrededor del 5%. Ahora, las previsiones de los expertos no hacen sino revisarse a la baja. La semana pasada, cinco de los principales nombres de los mercados revisaron a la baja sus perspectivas. Barclays dijo que espera un 4,5% de repunte; Morgan Stanley, un 4,7%; JP Morgan la moderó al 4,8%; Nomura al 4,6%; Deutsche Bank, al 5%. No obstante, al menos por el momento, hay excepciones. El FMI fue una de ellas, ya que a finales de julio, decidió mantener sin cambios su previsión de un 5,2%.

En más de un sentido, China está en las antípodas de Occidente. Mientras el grueso de Europa y Estados Unidos aún siguen intentando deshacerse de una inflación más persistente de lo que muchos anticipaban, China está en deflación, con su IPC bajando un 0,3% anual en julio.

La producción industrial de China y el consumo interno, dos de las principales bazas de la segunda economía del mundo, se han ralentizado en el mes de julio hasta un ritmo de crecimiento anual del 3,7% y el 2,7% respectivamente. El valor de las exportaciones se ha desplomado (-12,4% en junio), la confianza empresarial permanece en terreno de contracción (49,3 puntos) y el desempleo juvenil marcó un máximo histórico en junio al situarse en el 21,3%. La semana pasada, la oficina nacional de estadística comunicó que iba a dejar de dar este dato temporalmente, citando la necesidad de hacerlo para “mejorar y optimizar la encuesta sobre datos laborales”, lo que fue interpretado como una pésima señal.

Tensión inmobiliaria y bancaria

Según los cálculos efectuados por CaixaBank Research en un análisis que realizaron a comienzos del año pasado, el sector inmobiliario representa para China un 7% del PIB. Este porcentaje crece hasta un 24% del total de la demanda final al tener en cuenta todo lo que implica en otros sectores de forma indirecta. El pasado viernes, Evergrande pidió acogerse al capítulo 15 de la ley de quiebras estadounidense ante su proceso de reestructuración. La otrora principal inmobiliaria de China tiene un pasivo de más de 300.000 millones de dólares y casi 20.000 millones de dólares de deuda en manos de acreedores internacionales y su caída puede implicar problemas para aquellos consumidores chinos que compraron sobre plano los proyectos de Evergrande. Country Garden, la mayor promotora del país, afronta la posibilidad de impagos después de perder entre 45.000 y 55.000 yuanes (entre 5.700 y 7.000 millones de euros) en el primer semestre del año. Los datos de inversión inmobiliaria de China muestran que entre enero y junio de 2023 se produjo un descenso interanual del 7,9%.

El sector inmobiliario y el financiero están estrechamente relacionados. En la banca, el pasado mes de julio, las entidades emitieron nuevos préstamos por valor de 345.900 millones de yuanes, 47.420 millones de dólares, el nivel más bajo desde 2009. Más allá del dato general, la principal preocupación en este aspecto tiene nombre y apellidos: Zhongzhi Enterprises. La entidad de banca en la sombra tiene unos activos de 137.000 millones de dólares y ha incurrido en impagos frente a miles de clientes, según Bloomberg. La agencia estadounidense da cuenta de cómo las autoridades chinas han creado un comité para evitar un contagio al resto del sector financiero y de cómo los afectados por los impagos han recibido visitas de la policía en sus casas invitándoles a no protestar públicamente por la situación. En medio de la vorágine, la semana pasada, el banco central chino bajó los tipos de interés 15 puntos básicos hasta el 2,5%.

Christiaan Tuntono, economista de Asia Pacífico de Allianz Global Investors, considera que los flojos datos de crédito del mes de julio combinados con las renovadas preocupaciones sobre la solvencia de los promotores chinos son lo más destacado de los problemas que afronta China en su sector inmobiliario y bancario. “Pensamos que las autoridades chinas están ante el dilema de ver cómo el crecimiento se sigue debilitando o el de aumentar la escala de sus medidas de estímulo. Aunque mantenemos nuestro escenario base de apoyo económico continuado y más o menos sostenido (sin utilizar un bazoka económico), a medida que crece la presión sobre la economía, el Gobierno chino va teniendo más posibilidades de acudir a medidas desesperadas”, opina el experto.

Sobre los posibles efectos globales que puede traer este cóctel de problemas en China, hay división de opiniones. Desde Pimco, tres expertas economistas de la firma anticipan que la debilidad económica china y la disminución de precios probablemente se extienda a los mercados globales, lo que es una buena noticia a corto plazo para la lucha contra la inflación. En un artículo publicado en El País, Alicia García Herrero, economista jefe de Asia Pacífico en Natixis, reflexionaba sobre el tema y llegaba a la conclusión de que, debido a la política china de fomentar el consumo y la producción interna, el país está más desconectado del resto del mundo de lo que cabría pensar. “China lleva casi una década sustituyendo importaciones por producción interna, especialmente en bienes industriales, pero también en finales, como muestra el caso de los automóviles, pero también el sector químico y muchos otros”, explica la experta.

Sigue toda la información de Cinco Días en Facebook, Twitter y Linkedin, o en nuestra newsletter Agenda de Cinco Días