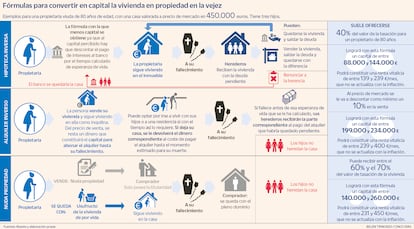

Fórmulas para convertir la vivienda en capital para la jubilación

La hipoteca inversa, la nuda propiedad y el alquiler inverso son opciones para obtener una renta llegada la vejez. La hipoteca inversa es la única que permite conservar la propiedad pero la que genera menos capital por el cobro de intereses

España es un país de propietarios. Cerca del 80% de los españoles tiene una vivienda en propiedad y un 17% tiene incluso dos. La proporción es mayor aún entre los ciudadanos de más edad, para los que la vivienda es el mayor tesoro, a menudo el gran logro después de una vida de trabajo y también, llegada la vejez, la fuente de la que obtener ingresos extraordinarios con los que afrontar la viudedad o una situación de dependencia. Las principales opciones financieras con las que cuenta un propietario para convertir su casa en un capital para la jubilación son la nuda propiedad –la venta de la casa pero conservando el usufructo de por vida–, la hipoteca inversa –la entrega por parte del banco de un capital por la vivienda que incluye el cobro de intereses– y el alquiler inverso –la venta de la vivienda a cambio de un dinero en el que se incluye la parte para asumir el coste de seguir habitando en ella de alquiler–.

La elección de la mejor fórmula va a depender de muchas cuestiones, como el apego emocional a la vivienda y el deseo de tener la opción de dejarla a los descendientes, el grado de necesidad de esos ingresos complementarios o si hay perspectiva o no de mudarse a una residencia o a una segunda casa. Pero las variables que van a resultar más determinantes son sin duda la edad del propietario y el valor de mercado del inmueble.

Cuantos más años tenga el propietario, menor inevitablemente va a ser su esperanza de vida y más capital podrá aspirar a recibir. Y cuanto más valiosa sea su casa, más jugosa sin duda será la renta vitalicia que podrá constituir como complemento a la jubilación. De hecho, una vivienda común y corriente y con escasa expectativa de revalorización dará lugar a una renta vitalicia muy modesta, tanto que bien podría no llegar a compensar la firma de una nuda propiedad o una hipoteca o alquiler inverso.

Belén Alarcón, socia directora de asesoramiento patrimonial de Abante, insiste en que tomar la decisión de capitalizar la vivienda requiere en cualquier caso un cuidado asesoramiento. “Tomar una decisión de este tipo tiene sentido si previamente se ha recibido asesoramiento y se ha hecho un ejercicio de análisis de las diferentes opciones para determinar cuál encaja mejor en cada caso”, explica. Hay que entender muy bien el producto y hay que hacer una comparativa de ofertas, al igual que se haría al ir a pedir una hipoteca convencional a un banco. Es más, esa comparativa es clave ya que la valoración del inmueble puede resultar muy diferente de una entidad a otra, según muestra el análisis con firmas especializadas y a precios actuales de mercado que ha realizado Abante para Cinco Días.

Hipoteca inversa

En esa comparativa, la hipoteca inversa es la fórmula en la que menos dinero recibe el propietario, según las valoraciones obtenidas por Abante de tres firmas distintas. Así, una mujer viuda de 80 años que posee una casa con un valor de mercado actual de 450.000 euros recibiría un capital de entre 88.000 y 144.000 euros, en función de la oferta, con el que podría constituir una renta vitalicia de entre 139 y 239 euros al mes. Se trata de una renta que recibirá mientras viva, con un tipo de interés del 2,18%, disponible a día de hoy en el mercado y que, eso sí, no se va a actualizar con la inflación.

La disparidad en las ofertas recibidas pone de manifiesto no solo las distintas valoraciones que realizan las entidades consultadas sino el impacto del coste del crédito en este producto. Así, en la hipoteca inversa, la entidad financiera ha hecho entrega al propietario de un capital por su vivienda al que hay que aplicar un tipo de interés.

Según apunta Mar Villa, directora de operaciones de Grupo Retiro, “una persona de 80 años puede recibir el 40% del valor de tasación de su vivienda en una hipoteca inversa, contando con que se están aplicando tipos de interés de entre el 6% y el 7%”. Junto al cobro de intereses, que van a reducir el capital que recibe la anciana propietaria, el dinero que se obtiene con la hipoteca inversa también es menor porque se mantiene la propiedad. Y con ello, también la deuda con el banco. Es decir, ante un posible fallecimiento de la anciana, los herederos pueden decidir saldar la deuda pendiente con el banco para recuperar la casa. Como señala Alarcón, “esta opción encaja si no quieres bajo ningún concepto deshacerte de la propiedad, por motivos emocionales o porque esperas una revalorización del mercado inmobiliario”. En este último caso, el aumento de valor de la vivienda hará más fácil a los herederos cancelar la deuda pendiente.

Alquiler inverso

En el alquiler inverso sí hay venta de la propiedad. Con el capital obtenido, se podrá destinar una parte a una renta vitalicia y otra parte a una bolsa de dinero que servirá para pagar el alquiler de esa casa mientras se viva en ella. Así, el propietario original pasa a ser inquilino y el comprador se convierte en casero. “Del precio de venta se detrae una cantidad que servirá para que el vendedor pague el alquiler de la casa, calculada a precio de mercado y según la esperanza de vida del inquilino. El alquiler inverso no interesa a menores de 80 años ya que implica una bolsa para el pago de ese alquiler más elevada, dada la mayor esperanza de vida”, explica Villa.

La anciana del ejemplo, según los cuatro ejemplos de alquiler inverso recogidas por Abante, recibirá en la mejor de esas ofertas un capital de 234.000 euros, con los que podrá constituir una renta vitalicia de 400 euros al mes. También contará con una bolsa de dinero para pagar el alquiler mientras resida en la casa de 126.000 euros. Otra de las ofertas le pagará por su casa 199.000 euros –frente a los 450.000 de precio de mercado– a los que habrá que añadir un capital para el pago del alquiler de 144.000 euros. La renta vitalicia, con el citado interés del 2,18% y sin actualizar la inflación, queda en este caso en los 239 euros.

Frente a otras opciones, el alquiler inverso permite más flexibilidad. “Es idóneo para personas que ya no quieran vivir en la vivienda o que se vean obligadas a dejarla”, explica Julio Fernández, consejero delegado de Jubilame. Si la señora del ejemplo se fuera a vivir con sus hijos, a la casa del pueblo o a una residencia de ancianos, recibiría la parte no consumida de la bolsa del alquiler. Y si, por ejemplo, en lugar de al cabo de los 15 años calculados de esperanza de vida para determinar ese capital, falleciera antes, el dinero restante de esa bolsa del alquiler sería para sus herederos.

Nuda propiedad

La nuda propiedad es la fórmula en la que se recibe un mayor capital, de acuerdo al estudio de mercado realizado por Abante. La anciana del ejemplo ha recibido ofertas muy dispares por la venta de la nuda propiedad de su vivienda, de entre 140.000 y 260.000 euros. Puede obtener de ello una renta vitalicia de 231 euros al mes, con la primera opción, y de 450 euros, con la segunda. Bajo esta fórmula, conservará el derecho al usufructo vitalicio de su casa. Podrá residir en ella mientras viva y no será hasta su fallecimiento, suceda cuando suceda, cuando el comprador podrá hacer pleno uso de la vivienda.

En esta comparativa, la mayor cuantía en renta vitalicia que podría lograrse serían los 450 euros al mes con la nuda propiedad. La capitalización de la vivienda no es por tanto la panacea, a menos que se disponga de un inmueble de mucho valor. La planificación financiera de la jubilación va a requerir del ahorro continuado previo si se pretende disfrutar de ingresos más elevados en la vejez.

Las opciones, al detalle

Hipoteca inversa. Es la fórmula con la que menos capital se obtiene ya que al capital percibido hay que descontar el pago de intereses al banco por el tiempo calculado de esperanza de vida. Permite mantener la propiedad del inmueble y que los herederos salden la deuda en el futuro.

Nuda propiedad. El vendedor tiene el derecho vitalicio de usufructo. Puede disfrutar de la vivienda hasta su fallecimiento, con independencia del momento en que se produzca.

Alquiler inverso. La persona vende su vivienda y sigue viviendo en ella como inquilina. Del precio de venta se resta un dinero que constituirá el capital para abonar el alquiler hasta su fallecimiento. Si se va a vivir a una residencia, se le devolverá el dinero correspondiente al gasto de alquiler hasta el momento estimado para su fallecimiento.

Sigue toda la información de Cinco Días en Facebook, Twitter y Linkedin, o en nuestra newsletter Agenda de Cinco Días