Los límites de la deuda europea: ¿Nuevo paradigma o nueva austeridad?

La región ha decidido restablecer la disciplina fiscal para controlar la inflación y el aumento de la deuda entre los países miembros, pero el contexto pospandémico y la guerra despiertan miedos sobre su posible impacto

La crisis de la deuda pública estadounidense tiene al mundo al borde del asiento. Si bien la gran mayoría de los expertos coinciden en que es improbable que el congreso, con mayoría de la oposición republicana, se niegue elevar el techo de la deuda nacional; las posibles consecuencias tienen a los funcionarios, inversores y especialistas con los nervios de punta. En este contexto, sus contrapartes europeas reflexionan sobre la situación de sus propias cuentas.

Bruselas decidió en marzo ir restableciendo la disciplina fiscal de forma progresiva. En 2024, los presupuestos de los países europeos tendrán que reajustar sus cuentas para que su déficit público se sitúe en el objetivo máximo del 3% del PIB y se vayan corrigiendo los excesivos niveles de deuda, según la petición hecha hace unos meses por el Ejecutivo comunitario. De esta forma, la Unión Europea (UE) desactiva la cláusula que le permitió dar rienda suelta a la chequera pública para paliar los estragos de la guerra en Ucrania.

“Si bien la incertidumbre en torno a las perspectivas, especialmente en relación con los factores geopolíticos y relacionados con la energía, sigue siendo elevada, los riesgos para el crecimiento parecen más equilibrados que antes. Esto refuerza la necesidad de que la política fiscal siga siendo ágil en el futuro”, aseguró la Comisión Europea en un comunicado.

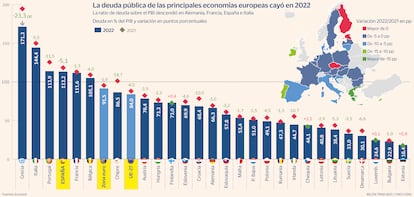

Si bien en el primer trimestre de 2023 la media de la deuda pública de la UE cayó, países como Italia, España y Francia mantienen ratios por encima del 100% respecto al PIB, según las últimas cifras de Eurostat (ver gráfico).

“La deuda pública media entre los Estados miembros de la UE como porcentaje del PIB ha caído desde un máximo del 90% en 2020 al 84% en 2022. El aumento del 77% en 2019 al 90% en 2020 puede deberse a los costes extraordinarios asociados al Covid-19, mientras que los costes de subvención energética provocados por la invasión rusa de Ucrania también han desempeñado un papel en el aumento de los niveles de deuda”, explica la economista política de Abrdn, Lizzy Galbraith, a CincoDías.

Específicamente en España, la ratio de deuda pública sobre PIB ha ido descendiendo en los últimos meses y se situó a final de 2022 en el entorno del 113,1%, por debajo del objetivo del Gobierno para todo el año (115,2%), de acuerdo con lo establecido por el Gobierno en el Plan de Estabilidad. La deuda del conjunto de las administraciones públicas bajó en enero hasta 1,489 billones de euros, lo que supone un descenso de 12.708 millones de euros frente al cierre de 2022, según los datos publicados por el Banco de España.

En este contexto, la experta destaca que las reimposición de la disciplina es una vuelta al paradigma, ya que los Estados miembros del Norte consideran que las normas fiscales son sumamente importantes para la estabilidad de la UE. Sin embargo, Galbraith indica que los socios están de acuerdo en que las normas pueden mejorarse, y ahora no son adecuadas para su propósito dado lo mucho que ha aumentado la deuda en los últimos tres años. En esta línea, Bruselas también está reformando todo su planteamiento, además de ampliar sustancialmente su propio papel en la financiación de grandes iniciativas de gasto de importancia estratégica.

¿Nueva austeridad?

Pero ¿cómo afectará este contexto a los 27? Galbraith opina que, a medida que disminuyan los costes asociados a estas dos cuestiones, la deuda debería reducirse. Esto significaría que en 2023 no se alcanzaría un máximo por encima del registro de 2020. “Sin embargo, una recesión en Europa, que es lo que esperamos, así como el aumento de los costes del servicio de la deuda debido a los altos tipos de interés, pueden ejercer una presión al alza sobre los niveles de deuda”, añade la economista; que descarta que las exigencias de Bruselas vayan a desencadenar una nueva austeridad.

En contraste, François Raynaud, gestor de fondos multi-asset & overlay en Edmond de Rothschild AM, piensa que es probable que los 27 alcancen una cifra récord de deuda en 2023. En su opinión, la UE se enfrenta a retos que necesitan inversiones, como la defensa y el cambio climático, o incluso una probable recesión. Además señala que el bloque tendrá que hacer frente a tipos de interés más altos.

Así, explica que la subida de tipos implica una disciplina más estricta, al menos para los países más endeudados, a fin de evitar que la deuda pública aumente demasiado y provoque una rebaja de las calificaciones (como en el caso reciente de Francia), con mayores diferenciales.

“Desde Edmond de Rothschild AM creemos que parece un poco pronto para hacer hincapié en que Europa no está tan endeudada en promedio en comparación con sus pares. Podría decidir financiar más inversiones públicas a nivel europeo y el Banco Central Europeo (BCE) puede utilizar su herramienta de apertura de la flexibilidad en sus compras en caso de estrés. La cuestión debería seguir subiendo en los próximos meses con nuevas subidas de tipos, de todas formas con cierta volatilidad a la espera de la reacción del BCE o de la UE”, responde Raynaud a este periódico.

El gestor de Edmond de Rothschild AM sí piensa que existe una alta probabilidad de que la región se enfrente a una nueva austeridad, incluso si los mercados están valorando hoy la posibilidad de atravesar una recesión moderada gracias al retroceso de la inflación; y permitiendo a los bancos centrales adoptar una postura más acomodaticia con tipos más bajos.

“Para nosotros, la necesidad de luchar contra la inflación a más largo plazo podría impedir bajar los tipos tan rápido como espera el mercado y la probabilidad de una recesión más severa es mayor”, detalla Raynaud.

El gestor concluye que la pandemia puede haber cambiado la forma en que Europa piensa el gasto público, pero sólo temporalmente. En su opinión, esto se debe a que esta mentalidad también iba unida a rendimientos más bajos y negativos. “Este último parámetro ha cambiado. La cuestión será explicarlo a las opiniones públicas”, asegura

Pedro del Pozo, director de inversiones financieras de Mutualidad de la Abogacía, opina que Europa tiene un cierto margen de tiempo de uno o dos años para corregir el déficit con mucha fuerza. “Europa debe aplicar disciplina fiscal. El cambio de ciclo nos tiene que coger con una cuentas mucho mejores por el lado del déficit. Existe ese peligro de que, si no se contiene la situación mientras hay una posibilidad, las cosas pasen a ser mucho más difíciles”, responde el experto a este periódico.

Dicho esto, del Pozo asegura que, más que una austeridad como tal, lo que posiblemente se vea en Europa sean reasignaciones del gasto público. En esta línea, el experto destaca que algunos sectores se verán más afectados que otros. Por ejemplo, si bien el gasto en la mayoría de áreas de la inversión pública se pueden ver reducidos, el gasto militar, en el contexto de la guerra en Ucrania, podría mantenerse o incluso incrementarse.

Asimismo, el experto piensa que Europa sigue aprendiendo sobre la marcha, y que sacó importantes lecciones de la crisis de 2008 y de los tres años de la pandemia del coronavirus: “Hemos aprendido que la disciplina fiscal es necesaria, es absolutamente necesaria, pero que un exceso es que la fiscal y monetaria pueden ser contraproducentes. De la crisis griega aprendimos. Salvini no aprendió, pero aprendimos de Salvini. Y ahora mira, en todo este tiempo ningún país ha vuelto cuestionar a la disciplina fiscal de Bruselas”.

Impacto

De cualquier manera, los expertos consultados coinciden en que serán los países del sur de Europa, que tienen los mayores ratios de deuda respecto al PIB, como Grecia, Italia y España, los que se verán más afectados por la disciplina fiscal. Sin embargo, no necesariamente están de acuerdo en si el impacto será negativo o positivo para cada uno de ellos.

Galbraith destaca que la Comisión trazará una senda de reducción de la deuda individual para cada Estado miembro, en lugar de exigir la misma cantidad de reducción de la deuda a todos los países. “Una reciente simulación de prueba sobre cómo funcionaría este análisis muestra que los países más beneficiados son los grandes Estados miembros, incluida Italia, que tendrían unos objetivos de reducción de la deuda más relajados en relación con las normas actuales”, explica. No obstante, la experta añade que los miembros más pequeños se verían perjudicados por las propuestas, lo que significa que Grecia no se beneficiaría de ningún cambio.

En contraste, desde Abrdn opinan que Italia podría ser el país más afectado si no se renueva el programa europeo de financiación de inversiones. Esto se debe a que, desde su perspectiva, es el país con mayor riesgo de ser rebajado a high yield por una de las agencias.

“Esto podría implicar una recesión más severa para evitar esta rebaja y el coste de unos niveles de tipos más altos, ya que el país no podrá sostener el crecimiento financiando las inversiones públicas. Otros países periféricos están menos preocupados, incluso Grecia, que ya tiene una calificación de high yield y una gran parte de su deuda está en manos de instituciones con vencimientos a largo plazo”, señala Raynaud.

Por su parte, Del Pozo asegura que mientras los gobiernos de España e Italia cumplan, no tienen nada que temer. “El mercado podrá castigarlas un poquito más, podrá subir un poco más la prima de riesgo. Pero yo creo que está en las manos de ambos países demostrar al mercado que su ritmo de contención fiscal es suficientemente bueno, y que por otro lado siempre y en cualquier situación van a cumplir los dictados de Europa”.

¿Transición ecológica en riesgo?

Una consecuencia negativa de la reimposición de la disciplina fiscal podría ser dejar a la mayoría de los estados miembros sin suficiente margen para financiar la transición climática. Solo Suecia, Irlanda, Dinamarca y Letonia tendrían suficiente espacio fiscal para cumplir con los compromisos climáticos necesarios para mantener el calentamiento global por debajo de 1,5 grados, según un estudio realizado por el centro de investigación británico New Economics Foundation.

El informe asegura que, si bien algunos países podrían cumplir objetivos climáticos menos ambiciosos, 13 naciones, incluidas Francia, Italia, España, Polonia y los Países Bajos, no podrían invertir lo suficiente para lograr las metas ecológicas de la UE.

Galbraith, sin embargo, asegura no estar de acuerdo con esta predicción, dada la cantidad de fondos que la Comisión está canalizando a los Estados miembros para el desarrollo industrial ecológico a través de la flexibilización de las normas sobre ayudas estatales, la Financiación para la Recuperación y la Resiliencia, el Fondo de Transición Justa, la Ley de Industria Neta Cero y la Ley de Materias Primas Críticas.

“Además, un principio clave de las nuevas normas fiscales será establecer la reducción de la deuda a lo largo de cuatro años empleando únicamente el gasto primario neto como indicador para medir la reducción de la deuda. Esto permitirá a los Estados miembros seguir endeudándose para invertir en grandes proyectos de infraestructuras, incluidos los destinados a la transición ecológica”, resalta la experta.

Por su parte, Del Pozo asegura que es posible que esto suceda pero solo en el corto plazo. “Es posible que pase, pero pasará de forma similar en casi todos los sectores. Sin embargo, las pautas que marca Europa están bien definidas y van a seguir. La sostenibilidad, tanto a nivel privado como público ya está muy en marcha. Algunos temas como la energía limpia incluso van a tener un espaldarazo en el corto plazo, simplemente por las necesidades de la región. A lo mejor, tengamos algún tipo de bache. Pero hablando en el largo plazo, que creo que es un tema consolidado”.

Sigue toda la información de Cinco Días en Facebook, Twitter y Linkedin, o en nuestra newsletter Agenda de Cinco Días