Empresas y familias pagan las alzas de tipos: 35.000 millones más en intereses en 2023

El viraje de la política monetaria del BCE provoca el mayor repunte del coste financiero de compañías y hogares de las dos últimas décadas

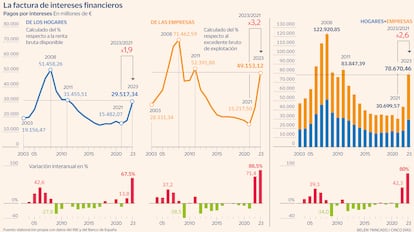

Las empresas no financieras y los hogares han pagado los platos rotos de la endiablada situación económica tras la pandemia. La inflación desbocada, en parte por el efecto del coronavirus y en parte también por la guerra de Ucrania y la crisis energética, hizo dar un volantazo al Banco Central Europeo (BCE) en su política monetaria. El organismo que dirige Christine Lagarde pasó de la era de tipos negativos o cero a situar el precio del dinero en el 4,5% en solo 14 meses para combatir la espiral alcista de precios, a sabiendas de los daños que pudiera ocasionar a la economía. El resultado es que las compañías y las familias endeudadas españolas han pagado en 2023 casi 35.000 millones de euros más en intereses que un año antes, un repunte del 80%, según el Banco de España.

La factura de intereses financieros ha engordado en los últimos meses de forma abrupta, a lomos de los incrementos de los tipos y del euríbor, índice al que están referenciadas la mayoría de hipotecas variables. Según el último informe de estabilidad financiera del supervisor, el 65% del crédito de los hogares para compra de vivienda está a tipo variable. Tanto es así que en las últimas dos décadas no se había disparado nunca con tanta intensidad ni en familias (+11.900 millones de intereses) ni en empresas (+23.000 millones). Solo se registró un nivel similar justo antes de la Gran Recesión, en 2006 y 2007, aunque en ambos casos por debajo de lo anotado en 2023.

Estas cifras salen al cruzar los datos del Banco de España y del Instituto Nacional de Estadística (INE). El supervisor, en su informe de Estabilidad Financiera de primavera de 2024, recoge el citado repunte de los intereses. Lo hace en porcentaje respecto a la renta bruta disponible de los hogares y al excedente bruto de explotación de las sociedades, ambos recogidos por el INE. Si se cruzan ambos guarismos, resulta que las familias abonaron 29.500 millones en intereses el año pasado, mientras que las empresas pagaron algo más de 49.000 millones.

En el crecimiento en porcentaje, lo ocurrido también es de récord respecto a lo anotado en las dos últimas décadas. En los hogares el repunte fue del 67,5%, mientras en las firmas no financieras el incremento alcanzó el 88,5%, cotas no vistas desde 2003, cuando arrancan los datos incluidos por el Banco de España en el documento.

Por tanto, el bolsillo de familias y sociedades ha sido uno de los grandes damnificados del viraje de la política monetaria en el Viejo Continente. De hecho, el incremento ha sido todavía mayor, ya que las alzas de tipos se iniciaron en julio de 2022. Es decir, en el abono de intereses, principalmente de las empresas, se dejó sentir en la parte final de dicho ejercicio al apreciarse los créditos (las hipotecas de las familias se demoran más, unos 12 meses hasta que se refleja el nuevo precio del dinero en la cuota).

Si se incluyen ambos ejercicios, los hogares han pagado 14.000 millones de euros más que a finales de 2021. Es decir, casi se ha duplicado. Y en las empresas, el aumento ha sido de 34.000 millones, un 223% más. De forma agregada, la factura de intereses se ha engordado en 48.000 millones, lo que supone un repunte del 156% respecto a lo que se abonaba dos años antes. Un rally alcista que, eso sí, está llegando a su fin.

“El final del ciclo de endurecimiento monetario al que apunta la coyuntura actual limitaría las posibilidades de expansión adicional de los ingresos por intereses. Los últimos datos disponibles sobre nuevas operaciones de préstamo a hogares y sociedades no financieras en España revelan que las subidas de los tipos de interés se habrían agotado ya, en línea con la evolución reciente del euríbor”, asegura el supervisor en el informe de estabilidad financiera.

Menos estrés financiero

Tanto empresas como familias han llegado a esta situación de estrés con una posición financiera holgada. Desde la crisis inmobiliaria de 2008, tanto unos como otros han reducido de forma notable su nivel de deuda sobre PIB. El punto álgido, en el que más apalancados estaban, se marcó a mediados de 2010: llegó casi al 120% en el caso de las sociedades no financieras y superó el 85% en los hogares. Una cifra que ha mejorado sin cesar desde entonces hasta cerrar 2023 en el 64,85% y el 46,88%, respectivamente. Esto supone, en volumen, un saldo de 1,19 billones en las compañías y 685.361 millones de deuda bruta de las familias, según el Banco de España.

De esta forma se explica, por ejemplo, que a pesar del repunte de la factura de intereses no se marquen cifras récord en euros abonados en el ejercicio. En el caso de los hogares, los 29.500 millones pagados en 2023 quedan muy por debajo de los casi 51.500 millones de 2008. Y algo parecido ocurre con las sociedades no financieras, donde los 49.000 millones del año pasado quedan por debajo de los casi 71.500 millones afrontados en un 2008 de mal recuerdo económico.

De igual forma, el desapalancamiento de los últimos años se refleja en una tasa de esfuerzo sobre los ingresos más baja de lo que era habitual antes de la Gran Recesión. Los hogares han pasado de dedicar un 7,5% de la renta bruta disponible al pago de intereses en 2008 al 3,2% de finales del año pasado. Lo mismo ocurre con las compañías, que dedicaban en 2007 casi un tercio de su excedente bruto de explotación, mientras que en 2023 esta factura supuso un 16,25%. Es decir, es el doble de lo registrado en 2022, aunque la mitad de lo de hace 16 años.

Esta mejora, junto al buen desempeño del mercado laboral y de la economía española en su conjunto, explica que la morosidad bancaria siga contenida. El sector financiero no quita ojo a este termómetro de las grandes crisis desde el inicio de las subidas de tipos. También sigue la pista el Gobierno, que hizo incluso hincapié para pactar medidas de alivio para las familias endeudadas y evitar así un afloramiento masivo de los impagos, como aconteció en la pasada crisis inmobiliaria. Sin embargo, por el momento estos fantasmas no aparecen porque ni han caído tanto las rentas ni el esfuerzo que se realiza para repagar las deudas es tan extremo. De ahí el aguante de sociedades y hogares ante una factura de intereses al alza.

Sigue toda la información de Cinco Días en Facebook, X y Linkedin, o en nuestra newsletter Agenda de Cinco Días