La deuda de las socimis frena las opas a pesar del descuento en Bolsa

Las cláusulas de cambio de control accionarial en bonos y préstamos resta interés a las compras y el contexto de endurecimiento crediticio complica, además, las operaciones

El relevante descuento bursátil con el que cotizan las grandes socimis en España, de momento, no se traduce en posibles opas de competidores o fondos. La deuda de estas compañías inmobiliarias frena, de momento, el apetito de potenciales compradores, ya que en todos los casos debería refinanciar el pasivo en un contexto de alza en el coste de la financiación.

Socimis como Merlin, Colonial –las dos cotizadas en el Ibex 35– y Lar España –en el mercado continuo– pueden resultar muy apetitosas por el relevante descuento con el que cotizan respecto al valor neto (descontada la deuda) de sus gigantescas carteras de propiedades.

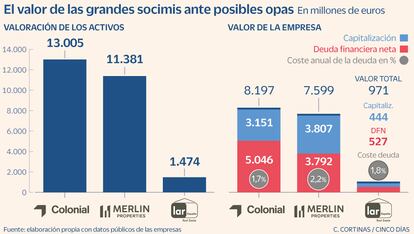

En el caso de Colonial, que tiene un valor bruto de sus activos de 13.005 millones –a cierre de 2022– y una deuda financiera neta de 5.046 millones (ver gráfico), cotiza con un descuento de alrededor del 60%. Esta empresa, que tiene a Pere Viñolas como consejero delegado, está centrada en el alquiler de edificios de oficinas prime en Madrid, Barcelona y París.

En el caso de la otra socimi del Ibex, Merlin Properties, el descuento se sitúa en el 50%. Esta compañía, pilotada por Ismael Clemente como CEO, dispone de una cartera por 11.381 millones y una deuda de 3.792 millones. Su negocio se centra en arrendamientos de oficinas, centros comerciales, naves logísticas y, próximamente, en centros de datos. En el último año, redujo su portfolio por la venta a BBVA de sucursales bancarias por 2.000 millones, que aprovechó para reducir su pasivo.

La tercera gran socimi, Lar España, dispone de una cartera de activos por 1.474 millones y una deuda de 526,6 millones. Esta inmobiliaria –gestionada por Grupo Lar– cotiza con un 53% de descuento.

Estas inmobiliarias están siendo castigadas en Bolsa debido a que los inversores están adelantándose al posible freno de la economía que afecte a los alquileres de estas compañías.

Los expertos en operaciones de fusiones y adquisiciones revelan que el contexto de subida de tipos de interés por parte del Banco Central Europeo, primero, están dejando a los potenciales compradores en sus cuarteles de invierno.

A eso, se le suma la necesidad de tener que asumir una operación de deuda, de más de 5.000 millones en el caso de Colonial, ya que –como en cualquier opa– las cláusulas de cambio de control accionarial obligan al repago o refinanciación del pasivo. En esta empresa, el endeudamiento es de 36,8% respecto al valor de sus activos (LTV o loan to value). A esa factura, habría que sumar la prima necesaria para convencer a los accionistas de que vendan. En este caso, hay un relevante núcleo de inversores a largo plazo: Qatar Investment Authority (19% del capital), el mexicano Carlos Fernández González (14,8%), la familia perfumera Puig (7,4%), la familia colombiana Santo Domingo (5,3%) y Crédit Agricole (4,2%).

Solo en el caso de Merlin se ha vivido un interés real y conocido de uno de los grandes fondos internacionales del mundo, Brookfield, que en 2020 no llegó a formalizar ninguna operación, pero que estuvo trabajando en una potencial opa. Además de la prima a pagar a los accionistas (Santander controla el 22,3% de la inmobiliaria), debería asumir 3.792 millones –principalmente en bonos–. En esta inmobiliaria el loan to value es del 32,5%.

Una operación que espera el mercado es el asalto de Castellana Properties, controlada por el fondo sudafricano Vukile, a Lar España. La socimi de Vukile ya controla el 25,2% del capital de su rival y el sector inmobiliario, en general, vaticina un movimiento en algún momento –en una operación parecida a la opa que lanzó Colonial sobre Axiare en 2017–, pero desde Castellana se ha insistido repetidamente en que su posición en su rival es puramente financiera. Existe también la dificultad de cómo estructuraría Vukile la operación, por cientos de millones tanto en sufragar la deuda (LTV de 35,7%) como el desembolso a accionistas, en un socimi que se ha revalorizado más de un 23% en lo que va de año, gracias en parte a la mejor opinión de los inversores respecto al retail después de la pandemia.

Donde también se esperan pocos movimientos es en las 77 socimis que cotizan en el mercado alternativo BME Growth y que cuentan con esta figura societaria mayormente por las ventajas fiscales, pero donde tradicionalmente se producen pocos movimientos.

El caso de Metrovacesa

Dentro del sector inmobiliario, pero fuera del mundo de las socimis, desde hace meses se esperan movimientos entre las grandes promotoras. Aunque algunos de los grandes fondos tienen interés en salir porque se acaban sus plazos de inversión, como Castlelake en Aedas o Värde en Vía Célere, las conversaciones bilaterales entre fondos y accionistas –con otras empresas como Neinor, Habitat o Metrovacesa– se frustran igualmente por el elevado descuento de las acciones que no acaban de convencer a las partes.

Solo en el caso de Metrovacesa, tal como publicó este diario en abril, el mercado espera que el magnate mexicano Carlos Slim (que controla el 20,24% de la promotora) dé en algún momento el paso de realizar una opa, presumiblemente con un primer acuerdo con el accionista BBVA (20,85%) y, finalmente, con Santander (49,4%).

Sigue toda la información de Cinco Días en Facebook, Twitter y Linkedin, o en nuestra newsletter Agenda de Cinco Días