La deuda con interés negativo de las firmas del Ibex mengua un 40% en 14 meses

La expectativa de alzas de tipos impulsa las rentabilidades

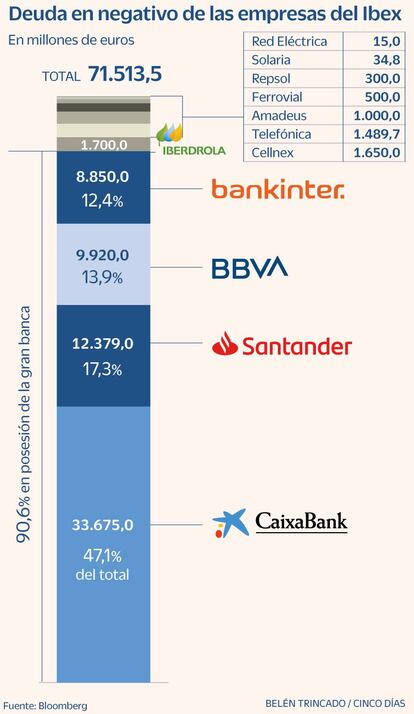

El repunte de las rentabilidades de la deuda soberana y la expectativa de subida de tipos por parte de la Reserva Federal de Estados Unidos y el Banco Central Europeo están dando al traste con la ilusión de las emisiones corporativas con tipos negativos. Las empresas del Ibex han visto cómo sus emisiones con rentabilidades negativas han caído hasta los 71.513,5 millones de euros, según datos de Bloomberg. Esto es, si los inversores mantuvieran estos bonos hasta su vencimiento recuperarían menos de lo que pagaron por ellos cuando los adquirieron.

En los últimos 14 meses esta cuantía se ha reducido en un 40% y es previsible que siga menguando hasta desaparecer del mapa ante el vencimiento de las emisiones y en un contexto marcado por el fin de la era de los tipos de interés ultrabajos. Santander ha sido la entidad que más deuda con rentabilidades negativas ha visto esfumarse. Si en febrero del año pasado sumaba emisiones por 76.015,8 millones de euros en tasas por debajo de cero, esa cuantía se ha reducido en un 84%, hasta situarse en los 12.379 millones de euros y ha pasado de ser la firma que más volumen de pasivo en negativo tenía a ser la segunda, superada por CaixaBank.

El banco presidido por José Ignacio Goirigolzarri acumula 33.675 millones de deuda con tipos negativos, un 29% menos, repartidos en 17 emisiones distintas. BBVA, por su parte, acumula 9.920 millones de pasivo con rendimientos negativos en ocho emisiones distintas, mientras que Bankinter cuenta con 8.850 millones en 11 colocaciones. Sabadell carece ya de emisiones con estas características.

En total, los bancos amasan el 90,6% de todas las emisiones que aún cotizan con tipos negativos. Tras ellos se sitúan Iberdrola y Cellnex, con cuantías de deuda con interés por debajo de cero de 1.700 y 1.650 millones, respectivamente.

Por detrás se sitúa Telefónica, que amasa aún 1.489,7 millones de euros de pasivo en negativo, y que ha pasado de ser la cuarta firma del Ibex con más deuda en esta situación en febrero de 2021 a reducirla en un 80,3% ante el encarecimiento de la financiación en el mercado. También figuran grandes empresas del Ibex como Inditex y Naturgy, junto a Siemens Gamesa, Endesa, Aena o Grifols.

Por tipología de emisiones, las de cédulas hipotecarias son las que más cotizan en negativo, al estar respaldadas por activos de máxima calidad de clientes variados y que son consideradas de bajo riesgo.

Detrás del fin de las emisiones de deuda con tipos negativos está la subida de las rentabilidades de la deuda soberana al calor de la escalada de la inflación, que ha llevado a los bancos centrales a acelerar el proceso de normalización monetaria. Con el IPC de Estados Unidos en el 8,5%, máximos desde 1981, el mercado espera que la Fed suba tipos la próxima semana en 50 puntos básicos, mientras hay voces dentro del banco central que piden incluso que el alza sea de 75 puntos básicos. Por su parte, los precios en la zona euro alcanzan el 7,5%, pero el BCE –que ha reconocido por primera vez que subirá tipos este año– reitera que los precios se moderarán en la recta final de año y que su escenario de normalización de la política monetaria es muy distinto al de la Fed.

Un entorno en el que la subida de las rentabilidades de la deuda –impulsado por la guerra en Ucrania– ha llevado al bono español a diez años a escalar al 1,8%, la deuda soberana alemana a una década ha llegado a rozar el 1% y el bono de Estados Unidos con vencimiento en 2032 amenaza con tocar el 3%. Niveles que podrían favorecer una corrección en los mercados de renta variable y que por el momento han provocado que las empresas tecnológicas encuadradas en el Nasdaq retrocedan un 19,6% en el año.

“La subida de la inflación y las consecuentes reacciones de los bancos centrales, que provocan la actual volatilidad en tipos, junto a la publicación de resultados empresariales –que hacen que las Bolsas puedan encontrar nuevas razones para reaccionar con un mayor componente fundamental–, junto a la evolución del conflicto y del Covid en China marcan en la actualidad de manera más clara lo que pasa en el mercado secundario en todos los formatos de deuda”, reconoce Jesús Sáez, responsable de mercado de capitales de Natixis en España.

El fenómeno de las emisiones con tipos en negativo surgió cuando el BCE recortó por primera bajo cero, el -0,1%, la facilidad de depósito, en junio de 2014.

Cuenta atrás para su desaparición

Cifras menguantes. El importe de deuda en negativo de la zona euro ha caído en picado desde los 10 billones de euros de diciembre de 2020 a los 300.000 millones de euros actuales ante la expectativa de que la era de los tipos de interés en negativo termine a finales de este año. El consenso de mercado prevé que la tasa de depósito del BCE a la banca trepe del -0,5% actual a hasta el 1,5% a finales de 2023.

Deuda global. El monto de deuda global en negativo merma día tras día y se sitúa ya por debajo de los 3 billones de dólares, frente a los 18,38 billones de dólares (16,1 billones de euros) que llegó a alcanzar en diciembre de 2020. Los programas de compra de activos desplegados por los bancos centrales para impulsar la recuperación y contener el repunte de los costes tras el estallido de la pandemia del Covid-19 fueron los grandes motores para esos récords.