Pasar de ahorrador a inversor para evitar la trampa de la liquidez

Para generar rentas y superar la inflación, los ahorradores tienen que pensar en asumir un mayor nivel de riesgo

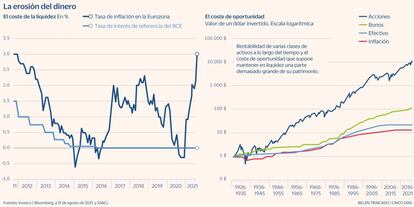

Durante años los inversores más conservadores han guardado su dinero en depósitos a plazo fijo que ofrecían rentabilidades que les contentaban. Sin embargo, esas remuneraciones ya forman parte del pasado. Hoy, los tipos de interés están en mínimos históricos, la inflación europea presenta los niveles más altos desde hace más de una década –ha escalado en septiembre hasta el 3,4%, y en España al 4%–y los ahorros no han conseguido generar rentas significativas desde la crisis financiera mundial, según la información recopilada por Bloomberg a 31 de agosto pasado.

A pesar de ello, una encuesta de ahorrador a inversor reciente, realizada por JP Morgan, concluye que muchos ahorradores siguen pensando solo en el banco para depositar sus ahorros. De hecho, este estudio que abarca a ahorradores e inversores europeos desvela que únicamente tres de cada diez hombres, y solo una de cada cinco mujeres, invierten con regularidad.

Aunque la liquidez es esencial para los objetivos a corto plazo y las situaciones de emergencia que se presentan, lo cierto es que en el actual entorno económico el poder adquisitivo de nuestro dinero se ve poco a poco erosionado. Ante esta situación, en Invesco lo tienen claro: para generar rentas y superar la inflación, los ahorradores tienen que pensar en asumir un mayor nivel de riesgo.

Tipos de interés bajos y riesgo de inflación

Los depósitos son líquidos, es decir, se puede rescatar el dinero cuando se quiera (aunque en algunos casos tiene penalización), están protegidos por el Fondo de Garantía de Depósitos y no les afecta la volatilidad del mercado (suelen asegurar una rentabilidad, aunque actualmente es insignificante). Sin embargo, en realidad no están exentos de riesgo, ya que la legislación protege el dinero depositado ante una hipotética quiebra de los bancos, pero no hay escudo contra la amenaza más silenciosa: la inflación, recuerdan desde la gestora internacional.

En los últimos diez años, los ahorradores han perdido dinero, en términos reales, casi todos los meses

En septiembre los precios de la eurozona subieron hasta el mencionado 3,4%, alcanzando su nivel más alto en más de una década, una cifra que está muy por encima del objetivo del 2% del BCE. Hay diferentes opiniones sobre si la inflación es temporal o ha llegado para quedarse y puede convertirse en estructural. Sea cual sea la respuesta, cualquier grado de inflación, por pequeño que sea, supone pérdidas para los ahorradores en el actual entorno de bajos tipos de interés, instaurado por el BCE en marzo de 2016 cuando recortó la tasa de referencia hasta el 0%.

Pero en realidad no es nada muy nuevo. El ahorrador europeo, desafortunadamente, está muy familiarizado con el efecto destructivo que puede tener la inflación cuando los tipos de interés son bajos. De hecho, en los diez últimos años (con datos de Bloomberg a 31 de agosto de 2021) solo ha habido 14 meses en los que los tipos de interés superaron la tasa mensual de inflación. En otras palabras, los ahorradores perdieron dinero, en términos reales, casi todos los meses de este periodo (ver gráfico ‘El coste de la liquidez’).

La búsqueda de rentas: de ahorrador a inversor

Las inversiones que generan rentas pueden ayudar a los inversores a alcanzar objetivos como la planificación de su jubilación, ahorrar para la compra de una vivienda o para cubrir los gastos escolares o universitarios de sus familiares. Sin embargo, advierten los expertos de Invesco, dado que es muy probable que los depósitos sigan siendo una fuente de rentas poco interesante en un futuro próximo, los ahorradores podrían tener que recurrir a activos de mayor riesgo para superar económicamente cada una de las principales etapas de la vida.

Los inversores pueden mejorar su perfil de rentabilidad-riesgo: invirtiendo a largo plazo, diversificando o con un gestor de fondos profesional

Históricamente, las inversiones en renta variable y renta fija han superado de forma significativa la rentabilidad de los depósitos a largo plazo, y ofrecen una opción interesante para los ahorradores que buscan rentas y oportunidades de crecimiento del capital. Por ejemplo, la rentabilidad media anual del índice S&P500 durante el último siglo ha sido de aproximadamente el 10-11%. Ajustada a la inflación, equivale a cerca de un 7%, con datos de Bloomberg.

En el gráfico ‘El coste de oportunidad’ se muestra la rentabilidad de varias clases de activos a lo largo del tiempo y refleja claramente las consecuencias de mantener en liquidez una parte demasiado grande de nuestro patrimonio.

Gestión del riesgo

¿Por qué en la mencionada encuesta de Invesco hay ese bajo porcentaje de personas que invierten con regularidad? Casi tres cuartas partes de las mujeres y aproximadamente el 67% de los hombres afirmaron que se debía a que no querían arriesgar su dinero.

Puede ser psicológicamente difícil superar el miedo de arriesgar el capital, sin embargo, los inversores tienen que tener claro que pueden mejorar su perfil de rentabilidad-riesgo adoptando medidas muy sencillas: invertir a largo plazo, diversificar las inversiones o contratar los servicios de un gestor de fondos profesional.

La volatilidad a corto plazo suele ser poco significativa si se considera en un contexto de inversión a largo plazo. Es más, es posible hacer frente incluso a las caídas más drásticas del mercado si se adopta esa visión a años vista. Anticipar los movimientos del mercado a corto plazo suele ser un juego de azar, incluso para economistas y gestores de fondos experimentados. Sin embargo, cuando se adopta una perspectiva a largo plazo y se diversifican las inversiones para evitar la sobrexposición a un determinado tipo de activo, se sustituye el azar por las probabilidades matemáticas.

De hecho, los gestores de los fondos de Invesco intentan optimizar las características rentabilidad-riesgo de sus carteras al invertir de forma selectiva en las oportunidades más atractivas, al mismo tiempo que intentan evitar ciertos sectores del mercado que podrían suponer un lastre para la rentabilidad.

Puede leer más artículos como este o acceder a más información sobre fondos de rentas desde este enlace.

PD: La rentabilidad obtenida en el pasado no es indicativa de los resultados futuros

Evitar la precaución temeraria

La baja tolerancia al riesgo o la incapacidad de soportar pérdidas es una razón sensata para evitar los activos de riesgo. Sin embargo, los ahorradores deben evaluar si lo que les frena es el miedo o la razón.

En un contexto en el que la rentabilidad real de los depósitos es sistemáticamente negativa, trasladar una parte de los ahorros a activos de riesgo podría resultar una decisión prudente, que le ayudaría a satisfacer las necesidades de rentas a lo largo de su horizonte de inversión.

En la misma lógica, permitir que la inflación erosione su dinero dejándolo en una cuenta de ahorro con un tipo de interés bajo supone una precaución temeraria.