Fórmulas para mover el dinero siendo joven: hacerlo pronto y asumiendo riesgos

Hay que tratar de invertir de forma sistemática, con aportaciones periódicas

Las guías de planificación financiera para jóvenes que elabora el banco suizo UBS contemplan la creación de tres pilares de ahorro. El primero, para gastos extraordinarios. “Recomendamos apartar el equivalente a entre 6 y 12 meses de sueldo, para poder afrontar la posible pérdida del trabajo o unos gastos no previstos”, apuntan. El segundo pilar sería para ahorrar a medio plazo para gastos cuantificables y previsibles y se puede asumir más riesgo. El tercero es el ahorro previsión, para completar la pensión pública.

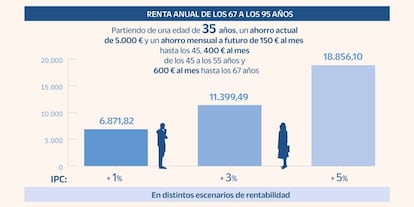

Para este tercer pilar es fundamental comenzar a hacer aportaciones lo antes posible. Al ser a muy largo plazo, se pueden asumir más riesgos, lo que a la larga marca la diferencia. De acuerdo con una simulación realizada por Abante Asesores, un joven de 35 años que tenga ahorrados 5.000 euros para la jubilación podría acumular un patrimonio que le provea una renta mensual de 1.571 euros. Para lograrlo, debería ahorrar 150 euros al mes hasta los 45 años. Entre los 45 y los 55 debería subir a 400 euros de ahorro mensual. Y llegar a 600 euros de ahorro mensual entre los 55 y los 67 años.

Además de ese importante esfuerzo, la persona debería buscar un producto que le permita obtener una rentabilidad media anual de inflación más 5%, un objetivo algo ambicioso que requiere dosis de riesgo. Por tener una referencia, los planes de pensiones individuales que invierten en Bolsa han logrado durante la última década una rentabilidad media anual, descontadas las comisiones, del 8%, según los datos de Inverco.

ING Naranja 2040

El plan de pensiones ING Naranja 2020 tiene un 40% de rentabilidad acumula en 5 años. Se adapta al ciclo de vida del ahorrador. Tiene un 76% de Bolsa y un 24% de renta fija, pero al final tendrá todo en bonos.

Fondos de megatendencias. Este tipo de vehículos invierte en compañías que van a aprovechar dinámicas seculares de la economía mundial, como el auge de la digitalización, la expansión de las energías verdes, el envejecimiento de la población o la progresiva urbanización. El fondo CaixaBank Selección Megatendencias, por ejemplo, ha logrado una rentabilidad media anual del 14,4%. Y el fondo CaixaBank Comunicación (que tiene sobre todo empresas tecnológicas) tiene un retorno anual medio del 21,4% en los últimos cinco años.

El fondo Quality Mejores Ideas de BBVA, que invierte a su vez e otros fondos de megatendencias, ha conseguido rentar más del 10% anual en la última década. Otro fondo de megatendencias atractivos es el Imantia Nuevo Futuro, que acumula un 43% de retorno en dos años.

Si en lugar de un fondo de Bolsa se opta por uno de muy bajo riesgo (por ejemplo, un vehículo que permita obtener un 1% más que la inflación), la renta anual que se obtendría con 67 años sería de solo un 6.872 euros. Con un fondo mixto (inflación +3%) se podrían alcanzar los 11.400 euros anuales.

Ciclo de vida. Algunos fondos tienen una fecha objetivo y van adaptando su cartera. Es el caso de BBVA Mi Objetivo 2031. Los primeros años tiene máxima exposición a Bolsa y en la parte final la va suavizando. La misma lógica está detrás del plan de pensiones ING Naranja 2040, que en los últimos cinco años ha acumulado una rentabilidad del 40%.