Los bonistas tendrán hasta el 17% de OHL y darán tres años de paz a los Amodio

La familia mexicana rozará el 30%, al invertir 37 millones en la ampliación de capital, y buscará un tercer sillón en el consejo

Operación a múltiples bandas, que implica a accionistas y bonistas, para resolver los problemas financieros de OHL. El acuerdo anunciado ayer para recortar el saldo vivo de los bonos en 105 millones (desde 593 millones) y captar entre 42 y 71 millones en dinero fresco, vía ampliación de capital, va a suponer un vuelco en el accionariado. Y también el refuerzo del balance en 147 a 176 millones.

Entrarán los tenedores de bonos, aceptando la capitalización de deuda o una quita mínima del 10%, para situarse en cerca del 17% de OHL. Y se fortalecerán los hermanos Amodio, hoy primer partícipe con el 16%, subiendo a una horquilla del 26% al 29%.

Todo ello es resultado, en primer lugar, de dos ampliaciones de capital, por 35 y 36 millones de euros, respectivamente. La primera ofrece derecho de suscripción preferente, mientras que la segunda se dirige en exclusiva a los Amodio y al fondo Tyrus. Los mexicanos han avanzado su intención de comprar acciones por 37 millones de euros, mientras que la entidad monegasca se hará con papel por 5 millones. La segunda ampliación se ha articulado, precisamente, para que puedan cubrir sus compromisos.

El grupo reforzará el balance con 147 a 176 millones por la reducción de deuda, con el acuerdo con los bonistas, y la entrada de fondos con la recapitalización

El precio de la acción nueva se ha fijado en 0,36 euros, casi la mitad del precio de cierre del miércoles, lo que motivó ayer una caida del 14,67% en la cotización de la constructora. Fuentes internas esperan que, una vez ejecutada la operación, el valor recupere los 0,7 euros.

Se da por descontado que la familia Villar Mir no va a cubrir la ampliación, o al menos no lo hará en la totalidad de sus derechos, del 14%. De no invertir, la familia fundadora de OHL, con sus negocios en horas bajas, descendería al entorno del 9%.

Tyrus, que es acreedor de Grupo Villar Mir (GVM) a través de un préstamo de 200 millones garantizado con las acciones de OHL, acude precisamente con el objetivo de que esa prenda no se deteriore. Entre ambos, contarían con un 12% del grupo constructor.

Una de las consecuencias de la escalada de los hermanos Amodio va a ser el de la toma de un puesto más en el consejo, en el que se sientan Luis y Mauricio, el primero de ellos presidente de la sociedad. Sus dos sillones de dominical, por el 16% del capital, están en paridad con los dos de GVM.

De suscribirse en su totalidad ambas ampliaciones, OHL más que doblará su capital, pasando de 286 millones acciones en circulación a 591 millones. De forma paralela, se ha pactado con los bonistas la conversión de las dos remesas de bonos en una sola. Un 61,75% de la deuda (366 millones) migraría al nuevo bono con una quita del 10% al 12%. Para el 38,25% restante (226,8 millones de euros) se prevé que casi un tercio sea capitalizada (67,8 millones) y que el resto (158,2 millones) se integre en el nuevo instrumento de deuda.

La constructora prevé retomar las ganancias entre los ejercicios 2022 y 2023

De este modo se reduce el saldo en los referidos 105 millones, de 593 millones de euros a un máximo de 488 millones, y se amplía el vecimiento medio en tres años. La mitad expiraría en 2025 y el otro 50% en 2026.

A cambio de reducir el montante de la deuda, los inversores recibirán hasta el 17% de OHL en nuevas acciones. Entre los nuevos paríticipes más relevantes, Sandgrove se haría con alrededor del 11%, que sumaría a su actual 3,9%; Melqart contaría con un 3,5%, y Searchlight irrumpiría con un 2%.

Tregua

Esta solución para los bonistas, a la que se ha adherido ya cerca del 60% de la masa acreedora, incluye una cláusula por la que los reconvertidos en accionistas renuncian a entrar en el consejo de administración. Además, se alinean con las propuestas del órgano de decisión en la junta de accionistas durante un periodo de tres años, prorrogable otros tres. En el peor de los casos podrían abstenerse, pero nunca votar en contra del consejo.

Los Amodio se garantizarían un periodo de estabilidad para ejecutar el plan de negocio revisado. Pero toda esta revolución está a expensas de la aprobación en una junta extraordinaria, prevista para la segunda mitad de marzo, y de que la CNMV dé su opinión.

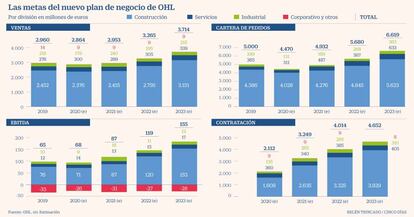

La compañía prevé retomar las ganancias entre 2022 y 2023. Para ese último año espera dar un salto desde los 2.864 millones en ingresos con que va a cerrar 2020 hasta los 3.715 millones. El ebitda subiría de 68 millones a 155.

Los bonistas ceden con la confianza de recuperar su valor a través de la progresión de OHL en Bolsa. Además, sus títulos de deuda pasan a ser garantizados por las acciones de filiales: OHL Industrial, Desarrollos, Servicios, Senda Infraestructuras o Construcción Internacional (salvo OHL USA), que serán integradas hasta en tres Newcos dependientes de OHL S. A. Dos de ellas estarán domiciliadas en Luxemburgo, por petición de los inversores, para facilitar la ejecución de garantías en caso de que fuera necesario.

Una cirugía con múltiples detalles

Garantías. En caso de que OHL venda activos depositados en garantía para atender sus obligaciones, la primera que cobra es la deuda avalada por el ICO, con vencimiento en octubre. En segundo lugar aparecen los prestamistas de avales. En el tercer puesto figuran las necesidades de liquidez para atender los proyectos legacy, y los cuartos son los bonistas. La empresa espera traspasar este año, por 100 millones, el desarrollo hotelero Old War Office, en Londres.

Crecimiento. El grupo que preside Luis Amodio fía buena parte de su desarrollo a la filial concesionaria Senda Infraestructuras. Esta aspira a generar el 30% de la cartera de ingresos en 2023 con la captación de media docena de proyectos. Su plan pasa por aportar entre el 4% y el 9% del equity necesario en los mismos, con una inversión directa presupuestada de 106 millones. En cada caso, Senda buscaría un socio financiero que pusiera entre el 16% y el 21% del capital.

Asesores. El diseño del plan de recapitalización de OHL ha contado con la participación de una legión de expertos de Houlihan Lockey, JP Morgan, Linklaters, Pérez Llorca y Allen & Overy.