BBVA frena las emisiones tras disparar el capital por la venta de su filial en EE UU

El banco rehace sus previsiones para este ejercicio hasta nueva orden

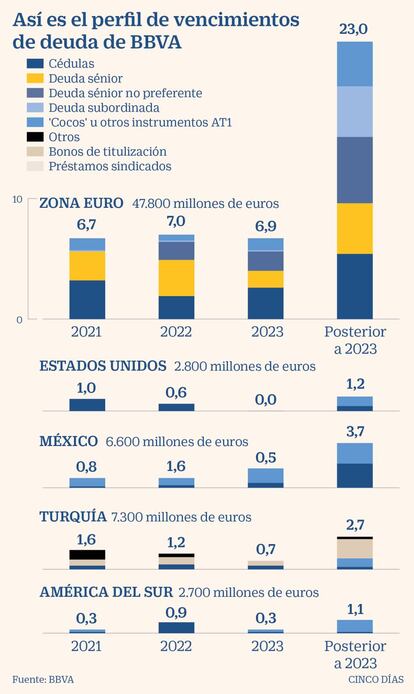

BBVA va sobrado de capital. Tiene más que cubiertas sus necesidades de emisión de deuda anticrisis, después de vender en noviembre su filial estadounidense por unos 10.000 millones de euros. En la zona euro, afronta vencimientos por 6.700 millones que abonará religiosamente, pero que de momento no refinanciará. Si hay una operación corporativa o lanza un programa de compra de acciones a partir de octubre, se producirán cambios.

El banco que preside Carlos Torres Vila suele ser de los más intrépidos en el mercado de deuda. Este año todavía no ha emitido nada, y tampoco se espera que lo haga a corto plazo, según fuentes de BBVA. Sabadell ha vendido 500 millones en deuda subordinada; Abanca, 375 millones en cocos, y Santander Consumer Finance, bonos también subordinados por 500 millones de coronas noruegas (unos 50 millones de euros).

En la última presentación de renta fija, la entidad puso negro sobre blanco su intención de colocar en el mercado 1.000 millones este año para refinanciar los cocos que vendió en 2016 con un cupón disparado del 8,875%. No será necesario. Ni aunque ahora mismo puede colocar este instrumento por encima del 4%. Pese a lo bajo del interés, emitir sin requerirlo dañaría su rentabilidad sobre capital (ROE). Tampoco está previsto que emita el máximo de deuda sénior clásica o no preferente por 3.500 millones de euros calculado justo antes de anunciar la venta de sus negocios en Estados Unidos a PNC Financial Services, hasta ahora su rival allí. Ni tampoco deuda subordinada que compute en el segundo nivel del escudo anticrisis, el Tier 2, pese que podría venderla con un cupón en el entorno del 1%.

La operación de venta de su filial estadounidense, que se cerrará a mediados de año, supondrá disparar la ratio de capital de máxima calidad (common equity tier 1 o CET1) en casi 300 puntos básicos. Se los anota esencialmente por la liberación de activos ponderados por riesgo (234 puntos básicos), pero también por plusvalías (17) y por otros impactos (43), como la desconsolidación del fondo de comercio y otros intangibles.

A cierre de septiembre, si se hubiera computado la operación, la ratio de BBVA se hubiera disparado hasta el 14,5%. La de Banco Santander a finales del primer trimestre era del 11,98%; la de CaixaBank, del 12,2%, considerando la venta parcial de Comercia; la de Bankia, del 14,79%; y tanto la de Banco Sabadell como la de Bankinter, del 12%.

La entidad prevé realizar una emisión sostenible de deuda sénior no preferente

Los vencimientos de deuda en la zona euro en 2021 de BBVA suman 6.700 millones. La mayor parte no necesitará refinanciación. Pero en la entidad señalan que “es una situación transitoria”, en función del uso de esos recursos".

Sí abren la puerta a hacer alguna emisión sénior clásica o no preferente para paliar la pérdida de cómputo de MREL –el nivel de deuda con capacidad de deuda con capacidad de absorber pérdida–, pero sobre todo para tener un colchón de gestión de cara al futuro. “Es muy probable que en este terreno hagamos una emisión sostenible. Tenemos el objetivo de hacer al menos una al año. Sería probablemente a partir del mes de mayo o junio”, anticipan en BBVA.

El banco, que el pasado noviembre rompió las negociaciones para fusionarse con Sabadell, tiene tres ideas fuerza. Una parte de las ventajas de la venta de sus negocios en EE UU se empleará en mejorar su posición financiera. También abre la puerta a operaciones y a aumentar la remuneración al accionista. “El plan de financiación se irá adaptando a lo largo del año para alinearse con esas decisiones”, indican en BBVA. “Una recompra relevante de acciones es una opción atractiva a los precios actuales”, aseguró en noviembre. Cierto que desde que anunció la transacción, las acciones de BBVA se han recuperado alrededor de un 32%.

Una operación o una recompra de acciones cambiaría los planes

La remuneración al accionista, en todo caso, todavía está restringida por el BCE. Hasta octubre, las entidades solo podrán entregar dividendos con cargo a 2019 o 2020 por el 15% del beneficio. Lo mismo ocurre con el importe destinado a comprar acciones propias. La eventual retribución a base de adquirir títulos en el mercado –que sube el beneficio por acción una vez amortizadas– tendría que hacerse en el último trimestre del año. La fecha límite para explicar al BCE los planes de remuneración al accionista vence, en principio, hoy mismo.

Lagarde desincentiva salir con deuda clásica

Emisiones. Los bancos españoles, todos, tienen capacidad para emitir la deuda más segura de la que disponen, las cédulas hipotecarias o territoriales, a tipos de interés negativos. Incluso los bonos sénior, también en su versión no preferente, pueden venderse con rentabilidad negativa para el inversor. Pero, aun así, la oferta del BCE es inigualable. Esto desincentiva que la banca salga a colocar al mercado deuda clásica. Solo tendría sentido si sirve para computar en las ratios de solvencia. La tercera edición de sus megasubastas de liquidez para conceder crédito (TLTRO III) permite que las entidades reciban un interés anual del 1% solo por mantener los créditos. Solo en la del pasado junio, el BCE entregó a la banca europea 1,3 billones de euros. Y el pasado 10 de enero se amplió hasta junio de 2022 el periodo durante el que se aplicarán las condiciones más favorables y, además de la subasta programada para marzo, efectuará otras tres en junio, septiembre y diciembre de 2021.