La Audiencia Nacional absuelve a los 34 acusados en el juicio por la salida a Bolsa de Bankia

Rodrigo Rato queda absuelto de los delitos de estafa a los inversores y falsedad contable La sentencia destaca que la OPV contó con la aprobación de todas las instituciones

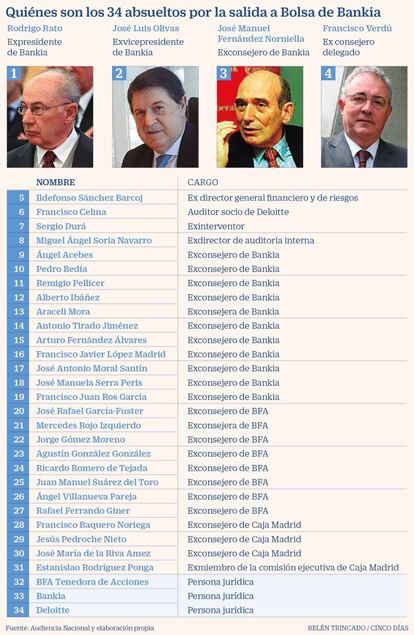

Casi nueve años después del, a la postre, infausto estreno en Bolsa de Bankia, y pocos días después de que el banco, tras ser rescatado con dinero público en 2012, firme su absorción por CaixaBank, la Justicia penal ha dictado sentencia sobre la OPV de la entidad. La Audiencia Nacional ha acordado absolver a los 34 acusados en el juicio por la salida a Bolsa de Bankia entre ellos el expresidente de la entidad y del FMI, Rodrigo Rato, por delitos de estafa a los inversores y falsedad contable.

La sentencia es categórica en todos los frentes que sostenía la acusación, de ahí la absolución de todos los imputados: la salida a Bolsa de la entidad contó con el beneplácito de "todos los supervisores, Banco de España, CNMV, FROB y EBA"; el folleto de la OPV contenía una amplia y certera información y, además, en el juicio solo se expusieron "actitudes genéricas" de los acusados y no actos concretos.

La sentencia recoge también un toque de atención hacia las autoridades y reguladores. Así, la integración de las siete Cajas de Ahorro que conformaron BFA fue impulsada desde estos poderes quienes "ejercieron una fuerte presión" para que se acometieran procesos de integración en el sistema financiero español, "con el objetivo de lograr a corto plazo reforzar la solvencia e incrementar la capacidad de soportar escenarios de extrema morosidad en el marco de un fuerte deterioro del ciclo”.

La resolución de la Sección Cuarta, se 442 páginas, se estructura en tres bloques. El primero aborda la constitución de Banco Financiero y de Ahorro (BFA) y las cuentas del ejercicio 2010, el segundo bloque se centra en el nacimiento de Bankia y su salida a Bolsa, y el tercero desarrolla las cuentas anuales individuales y consolidadas de BFA y Bankia del ejercicio 2011.

Visto bueno de todas las instituciones

Según la sentencia, la salida a Bolsa no fue una decisión del equipo directivo, ni fue un proceso de azar o fortuito. Desde la integración de las cajas hasta la OPV, el proceso fue impulsado "por las autoridades económicas y monetarias, en el marco de un proceso intensamente supervisado por el Banco de España que avaló "sin cortapisas su viabilidad", conociendo a la perfección la situación de las Cajas por las inspecciones e informes de los que fueron objeto.

Tanto la decisión de salir a Bolsa como la determinación de hacerlo con la estructura de doble banco "fueron resoluciones enteramente contempladas por el Banco de España, que además las aprobó después de calibrar las ventajas y los inconvenientes" de esas decisiones. "Lo que resulta evidente a todas luces es que el proceso que culminó con la salida a Bolsa de Bankia fue intensamente supervisado con éxito por el Banco de España, la CNMV, el FROB y la EBA, contando en definitiva con la aprobación de todas las Instituciones.”

En relación al folleto de la salida a Bolsa, se afirma que el mismo contenía información financiera y no financiera necesaria: “en definitiva, la información financiera incluida en el Folleto era más que suficiente para que los inversores mayoristas y minoristas se formasen un criterio razonado sobre el valor de la compañía que se estaba ofertando". Una información que había sido elaborada "con la supervisión y obedeciendo a los requerimientos del Banco de España, siendo luego refrendada por la CNMV al registrar el Folleto”.

El fallo sostiene que en el folleto se recogió una descripción de los riesgos exhaustiva y que contiene una advertencia que cualquiera entendería

La Sala recuerda que el Fiscal, en sus conclusiones provisionales manifestaba que la información económica y financiera que Bankia suministró al mercado con ocasión de la salida a Bolsa “no puede calificarse materialmente de falsa en la medida de que no vulneraba la normativa entonces vigente y cumplieron las exigencias del regulador". El supervisor "llegó a autorizar expresamente algunas decisiones contables” aunque “no contribuyeron a que la imagen fiel de la entidad luciera adecuadamente”.

Respecto a la información no financiera suscrita en el folleto, la sentencia indica que “se describen hasta 36 riesgos a la inversión en acciones de Bankia que eran destacados en el primer punto del resumen de su contenido”. Añade que “la descripción de los riesgos exhaustiva y clara contiene también una advertencia que cualquiera entendería”.

Según recoge a resolución, el olleto de la salida a Bolsa de Bankia fue supervisado por el Banco de España, desde el punto de vista de la solvencia a la entidad, y de manera profunda por la CNMV, encargada de "controlar la pureza de la información suministrada". Pero, además, la advertencia inserta en el Folleto, que se refería a que los riesgos descritos podían llevar a la pérdida del valor de las acciones, "alerta a cualquier inversor de lo arriesgado de la operación bursátil publicitada". Todo ello, asegura el fallo, sin perjuicio de que se hubiera llevado a cabo "una intensa campaña de promoción (Hazte banquero) que explicaba la supuesta potencia del grupo".

Ante esa campaña, la sentencia sostiene que parece "difícil concebir"ue cualquier entidad bancaria, después de contar con el beneplácito del Banco de España, de la CNMV, del FROB y de la EBA sobre la idoneidad de su salida a Bolsa y la adecuación del Folleto informativo a la realidad, "recele de todos estos pareceres y proclame la necesidad de adoptar prevenciones ante compañías publicitarias".

Viabilidad

Ante la acusación de la Fiscalía de que el problema principal de Bankia era su incapacidad para generar de manera recurrente beneficios y flujos de caja positivos, la sentencia argumenta que en el momento de su salida a Bolsa, Bankia era viable. "No está acreditado, ni con mucho, que Bankia fuera inviable, pues si así hubiera sido el Banco de España se hubiera opuesto a la misma", concluye.

El fallo añade que la inviabilidad que se pretende “se sustenta principalmente en los cuatro correos en los que se plasman el parecer del Inspector del Banco de España D. José Antonio Casaus Lara enviados los días 8 y 14 de abril y 10 y 16 de mayo de 2011 a otros integrantes del Servicio de Inspección del Banco de España, incluido sus superiores, opiniones de Sr. Casaus que no tuvieron nunca reflejo en documento oficial alguno".

Por su parte, el Banco de España sostuvo que la entidad "era viable, no solo en el momento de la salida a Bolsa sino también en abril de 2012 afirmando entonces que los Planes de Recapitalización presentados por esta entidad bancaria, a juicio de la Dirección General de Supervisión debían ser objeto de aprobación", tal y como declaró en el juicio como testigo Jerónimo Martínez Tello, ex Director General de Supervisión del supervisor.

Frente a la opinión del Banco de España, los correos del inspector Casaus muestran "una opinión muy negativa sobre la situación del Grupo Bankia", lo que contrasta con "ciertos fragmentos contenidos en los informes de seguimiento trimestrales" del regulador, con fecha de 2011, que habían sido suscritos previamente por el propio Casaus. Las diferencias entre los correos enviados y lo plasmado en sus informes de seguimiento trimestrales del Banco de España "son palmarias", según recoge el fallo. Estas diferencias, y la imposibilidad de explicarlas durante el juicio, "pierden toda la posibilidad de poderles otorgar virtualidad probatoria" a los citados correos, asegura la sentencia.

Las cuentas de Bankia no llegaron a ser “cuentas anuales” jurídicamente y por tanto no pueden ser acusadas de delito de falsedad

Respecto al tercero de los bloques, dedicado a la falsedad de las cuentas anuales individuales y consolidadas de BFA y Bankia del ejercicio 2011, la sentencia recoge que ya el Fiscal, en las conclusiones provisionales mantenía en dichas cuentas, "no podían considerarse como tales, en sentido estricto, precisando que solo lo eran aquellas que, tras su formulación en el plazo máximo de tres meses contados a partir del cierre del ejercicio social han sido revisadas y verificadas por el Auditor de cuentas y aprobadas por la Junta General, de tal manera que solo después, cuando se depositan en el Registro Mercantil dentro del mes siguiente a su aprobación, las cuentas son públicas".

Las cuentas “ni fueron objeto de auditoría ni se aprobaron por las Juntas Generales de BFA y de Bankia. Por lo tanto, jurídicamente no llegaron a ser “cuentas anuales” y no pueden constituir el objeto material del delito de falsedad por carecer de potencialidad lesiva". Señala asimismo que "no estuvieron a disposición de los usuarios de la contabilidad (accionistas, acreedores, inversores…), esto es, nunca entraron en el tráfico jurídico mercantil.”

Actos concretos

A lo largo de su sentencia los jueces resaltan en varios apartados la ausencia de actos concretos atribuidos a los acusados. Según el tribunal, esa falta de menciones concretas a las personas que se sentaban en el banquillo fue nota predominante durante el juicio y así se establece en la fallo: “resulta también destacable la ausencia de menciones especificas a las personas acusadas, que se sentaron en el banquillo destinado para ellos, por parte de los numerosos testigos que, después de haber prestado exhaustivas declaraciones en fase de instrucción, lo volvieran a hacer en juicio, y también por parte de los peritos, o de referencias documentales etc. de contenido incriminatorio".

En el acto del plenario "nadie los nombró, ni para bien ni para mal, de manera que la mayoría de las personas acusadas, cayeron en el olvido en el transcurso del Juicio Oral, solo recordadas sus identidades por el Ministerio Público en el trámite de conclusiones definitivas para dirigir ahora su acusación contra los que antes acusó y, además, contra los que no acusó, miembros de las Comisiones de Auditoría y Cumplimiento de BFA y Bankia sin que sepamos a ciencia cierta en base a qué obedeció tal cambio de postura ostentada por la Acusación Pública”.

La Sala concluye que las acusaciones durante el juicio sólo atribuyeron actitudes genéricas a los acusados, lo que no puede tener cabida en un relato de hechos probados de una sentencia “tras una somera lectura del mismo, las escasísimas referencias que se hacen a las personas sometidas a nuestro enjuiciamiento, consecuencia ineludible de la ausencia de hechos concretos imputados por el Ministerio Fiscal y demás Acusaciones a los acusados, los mismos, a los que se dedican, en el mejor de los casos, actitudes genéricas, que no tienen cabida en un relato de hechos probados de una sentencia, condenatoria e impiden desde luego, a los acusados defenderse adecuadamente de algo tan etéreo, tan abstracto, tan indefinido, como es la observancia de una actitud”.

La mayoría de los acusados "cayeron en el olvido en el transcurso del juicio oral"

Respecto al relato de actos concretos atribuidos a Rodrigo de Rato Figaredo, José Luis Olivas Martínez, José Manuel Fernández Norniella, Ildelfonso Sánchez Barcoj y Francisco Celma Sánchez para poder sostener el delito de falsedad contable "brilla por su ausencia". “Estamos ante simples discursos absolutamente improbados que parten además de una premisa no obediente con la realidad".

Respecto a los miembros de los comités de auditoría de BFA y BANKIA Acebes Paniagua, Bedía Pérez, García-Fuster y Gonzalez-Alegre, Rojo Izquierdo, Ibáñez González y Mora Enguídanos, la sentencia recoge que “la existencia de una total ausencia del más mínimo sustento probatorio necesario para apoyar semejante acusación [...] nos parece clamorosa, puesto que no se detalla ni un solo dato que puedan conducirnos a albergar siquiera la mera creencia fundada de que estos acusados hicieron dejación de sus funciones”, “impidiendo con tal proceder la función a desarrollar por el Auditor Externo y con ello el afloramiento de los deterioros, que pretendían mantener al margen de su registro contable”, actuando dentro de un plan ideado por el Interventor General de BFA y Bankia Sergio Dura Mañas y el Auditor Interno de ambas entidades Miguel Ángel Soria Navarro.

Proceso

El caso de la salida a Bolsa, tramitado en la Audiencia Nacional y el de mayor perfil dentro de las numerosas causas judiciales que ocupan a la entidad, quedó visto para sentencia hace casi un año, tras 10 meses de proceso. El jucio se dirigía contra 14 acusados. El fiscal pedía ocho años y medio de cárcel para Rato, cinco años para José Luis Olivas (exvicepresidente de la entidad); cuatro años para José Manuel Fernández Norniella; y un año y seis meses para Francisco Verdú.

Además, la Fiscalía amplió las peticiones en su escrito final para acusar a al exdirector general financiero y de riesgos de Caja Madrid y de Bankia Ildefonso Sánchez Barcoj, para el que pide dos años y medio; al socio auditor de Deloitte Francisco Celma (dos años de prisión); al exinterventor de Bankia Sergio Durá (entre uno y dos años), y al exdirector de auditoría interna de Bankia Miguel Ángel Soria Navarro (entre uno y dos años). Asimismo, ha acusado a los exconsejeros Alberto Ibáñez (pide para él entre nueve meses y un año y medio de prisión), Araceli Mora (un año sustituible por multa), Miguel Ángel Acebes (entre nueve meses y un años y medio), Pedro Bedía (un año de prisión sustituible por multa), Remigio Pellicer (un año sustituible por multa) y José Rafael García Fuster (un año sustituible por multa).

Tal como hiciera en sus conclusiones provisionales, el Ministerio Público confirma que no dirige su acusación contra las tres personas jurídicas, BFA, Bankia y Deloitte.

En mayo de 2012, Bankia depositó en la CNMV las cuentas anuales relativas al ejercicio 2011 sin el preceptivo informe de auditoría con unos resultados que registraban un beneficio de 309 millones de euros. Sin embargo, tras la dimisión de Rato unos días después y la llegada de José Ignacio Goirigolzarri como presidente con su nuevo equipo gestor, la entidad reformuló las cuentas (ahora sí con el correspondiente informe de auditoría) y el resultado anual pasó a reflejar unas pérdidas por 3.030 millones. En un principio Anticorrupción consideraba que la formulación de cuentas sin informe de auditoría no suponía un delito en sí, pero en la sesión que dio inicio al macrojuicio ya dejó abierta la posibilidad de añadir el cargo.

Bankia siempre ha sostenido que durante la salida a Bolsa de Bankia no hubo estafa ni falsedad de cuentas y que se han devuelto casi 1.900 millones a más de 225.000 cuentas de inversores minoristas.

Archivado En

- Caso Bankia

- Rodrigo Rato

- Sentencias absolutorias

- Falsificación documentos

- Fusiones bancarias

- Fiscalía Anticorrupción

- Estafas

- Audiencia Nacional

- Delitos económicos

- Bankia

- Fiscalía

- Casos judiciales

- Poder judicial

- Corrupción

- Bancos

- Falsificaciones

- Sentencias

- Empresas

- Delitos

- Juicios

- Economía

- Banca

- Proceso judicial

- Finanzas

- Justicia