La banca mediana acelera en la mejora de su eficiencia ante la caída de rentabilidad

Las entidades sitúan su ratio en el entorno del 50%, frente al 60% de hace un año

La banca mediana española se ha volcado en mejorar los malos índices de eficiencia que venía arrastrando en los últimos años y que era una de las grandes preocupaciones de los supervisores junto con la escasa rentabilidad del sector. Y es que, dada la imposibilidad de elevar las ratios de retorno sobre el capital (ROE), que se han visto lastradas por los tipos de interés negativos primero, y por las millonarias provisiones por el Covid-19 después, la banca mediana se ha apoyado en el margen bruto y la contención de costes de explotación para asear sus índices y hacerlos más atractivos de cara posibles fusiones.

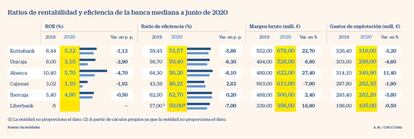

Así, Kutxabank, Unicaja, Ibercaja, Abanca y Liberbank han logrado rebajar la ratio de eficiencia (cuanto más baja mejor) a cierre de junio. La única entidad que no ha sido capaz de mejorar su índice es Cajamar, que lo ha elevado hasta el 46,21%. No obstante, los inversores suelen establecer en el 50% el nivel para medir si un banco es eficiente. Todo lo que sea exceder esa ratio significa que el banco necesita gastar más recursos de lo debido para captar ingresos, por lo que Cajamar todavía se encuentra dentro del umbral adecuado.

De hecho, el esfuerzo de las entidades medianas ha sido tal que han situado su índice de eficiencia en el entorno del 50% a cierre de junio de 2020, cuando hace un año todas estaban más cerca del 60% y algunas incluso lo rebasaban.

La entidad que más ha mejorado en eficiencia en comparación con los niveles registrados hace un año ha sido Abanca, que ha bajado 8,1 puntos porcentuales hasta situarse en el 56,2% frente al 64,3% de junio de 2019. La entidad presidida por Juan Carlos Escotet, que en los últimos tiempos superaba en rentabilidad a la gran banca, ha bajado su índice ROE casi a la mitad, pero ha profundizado en la mejora de eficiencia gracias al importante crecimiento del margen bruto (+27%) que compensó el aumento de los gastos debido al mayor número de empleados (8,6%) y oficinas (9,6%).

En segundo lugar se sitúa Unicaja después de reducir su ratio de eficiencia en 6,3 puntos porcentuales hasta registrar un 50,4%. De este modo, la entidad presidida por Manuel Azuaga ha lograría con creces uno de los objetivos a los que se comprometió con sus inversores, que consistía en reducir la ratio de eficiencia por debajo del 60%. El banco andaluz elevó un 6,8% su margen bruto en el primer semestre del año y además recoge en su plan en su plan estratégico recortar un 3% anual sus costes, además del cierre de 100 oficinas y la aceleración de los planes de digitalización, que deberían mejorar aún más este indicador financiero.

El podio de entidades que más han reducido su ratio de eficiencia lo completa Kutxabank, que logró situarla en el 53,57% (-5,86 puntos porcentuales). Al igual que Abanca y Unicaja se vio favorecida por la fortaleza del margen bruto (+22,7%) y la contención de costes (-3,2%) al reducir la plantilla un 2,7% y cerrar 57 oficinas en el último año.

Por su parte, Liberbank también ha reducido en 7 puntos porcentuales su indicador de eficiencia, según cálculos propios (gastos de explotación entre margen bruto) dado que la entidad no ofrece este dato en sus resultados semestrales.

Ibercaja se sitúa en el mismo nivel que a junio de 2019 al haber elevado en 0,2% esta ratio y Cajamar es la única de las seis entidades medianas que ha empeorado este indicador al subirlo hasta el citado 46,21%.

De esta forma, los bancos medianos se acercan a los niveles de la gran banca, ya que de las seis entidades cotizadas solo Santander (con una ratio de eficiencia del 47,3%), BBVA (45,8%) y Bankinter (45,59) se sitúan por debajo de ese umbral de referencia situado en el 50%.

Ajustes y fusiones

Hasta ahora las recetas aplicadas por la banca española para elevar su escasa rentabilidad y reducir la elevada tasa de eficiencia se habían basado en el cierre de oficinas y el ajuste de las plantillas. No obstante, desde que estalló la pandemia del Covid-19 las entidades han optado por no reducir sus plantillas y no se han acogido a ningún ERTE y tampoco han planteado llevar a cabo ningún ERE. De hecho, Ibercaja, se encontraba en proceso de negociación de un despido colectivo, pero a finales de mayo decidió suspenderlo y posponerlo hasta que haya más visibilidad tras la crisis del coronavirus.

En esa línea, los expertos estiman que una vez pasada la crisis los ajustes se sucederán en el sector. De hecho, sin ir más lejos, 2019 fue uno de los años en los que más salidas se produjeron en la banca. Según datos recientes del Banco de España, se destruyeron 5.161 empleos solo en la banca, a los que habría que sumar otros 457 empleos perdidos en los establecimientos financieros de crédito y en 2020 se manejarán cifras parecidas.

Además, debido al hundimiento de la rentabilidad, sobre todo en las entidades medianas, han resurgido los movimientos de fusión a los que han animado tanto Banco de España como BCE pero que no habían cristalizado en los últimos tiempos.

Los supervisores estiman que los niveles ROE de estas entidades deberían situarse en el entorno del 7% pero llevan años por debajo de 5% y sin perspectivas de poder elevarlo ante un escenario nada halagüeño. Por ello, una operación de concentración del negocio (que implicaría más recorte de plantilla) se presenta como la alternativa para mejorar la rentabilidad y lograr las ratios de eficiencia adecuadas.