¿Puede el petróleo volver a precios negativos?

Los precios del West Texas Intermediate y del Brent consiguen algo de oxígeno, pero el problema de fondo, el completo hundimiento de la demanda provocado por la crisis sanitaria del Covid-19, sigue todavía atenazando al mercado de crudo

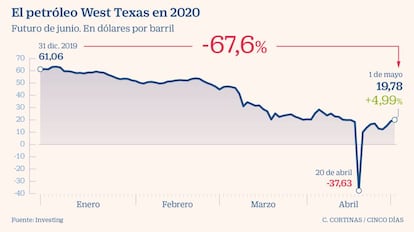

Los Gobiernos ya han comenzado a mostrar sus cartas de cara a la desescalada en los confinamientos instaurados para combatir la expansión del Covid-19. En esta semana, el mercado de petróleo ha sido uno de los grandes beneficiados. El barril de West Texas Intermediate de entrega en junio, que cerró el lunes en los 12,78 dólares, finaliza la semana en 19,78 dólares la unidad, un 54,77% por encima. El Brent ha experimentado un repunte del 32,01% en este mismo periodo, que lo ha llevado a los 26,39 dólares por barril.

Todavía con el recuerdo de la histórica entrada del precio en negativo que el petróleo protagonizó el pasado día 20 de abril, cabe preguntarse si este rebote resistirá o, si bien, es flor de un día y los precios negativos pueden regresar una vez más. Pedro del Pozo, director de inversiones de Mutualidad de la Abogacía, ahonda en las razones que provocaron el anterior colapso desgranando que el mercado de petróleo tiene dos componentes diferenciados. Por un lado, los operadores comerciales que compran el petróleo porque lo van a necesitar para su actividad y, por el otro, operadores no comerciales que pretenden especular con el mercado.

“Lo que vimos en esos días es que las posiciones no comerciales, las especulativas, se vieron en la necesidad absoluta de tener que deshacerse de ese contrato de derivados para evitar una entrega física en un lugar en el que probablemente no podían pagar los costes que lleva acarreado. Para el tenedor de ese derivado, salía mejor venderlo a pérdida que asumir los costes de la entrega física”, explica.

Además de la especulación, la falta de espacio para almacenar el petróleo fue clave a la hora de provocar el precio en negativo. Los expertos de Goldman Sachs alertan de que para mediados de mayo, el almacenamiento mundial de crudo puede alcanzar su capacidad límite. De producirse, esto volverá a poner bajo presión el contrato de West Texas de entrega en junio que expira el día 19 de mayo. Desde Citigroup, señalan que incluso con la demanda recuperándose, la capacidad de almacenamiento seguirá cerca de niveles límites.

“Si no llega una reactivación económica en el muy corto plazo y si no hay más recortes de producción por parte de la OPEP+ es posible que veamos otra vez el crudo por debajo de 0”, opina Giorgio Semenzato, consejero delegado de Finizens. Axel Botte, estratega de Ostrum AM, gestora de Natixis, destaca que se calcula que la demanda de petróleo se hundirá en entre 25 y 35 millones de barriles de petróleo al día en abril y mayo. A finales de 2019, el mundo consumía unos 100 millones de barriles cada día.

Con estas cifras, el recorte de 9,7 millones de barriles diarios en la producción de la OPEP+ que ha entrado en vigor este viernes poco puede hacer. Si bien la OPEP+ acordó con otros países como Estados Unidos y Canadá dejar de extraer hasta 20 millones de barriles, los expertos dudan de que se alcance esa cota y estiman que el recorte total rondará 15 millones de barriles.

El golpe en la industria

En medio de estar turbulencias, algunas petroleras han presentado sus resultados del primer trimestre. El sector está herido de gravedad, y por aquel entonces, el precio ni siquiera había llegado a entrar en negativo.

El consejero delegado de BP, Bernard Looney, calificó el entorno de mercado de “brutal” tras presentar unas cuentas en las que su compañía mostró cómo sus beneficios se hundieron hasta 791 millones de dólares frente a los 2.400 millones de dólares que ganó en el mismo periodo del año anterior. En China, Sinopec y Petrochina, los dos gigantes estatales del oro negro, entraron en pérdidas en el primer trimestre. Sinopec ganó 1.923 millones de euros en el primer trimestre de 2019. Entre enero y marzo de 2020, ha tenido pérdidas de 2.567 millones de euros. Por su parte, Petrochina ha pasado de ganar 2.114 millones de euros a perder 1.335 millones en esos periodos.

‘Shale’ oil: la industria zombi

Si las compañías petrolíferas clásicas tienen problemas, las estadounidenses de petróleo de esquisto están en una situación límite. Javier Molina, portavoz de eToro en España, explica que estas compañías están ampliamente endeudadas y por ello, no pueden dejar de producir. “Son zombis que viven gracias al crédito barato con muchas deudas esperando a que el petróleo se vaya por encima de los 30 dólares”, describe.

Pedro del Pozo destaca la importancia de este sector para el sistema financiero estadounidense y califica de “auténtica ruina” su situación. Diamond Offshore, una de estas empresas, entró en impagos el lunes.