Santander se abre a otros asesores y UBS sufre pérdidas en España

El banco español trabaja también con Citi, JP Morgan y Goldman Sachs

UBS ha sido siempre un banco de referencia para Santander. Pero la unidad de banca de inversión en España de la entidad helvética ha perdido flujo de negocio del mayor banco nacional, que ha decidido diversificar sus asesores. Ahora son un cuarteto, en el que se mantiene UBS, pero también han entrado Citi, Goldman Sachs y JP Morgan.

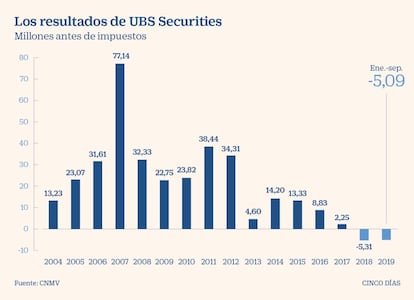

UBS Securities, una sociedad de valores creada en España en 1992 y a través de la que la entidad presta sus servicios de asesoramiento en el país, finalizó 2018 con las primeras pérdidas en años, por 5,3 millones antes de impuestos. Las estadísticas de la CNMV llegan hasta 2004,y el informe de UBS de ese ejercicio es taxativo: “Son los primeros resultados negativos de la sociedad en mucho tiempo, lo que se explica por la caída de los ingresos tanto en el asesoramiento y financiación de operaciones corporativas como en la intermediación en renta variable”. Los datos de esta filial de UBS entre enero y septiembre del año pasado arrojan unos números rojos antes de impuestos de 5,09 millones. Fuentes financieras señalan que esta filial cerró con pérdidas el pasado ejercicio.

Las fuentes mencionadas señalan que una parte de la responsabilidad de esos números rojos es de Santander, que le está encargando menos trabajo. Cierto que en las negociaciones con Andrea Orcel, el directivo de UBS que iba a ser nombrado consejero delegado de Santander y que incluían que el banco helvético se hiciera cargo de parte del bonus del banquero de la entidad suiza, se tensionó la histórica buena relación entre ambas instituciones financieras.

“Si deciden no pagarte nada porque somos sus competidores, entonces es bueno saber esto, que no ejercerán de asesores estratégicos nuestros; se trata de algo irrefutable y es una forma elegante de no andarse con rodeos”, según un mensaje de la presidenta de Santander fechado el 10 de septiembre de 2018 dirigido a Orcel y reproducido por la agencia Reuters.

La entidad helvética tenía en su cúpula a Andrea Orcel, a su vez asesor áulico de Ana Botín y también de su padre. Orcel fue clave en la ampliación de capital de 7.072 millones ejecutada por Santander tras comprar Popular en junio de 2017; también en la colocación acelerada por 7.500 millones para reforzar capital lanzada cuatro meses después de sustituir a su padre en la jefatura de la entidad financiera. Antes, UBS utilizó sus poderes para Santander cuando este compró ABN Amro en 2007 y tres años antes con la adquisición de Abbey, que supuso su llegada a Reino Unido.

Orcel era la persona elegida por Ana Botín para ser su número 2, pero todo se torció. Tas su flamante anuncio como consejero delegado el 25 de septiembre de 2019, el 15 de enero de 2020 Santander rectificó la contratación al comunicar que el fichaje no se llevaría a cabo porque tendría “un coste inaceptable”. Fuentes próximas a Santander explican que siempre hay cierta volatilidad en función de las operaciones que se hacen y se ha rebajado mucho la actividad en las grandes transacciones, donde se generan las mayores comisiones. También recalcan que UBS en sus procesos de reestructuraciones ha perdido capacidades en Latinoamérica y en Europa, y que eso es muy importante para Santander.

La caída del ranking en la venta de deuda

Pierde puestos. El diario especializado GlobalCapital señala que UBS estuvo en los 15 puestos del ranking de asesores en la colocación de bonos por parte de Santander entre 2010 y 2012. Entre 2013 y 2016, se situó entre los 10 primeros, según Dealogic. Pero una portavoz de Santander explica que ni en 2017 ni en 2018, ya antes del tema Orcel, UBS estuvo en los puestos de liderazgo entre sus colocadores. UBS, por su parte, participó como colocador único en una emisión de BBVA por 160 millones de francos suizos el pasado 13 de febrero.