Las pensiones de empresas sufren la salida de 3.442 millones desde 2011

Los empleadores llevan años restringiendo las aportaciones

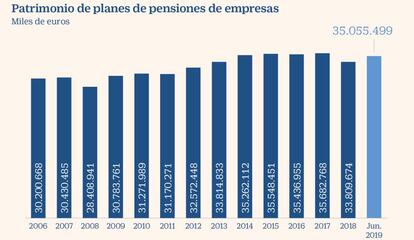

Al cierre de junio de 2019 había acumulados solamente 35.000 millones de euros en este tipo de vehículos, frente a los 75.000 millones que hay en planes de pensiones individuales, los 189.000 millones en seguros de ahorro y jubilación o los 270.000 millones acumulados en fondos de inversión, de acuerdo con los datos de Inverco, la asociación de las gestoras de fondos de inversión y planes de pensiones.

Al decir de todos los expertos, el futuro del ahorro complementario para la jubilación debería pasar por la figura de los planes de empleo. El conocido como segundo pilar de las pensiones (el primero son las públicas, y el tercero los planes privados individuales) es un instrumento idóneo para que los trabajadores vayan acumulando capital que les ayude cuando llegue su edad de retiro. Sin embargo, en España la figura nunca ha llegado a cuajar.

A comienzos de la década de los 2000, varias grandes multinacionales, eléctricas privatizadas y bancos, empezaron a utilizar los planes de empleo para dotar de un ahorro extra para sus empleados. También algunas administraciones (como la Administración General del Estado o la Generalitat de Cataluña) y organismos como el Banco de España. La figura alcanzó su cenit en 2010, con 2,15 millones de empleados cubiertos. Con el agravamiento de la crisis, las Administraciones Públicas dejaron de hacer aportaciones y las empresas empezaron a utilizar otras fórmulas. Ahora, hay menos de dos millones de trabajadores cubiertos, y todos los años hay más salidas de dinero (por jubilaciones), que nuevas aportaciones.

Rentabilidad

Últimos 20 años. El rendimiento medio anual de estos vehículos desde 1999 ha sido del 2,88%, un nivel que no es suficiente para cubrir el incremento medio anual de los precios. Eso sí, los retornos son mejores que los de los planes individuales, que tienen comisiones superiores.

Costes. El gasto entre comisiones de gestión, custodia y otros gastos internos asciende, en los planes de empleo españoles al 0,95% anual. En Australia, los mayores planes de empleo tienen costes inferiores al 0,2% y el fondo de pensiones de los funcionarios de Japón tiene unos gastos de gestión del 0,05%.

Las causas

No hay un único factor que explique por qué los planes de empleo están de retirada. “Uno de los problemas es la falta de profesionalización en las comisiones de control, que tienen un enfoque muy cortoplacista”, explica David Cienfuegos, jefe del negocio de inversiones en España de Willis Towers Watson.

En las comisiones de control están representados tanto los trabajadores, como los responsables de recursos humanos de la compañía. Los planes se diseñan de manera uniforme para toda la plantilla, y en las comisiones de control hay mucho conservadurismo porque son sus miembros quienes tienen que dar cuenta a los trabajadores de cómo ha ido el plan en los últimos meses.

Un buen reflejo de esta visión a corto plazo es la composición de la cartera de inversiones. De acuerdo con un estudio realizado por la consultora Willis, realizado entre los 40 mayores planes de empleo de España (todos ellos con más de 500 millones de euros), en 2014 estos vehículos tenían el 65% de sus inversiones en bonos y un 23% en renta variable. En 2019, la asignación de activos es 63% en bonos y 27% en Bolsa. Solo ha variado ligeramente el peso de los activos alternativos, que han ganado protagonismo frente a la pura tesorería.

“Las comisiones también son un problema porque merman la rentabilidad de los planes. En España los costes totales están en el 0,95% anual, mientras que en otros países los gastos pueden ser la mitad, e incluso menos”, apunta Tim Hodgson, del instituto especializado Thinking Ahead.

En lo que coinciden todos los observadores es que el vehículo nunca llegará a arrancar si no se produce un importante impulso legislativo.