El Tesoro sondea al mercado para vender más bonos a 50 años

Podría emitir con un cupón de tan solo el 1,3%, frente al 4% de 2016

La primera vez que el Tesoro Público recurrió a los bonos a 50 años fue en 2014, cuando emitió obligaciones que vencían en 2064. Logró 1.000 millones de euros. Entonces, el cupón que ofrecía era del 4%.

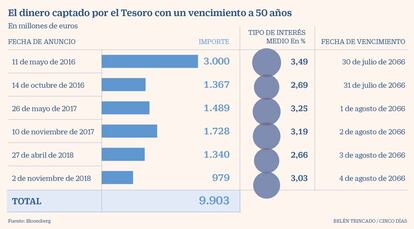

Dos años después volvió a emitir deuda a 50 años, con vencimiento en 2066, pero esta vez captó 3.000 millones y el tipo fue del 3,5%.

Desde entonces, el Tesoro ha optado en otras cinco ocasiones por ampliar esas obligaciones con fecha de 2066, para atraer más fondos. En total, 9.900 millones de euros, entre 2016 y 2018.

Viendo el éxito de este tipo de colocaciones y la fuerte revalorización que ha tenido la deuda soberana española en los últimos meses, el Gobierno español está consultando a los bancos especialistas en estas operaciones para ver si hay demanda, y volver a captar financiación a (casi) 50 años.

Financiación de bajo coste

Nuevas emisiones. En lo que va de 2019, el Tesoro Público ha logrado captar recursos a un precio medio de tan solo un 0,419%. En el mes de julio, las colocaciones tuvieron, por primera vez en la historia, un rendimiento negativo (del -0,094%).

Deuda en circulación. El coste de la deuda del Tesoro en circulación (que incluye la emitida años atrás, y que aún no ha vencido) es ahora del 2,3%. Son letras, bonos y obligaciones por un importe de 1,02 billones de euros. En 2011 llegó a superar el 4%, aunque entonces la deuda en circulación era solo de 0,6 billones.

Vida media. El Tesoro, además de abaratar los costes de financiación, ha ampliado el periodo de vencimiento. De los 6,2 años de 2013 a los 7,6 que había en julio de 2019.

Demanda exterior. El 45% de la deuda pública española está en manos de inversores extranjeros. En 2013, en plena crisis económica, esta proporción se redujo al 35%.

Para España sería una jugada redonda. Ahora vencen algunas de las emisiones que tuvo que realizar en los años más difíciles de la crisis, cuando el coste medio de la deuda pública española superaba el 4% (y en los bonos a más de 30 años rebasaba el 6%). Frente a aquel escenario de financiación disparada, ahora podría captar recursos a largo plazo con un tipo de entre el 1,2% y el 1,3%, de acuerdo con el precio al que cotizan en los mercados secundarios las obligaciones de 2066.

El secretario de Estado del Tesoro, secretario de Estado, Carlos San Basilio, ya aseguró a comienzos de verano que el organismo seguiría explorando la financiación a muy largo plazo.

Que al Tesoro le interesa renovar bonos antiguos al 4-5% por bonos a 50 años al 1,3% es evidente. Ahora bien, ¿alguien quiere prestar dinero al Reino de España con rendimientos tan bajos?

“Reabrir el bono a 2066 en este entorno traerá seguro demanda de aseguradoras y de planes de pensiones, tanto europeos como asiáticos”, explica un gestor de renta fija de una importante gestora.

El responsable del departamento de inversiones de una aseguradora coincide: “Hay compañías de seguros japonesas o de algunos países centroeuropeos, donde todos sus bonos ofrecen rendimientos bajo cero, que están buscando papel en países avanzados, con rentabilidades positivas, aunque sean bajas”.

También Alemania y EE UU

Alemania ha llegado a emitir deuda pública con vencimiento en 30 años, y con cupón negativo, aunque la demanda ha sido menor de la prevista. Estados Unidos, por su parte, también está barajando colocar pasivo a plazos de entre 50 y 100 años, según aseguró el martes su secretario del Tesoro, Steve Mnuchin. En su caso, hay dudas de que los inversores de Wall Street tengan interés en comprar bonos con vencimientos a plazos tan largos.

Entre los riesgos implícitos en los bonos a más de 50 años está el de los flujos y reflujos de la demanda de renta fija a lo largo del ciclo económico. A los inversores les pueden resultar atractivos los cupones que ahora ofrecerían, pero en caso de ralentización económica, con la Reserva Federal recortando tipos, la demanda se podría evaporar en los mercados secundarios, lo que aumentaría los costes de financiación del Gobierno para todos los tramos de vencimientos, también los más cercanos.