Cómo esquivar el pánico y la euforia en las decisiones de inversión

Cuando los ahorradores en fondos se guían por el miedo se rebajan las ganancias en el largo plazo y los partícipes no llegan a extraer todo el rendimiento de los vehículos más rentables

Si tuviésemos que responder a la pregunta de qué haría con la cartera en caso de que los activos en los que invierte comenzaran a dar pérdidas, sabemos que la contestación correcta sería no dejarse llevar por el pánico y dejar que nuestro capital continúe trabajando. Sin embargo, todas las gestoras coinciden en que cuando el mercado empieza a caer, más aún si lo hace con intensidad, la reacción natural del pequeño inversor es vender, sin dejar opción a aprovechar las gangas que puedan surgir tras una corrección y perdiendo la oportunidad de beneficiarse de la revalorización posterior a esas caídas.

La búsqueda de refugio es además una constante en tales situaciones, como se ha visto en el primer trimestre de este año, en el que los partícipes han acudido a los fondos más conservadores, huyendo de la Bolsa tras las caídas de 2018 y perdiéndose la ganancia bursátil acumulada este año.

Es en este comportamiento erróneo donde se fundamenta la premisa básica de las finanzas del comportamiento. Las decisiones llevadas únicamente por el miedo terminan costando dinero a los inversores, como demuestra un estudio realizado por Allianz Global Investors que toma como ejemplo las acciones europeas durante los últimos 25 años.

De tener una cartera diversificada en ese tiempo un inversor habría conseguido un 7,8% de rentabilidad anual. Sin embargo, si huyendo de las turbulencias del mercado se quedó fuera de él durante sus 20 mejores días solo habría ganado un 1,6%. Y habría llegado a perder un 2,3% si hubiera estado fuera el doble de días.

El miedo a una recesión como la de 2008 explica las fuertes salidas de Bolsa vistas a finales de 2018, en inversores que se han perdido la subida posterior

Del mismo modo, Eugene Philalithis, gestor de Fidelity toma como referencia la rentabilidad del 7,21% anual obtenida por el índice MSCI España entre el 28 de febrero de 2009 y el 28 del mismo mes de este año para afirmar que si el inversor se ha perdido los 10 días más alcistas habría obtenido solo un 0,99% de rentabilidad; tendría una pérdida del 3,01% si estuvo fuera del mercado en los 20 mejores días y del 6,45% si se perdió los mejores 30.

El mítico fondo Fidelity Magellan gestionado por Peter Lynch es un claro ejemplo de cómo las malas decisiones socavan las rentabilidades de los inversores. Desde mayo de 1977 hasta el mismo mes de 1990, Lynch logró un rendimiento anualizado del 29,06% frente al 15,52% del S&P 500, lo que convirtió a su fondo en uno de los más rentables del mundo. Pero a pesar de que el Magellan devolvió alrededor del 29% anual, según Fidelity Investments el inversor promedio perdió dinero.

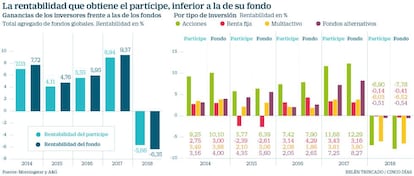

Otra muestra de que los inversores socavan sus inversiones aun cuando los fondos en los que están invertidos logran beneficios se demuestra en el estudio realizado por A&G. Desde 2014 hasta 2018, todos los años, exceptuando 2018, la media de rentabilidad de los fondos estudiados por la entidad fue superior a la obtenida por sus inversores. “La causa principal de esto es la compra con el espejo retrovisor. Son muchos los inversores que compran el fondo que mejor ha ido en el pasado reciente y que venden en el primer bache”, explica Diego Fernández Elices, director general de inversiones de A&G Banca Privada.

Volatilidad

El mercado en los últimos meses se ha caracterizado por tendencias violentas a corto plazo. “En diciembre se produjo el descenso más pronunciado del S&P 500 desde 1931 (-9,2%) y en enero, su inicio más fuerte desde 1987 (+7,9%), Así ha sido fácil que los pequeños inversores imiten a los demás sin pensar. Pero también es más fácil que ese rebaño entre en pánico y venda cuando el mercado cae y compre después en lo más alto de los rallies”, sostiene Ian Heslop, director de acciones globales de Merian Global Investors.

En los últimos 25 años, una cartera europea rentó el 7,8% anual. La ganancia cae al 1,6% si se estuvo fuera de mercado los 20 mejores días

Lo cierto es que ante los actuales temores de recesión a muchos inversores les viene a la mente 2008 y ese miedo hace que se dejen llevar por sus emociones. Fernández Elices asegura que “aunque viniera una recesión, sus efectos serían muy diferentes a los de la gran crisis financiera”, y por ello recomienda “un posicionamiento moderadamente defensivo”, y si bien estratégicamente invita a reducir más el riesgo, tácticamente aboga por tener en cuenta que hay factores positivos, como la reaceleración de China o el cambio de paso de la Fed y el BCE. Para implementar este tipo de factores más tácticos en lugar de los estratégicos, y debido a que el mercado se mueve tan rápido de extremo a extremo del péndulo, defiende el asesoramiento cualificado más que nunca.

Cultura y geografía

Las decisiones irracionales que los inversores toman sobre su posición en el mercado vienen motivadas por varias razones. Un informe de Credit Suisse concluyó que las diferencias culturales también influyen en la determinación del inversor. Según su lugar de procedencia las personas se comportan de manera diferente en relación con sus posiciones en el mercado, y mantienen discrepancias frente a la aversión a la pérdida, la paciencia o el equilibro de la cartera.

Así, los inversores de los países de Europa del Este son menos tolerantes a las pérdidas; mientras que los anglosajones se sitúan en el otro extremo. Los nórdicos y los alemanes se muestran más pacientes, mientras que en el lado apuesto se anclan los africanos y muy cerca de ellos los españoles. En cuanto a la necesidad de alcanzar el equilibrio, el estudio esgrime que en todas las regiones existe una alta inclinación a aumentar el riesgo después de haber perdido dinero, aunque los más propensos a hacerlo son los libaneses, griegos y rusos, y los menos los georgianos, daneses y chilenos.

Desde Allianz Global Investors apuntan a que entre los inversores existe un claro sesgo doméstico que se traduce en que la ponderación de las acciones nacionales en las carteras es claramente superior a la participación en la capitalización real del mercado global. “Es por ello que al menos el 30% de las carteras de capital de los alemanes invierte en acciones alemanas. Mientras que en comparación, los valores germanos solo representan el 3,5% de la capitalización del mercado global, según el índice MSCI World”, afirman desde las gestora.

¿Cuándo entrar y salir?

Intentar averiguar el momento correcto para la decisión de comprar o vender es muy difícil, incluso para los mejores profesionales de la inversión. Philalithis ejemplifica esa dificultad en los acontecimientos recientes. “En 2018 prácticamente todas las Bolsas terminaron en terreno negativo. Sin embargo, gran parte de dichas pérdidas se recuperaron en el rebote que tuvo lugar a comienzos de este 2019”, afirma. “Los numerosos inversores que vendieron a finales de 2018 se perdieron por tanto la recuperación y consolidaron pérdidas, mientras que si se hubieran mantenido invertidos esto no habría ocurrido”.

Pablo Martínez Bernal, responsable de Relación con Inversores de Amiral Gestión, alude a lo sucedido el pasado siglo para explicar por qué si uno permanece siempre en el mercado y no intenta anticiparse siempre va a obtener rentabilidad. “En el siglo XX el inversor sufrió dos guerras mundiales, varias crisis petrolíferas, hambrunas, la gripe aviar, 13 recesiones en Estados Unidos… pero quien estuvo invertido en el Dow Jones se forró. Siempre va a haber pérdidas pero éstas forman parte del devenir del mercado. A quien invierta a muy largo plazo no le puede ir mal”, asegura Martínez Bernal.

De todos modos, Martínez Bernal aconseja promediar las entradas a la hora de invertir si se va a realizar una aportación alta. “Por ejemplo, si se van a invertir 100.000 euros, las entradas de capital deben espaciarse. De tal modo que cada mes realicemos aportaciones de 10.000 euros”, aconseja, “ya que si realizas una sola aportación de golpe la probabilidad de obtener un valor liquidativo inferior al promedio es alta; mientras que si realizas 10 aportaciones durante todo un año la probabilidad será más baja”.

Disciplina

Desde Allianz Global Investors remiten al mito de Ulises como símil para una acertada estrategia de inversión. Uno de los numerosos peligros a los que el héroe de Homero en la mitología griega tuvo que enfrentarse fue traspasar la roca de las sirenas. Para no naufragar ante el canto de aquellas criaturas, su solución fue tapar los oídos de sus marineros y atarse con fuerza al mástil del barco de tal modo que por mucho que gritara e intentara romper sus ataduras, sus compañeros no podrían escucharle y dirigirían así el barco más allá de la roca de las sirenas. “La lección para los inversores no es otra que la de analizar su estrategia, comprometerse con ella y no sucumbir a los mercados, cuyo incesante flujo de noticias puede desviarles y llevarles a una actividad de inversión frenética”, concluyen desde las gestora.