La ralentización pone en cuarentena las subidas de tipos en EE UU y Europa

Los futuros dan un 60% de opciones a que los tipos sigan sin cambios en EE UU todo un año

Los bancos centrales han estado marcando el paso de los mercados financieros durante largo tiempo. Sus multimillonarias inyecciones de liquidez fueron el maná al que se agarraron los inversores tras el estallido de la gran crisis en 2008 y los discursos del BCE y de la Reserva Federal encajaban como un guante con el ánimo de los inversores. En la recta final de 2018 se ha abierto sin embargo una brecha insólita entre la hoja de ruta marcada por ambos bancos centrales y lo que espera el mercado, hasta el punto de que los inversores descartan de forma mayoritaria que la Fed vaya a acometer ninguna de las dos alzas de tipos que sugirió para este año la institución en su última reunión y a duras penas creen que el BCE será capaz de elevar los tipos de interés a finales de 2019.

El escepticismo de los inversores sobre el margen que tendrán este año los bancos centrales para continuar endureciendo su política monetaria –en muy distinto grado según se trate de la Fed o del BCE– es reflejo del hondo pesimismo reinante sobre la situación económica global.

El mercado comenzó a descontar en los últimos meses de 2018 una recesión para este año en EE UU. El detonante de esta visión negativa estuvo en el aplanamiento de la curva de tipos en EE UU –y su inversión en algunos tramos–, acelerada por el trasvase de inversión desde Wall Street a la renta fija, a lo que se ha sumado la creciente evidencia de cómo la tensión comercial entre EE UU y China está calando en los datos económicos globales y en las perspectivas empresariales.

El último ejemplo ha sido la rebaja anunciada este martes por el Banco Mundial de su previsión de crecimiento global –al 2,9% en 2019 y al 2,8% en 2020, una décima menos en ambos casos de lo esperado hace seis meses–, causada en gran medida por la desaceleración de China y por cada vez más débil crecimiento de la zona euro.

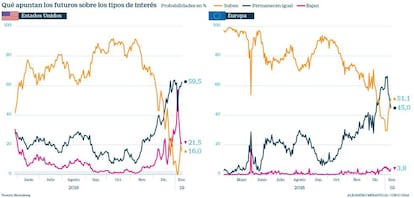

“El mercado está descontando un escenario de recesión, estamos ante una encrucijada”, explica Félix López, director de la gestora de atlCapital. A la espera de que la publicación de los indicadores macroeconómicos vaya arrojando luz sobre la salud de la mayor economía del mundo, la expectativa de subidas de tipos en EE UU en este año se ha congelado. Si a principios del pasado noviembre, los futuros daban una probabilidad de alzas de tipos superior al 80% para la primera reunión que celebrará la Fed en enero de 2020, esa probabilidad se ha desplomado al momento actual al 16%. Otro 62,5% apunta a que los tipos se mantendrán para entonces sin cambios en la banda actual de entre el 2,25% y el 2,250% y otro 21,5% incluso apunta a un recorte de tipos en EE UU dentro de un año.

Los futuros se desmarcan claramente del camino avanzado por la Fed para este año, de dos alzas de tipos, si bien ya surgen voces dentro de la institución–como la del presidente de la Fed de Atlanta– que sugieren una única subida para 2019. La Reserva Federal defraudó las expectativas de los inversores en su última reunión de 2018, en la que no bastó con rebajar de tres a dos las alzas de tipos apuntadas para 2019 para alejar el miedo del mercado a que el endurecimiento de los costes de financiación puedan enfriar la economía.

En Europa, el alza de finales de 2019 podría ser la única del actual ciclo

Así, los futuros llegaron a descontar a comienzos de este año una probabilidad de recorte de tipos de casi el 60% a principios de 2020, un pesimismo que se ha atemperado tras la intervención de Jerome Powell del pasado viernes.

El presidente de la Fed lanzó el mensaje más conciliador hacia los inversores de los últimos tiempos: aseguró que será flexible en sus decisiones y sensible hacia la situación del mercado. En definitiva, sin modificar su hoja de ruta, sembró la idea de que no tiene prisa por subir tipos. “Powell ha intentado frenar un escenario agresivo de alzas de tipos y en parte lo ha logrado”, apunta Cristina Gavín, gestora de renta fija de Ibercaja Gestión. Tras su intervención la probabilidad de recorte de tipos al inicio de 2020 se redujo al 21,5% actual.

“Los datos de la economía real de Estados Unidos son buenos, como el de empleo anunciado el pasado viernes, pero no tanto los de confianza”, apunta Salvador Jiménez, analista de AFI, que advierte del riesgo de que un deterioro de la confianza termine afectando a la inversión empresarial y precipitando la recesión.

Estados Unidos afronta de hecho este año la ausencia del estímulo fiscal a las empresas que tanto ha contribuido a prolongar la pujanza de la economía de EE UU. Su falta es motivo por sí mismo para una moderación de las alzas de tipos este año, según Gavín, para quien el escenario negativo que descuentan los futuros sobre tipos de interés es exagerado. “No es normal que hace apenas unos meses todo el mundo descontara para este año tres subidas de tipos”, señala.

La difícil subida en el BCE

En el caso del BCE, la subida de tipos se ha convertido en un verdadero reto. La única indicación avanzada por Mario Draghi es que el alza no llegará hasta al menos pasado el verano de este año. Los futuros dan actualmente un 51,1% de probabilidades de que lo haga en la última reunión del año, en diciembre. Y apenas conceden un 24% de opciones a un alza en la cita de octubre.

Sin embargo, hay pocas expectativas de que las subidas vayan a ir mucho más allá. “Podría ser la única subida de los tipos de referencia antes de que cambie el ciclo”, opina Jiménez, que advierte del escaso margen de maniobra que puede quedarle al BCE para afrontar una futura crisis. En AFI esperan un primer aumento del tipo de facilidad de depósito antes de que termine el año, del -0,4% actual al -0,25% y un alza ya en los tipos de referencia al 0,25% a principios de 2020, tras la que “observar cómo evoluciona el ciclo y reacciona el mercado”. “Los bancos centrales van a tener que ser cautos para no ahogar el crecimiento y mostrar un discurso de flexibilidad ante eventos difícilmente controlables”, añade Gavín en alusión a la guerra comercial o el Brexit.

Las dudas sobre el crecimiento son de hecho especialmente acusadas en la zona euro, donde los últimos indicadores PMI han dado muestras de debilidad y donde crece el temor a que la locomotora alemana pueda entrar en recesión. “Entendemos que el BCE debe reflexionar sobre su proceso de retirada de estímulos, entre ellos sobre la posibilidad de comenzar a subir los tipos tras el verano, escenario que, a día de hoy, se nos antoja muy poco probable”, señalan desde Link Securities.

Los indicadores del pulso de la economía

Alemania. Toda la atención estará puesta en la publicación del PIB del cuarto trimestre de 2018, el próximo 14 de febrero. De continuar en negativo, tras la contracción del 0,2% del tercer trimestre, Alemania entraría en recesión técnica. La locomotora alemana ya ha dado señales de debilidad este año: la producción industrial bajó en noviembre el 1,9% respecto a octubre, en su segundo mayor descenso mensual desde agosto de 2014. Además, en una economía claramente exportadora, las ventas al exterior han caído el 0,4% en noviembre, más del 0,3% previsto.

EE UU. Publicó el pasado viernes un sólido dato de creación de empleo privado en diciembre: 301.000 puestos de trabajo frente a los 185.000 previstos.

Francia e Italia. Los índices PMI de actividad manufacturera cayeron en diciembre por debajo de 50, señal de contracción.