Empresas y familias afrontan la subida de tipos con el ahorro en mínimos y la inversión al alza

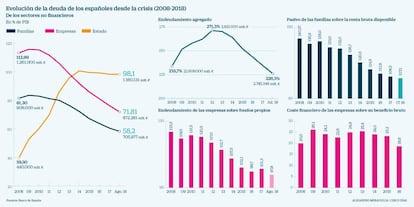

Los hogares han reducido su deuda 200.000 millones, del 140% de su renta disponible al 107%, y acumulan una riqueza financiera e inmobiliaria récord Las sociedades no han concluído su desapalancamiento, pese al ajuste de 388.000 millones, y la carga unitaria por intereses ha descendido muy poco

Nunca se está suficientemente preparado para afrontar un incremento de las facturas financieras: ni las familias, ni las empresas, ni el Estado; pero menos si las finanzas de los agentes económicos están exhaustas tras hacer frente, en paralelo, a la carga de intereses de la mayor deuda de la historia reciente y a un desesperado intento de reducir el volumen de los pasivos. Además, los agentes económicos no disponen de herramienta alguna para decidir cuándo suben o cuándo bajan los tipos de interés, y ahora parece haber llegado el momento de un encarecimiento de la financiación; la intensidad se desconoce, pero los recientes acontecimientos en EE UU ofrecen algunas pistas.

Si hace dos años los tipos directores estaban en el cero por ciento, ahora superan ya el 2% y el mercado secundario de deuda marca un 3% para los plazos de diez años, aquellos que son referencia en la financiación de la economía. En Europa, por tanto, el camino y el ritmo no serán muy diferentes, y solo una persistente desaceleración de la economía, y la escasa presión de la inflación, pueden atemperarlo.

Las empresas y las familias han hecho tal esfuerzo de desapalancamiento en los diez últimos años que pueden dar por concluído el ejercicio, aunque entre las compañías persisten residuos. Pero curiosamente cuando lo han culminado, y comienza a registrarse crecimiento en el crédito agregado, arranca también esa pequeña espiral de subida de tipos de interés que detraerá más recursos de la inversión, y que coincidirá con la demanda de esfuerzos fiscales adicionales por parte del Estado para costear también la factura financiera de las administraciones públicas, único agente que no ha desapalancado y que únicamente ha elevado, hasta casi triplicar, su endeudamiento. A fin de cuentas, las deudas del Estado son pasivos a financiar por los contribuyentes, accionistas obligados a suscribir de forma superpreferente todas las ampliaciones de capital.

Aunque queda en manos de la autoridad monetaria decidir cuándo arranca el alza de tipos y en las del mercado determinar la cuantía, si la subida es de un solo punto y desplaza la curva de rendimientos en cien puntos básicos en todos los plazos, el coste para la economía española puede rondar los 30.000 millones de euros al año. Bien es cierto que el efecto de tal desplazamiento tardará en producirse, no será instantáneo, pero comenzará a impactar más rápidamente en las familias (endeudadas con referencias variables como el euríbor en el crédito hipotecario); en las empresas y el Estado lo hará a medida que vayan llegando las refinanciaciones de sus pasivos. En el caso concreto del Estado una refinanciación completa de la cartera de deuda tardaría siete años, que es la vida media de los títulos emitidos vivos.

Un incremento de tipos de un punto tiene un impacto de cerca de 30.000 euros al año, aunque se absorbe en varios ejercicios

Las circunstancias del ciclo han querido además que el repunte de los tipos, ahora solo anunciado, coincida con una contracción del crecimiento (que se aleja claramente de las tasas del 3% de los últimos años), así como con los niveles de ahorro ordinario de los agentes económicos en mínimos, y con los volúmenes de la inversión recuperando el terreno perdido durante los años de la crisis económica.

Escasa reducción de deuda agregada

En términos agregados la economía (agentes privados no financieros y públicos) tiene ahora prácticamente la misma deuda que al comenzar la crisis en 2008: 2,75 billones de euros, solo aliviada en términos relativos por el avance nominal del PIB. Si en 2008 una deuda de 2,609 billones suponía el 233,7% del producto, la actual, de 2,745 billones, representa el 226,3% de la producción nacional. El descenso es de solo 7,4 puntos (un 3,1%) por el avance del PIB, que en los dos últimos años ha superado los niveles precrisis. Solo si comparamos el máximo cíclico de endeudamiento, que coincide con el mínimo cíclico de PIB, aflora un fuerte descenso, pero aparente, del nivel de deuda. En diciembre de 2012 los pasivos de todos los agentes no financieros llegaban a 2,82 billones, nada menos que un 271% del PIB. Un nivel que desciende 45,2 puntos (16,6%) hasta el 226,3% actual.

Este decenio con desmesuradas proporciones de deuda ha sido librado por las familias, las empresas y las administraciones con los tipos de interés planos aplicados por las autoridades monetarias para combatir el estancamiento económico y los riesgos de deflación y dar tiempo a los agentes a absorber los excesos de exhuberancia irracional del ciclo alcista, expresado en el crecimiento de la deuda.

La situación de los hogares

Las familias registraron su cima de deuda en 2009, con 900.000 millones de euros, un 83,4% del PIB, o un 136% de su renta bruta disponible. Ahora, con 706.000 millones de euros de financiación viva, un 58,2% del producto nacional y un 107% de su renta bruta disponible, su reducción puede darse por concluida. De hecho, es el crédito a los hogares el único entre los agentes privados que registra ya crecimientos, aunque modestos, y concentrados en créditos al consumo, con tipos más altos.

Este descenso de casi 30 puntos de deuda sobre renta bruta disponible sitúa a las familias en una situación relativamente cómoda para afrontar un alza de tipos que ya ha comenzado, aunque sea muy tímidamente. El hecho de que el BCE haya cambiado el sesgo de su política monetaria ha modificado el ánimo del mercado, que vaticina el inicio del alza de los tipos nominales del BCE para la segunda parte de 2019, pero ya ha empezado a someter a las operaciones interbancarias a un ligero repunte. Es el caso del euríbor a un año, referencia principal de las hipotecas, que ya en septiembre ha hecho inflexión y ha empezado a repuntar, pese a seguir en valores claramente negativos.

Las nuevas operaciones de crédito para vivienda, el concepto fundamental de la deuda de los hogares, tocaron fondo en su precio en 2017 (1,83%), y ya en 2018 han repuntado y en agosto superaron ya el 2% (2,02%). En el crédito al consumo el suelo lo tocaron en 2016 (7,12%), y ya ahora está claramente por encima del 7,5%. Únicamente el tipo aplicado a las renegociaciones de crédito para adquisición de vivienda mantiene su tendencia bajista.

Las empresas abonan un tipo medio del 3,2%, que supone 18,6 euros de intereses por cada cien de beneficio bruto: en 2009 pagaban 26

El mayor inconveniente para los hogares es que la subida de tipos que se avecina debe afrontarse con los niveles de ahorro más limitados que se recuerdan, con un 4,4% de su renta disponible bruta, cuando durante los años de la crisis había superado holgadamente el 10%. Esta contracción del ahorro se produce también como consecuencia de un incremento, lento pero consistente, de las tasas de inversión de las familias, que han pasado del 4% de la renta bruta disponible al final de la crisis al 6% actual, según la Contabilidad Nacional. Además, la renta disponible ha avanzado al ritmo del empleo, pero sin otro multiplicador, dado que las rentas unitarias de los asalariados se han mantenido con avances muy modestos. Durante 2016 y 2017 la renta bruta disponible per cápita ha crecido por debajo del 2% y solo este año su avance supera ligeramente ese nivel (2,2%) en tasa interanual.

Por contra, los hogares nunca han tenido un nivel tan elevado como el actual de activos financieros (2,07 billones de euros) y de activo financiero neto (1,32), consecuencia tanto de la mejora de los activos como del proceso de desapalancamiento hipotecario. En cuanto a la riqueza agregada de los hogares, también se encuentra en máximos históricos, pues a la financiera se suma al avance de la inmobiliaria; los valores son máximos tanto en términos absolutos como relativos.

Las empresas no financieras

Las empresas han hecho el mayor esfuerzo de reducción de sus pasivos desde que arrancó la crisis, y, al contrario que las familias, no han concluido su desapalancamiento, según los datos del Banco de España. En 2008 su deuda tocó techo, con 1,26 billones de euros, un 112,9% del PIB. Desde entonces todos los años han recortado las compañías su pasivo, hasta situarla ahora en 872.000 millones, solo un 71,8% del PIB. El descenso es de 43 puntos en el decenio crítico, y prosigue en todo tipo de financiación, (aunque ya con recortes inferiores al 1% anual), con la única excepción de la capturada con emisiones de bonos, que mantiene un crecimiento superior al 6% interanual en los tres últimos ejercicios.

La ratio de deuda sobre fondos propios ha descendido desde el 123,5% en 2008 al 97% actual. Las sociedades industriales mantienen niveles similares de deuda sobre fondos propios, mientras que el ajuste se ha concentrado en las de los servicios, y más en las de mediano y pequeño tamaño que en las grandes. Las medianas y pequeñas tienen menos deuda que fondos propios, y por sectores, las dedicadas a la construcción están en la situación más adversa para afrontar el alza de tipos.

En cuanto a la carga por intereses sobre su resultado bruto de explotación (beneficio bruto) ha pasado de niveles muy superiores al 20% en los años con peor desempeño de la cuenta de resultados (un 26% en 2009), al 18,6% actual. En las sociedades industriales y del comercio la carga solo alcanza el 9,2% y 10,5% respectivamente. En las empresas grandes supone el 19,6% de su beneficio bruto, en las pequeñas la carga es del 16,5% y de solo el 10,3% en las medianas, según la Central de Balances, que analiza una muestra muy significativa de empresas, pero en absoluto todas.

Los tipos a los que las compañías están contratando los nuevos créditos siguen por debajo del 2% (1,83%), y muy ligeramente por encima del 2% en el caso de las renegociaciones de préstamos. En cuanto al coste de intereses sobre los recursos ajenos, se sitúa en una media del 3,2%, frente al 5,1% que alcanzó en 2009, el punto más elevado en la crisis. Solo las sociedades de pequeño tamaño registran un coste de intereses inferior al 3% (2,9%), mientras que las medianas abonan un 3,4%. Las empresas, además, han recompuesto de forma notable sus negocios, con mejoras significativas de los beneficios brutos, consecuencia también de un incremento importante del nivel de inversión, que alcanza este año el 27,6% del valor añadido, siete puntos largos por encima de los mínimos de la recesión.

El Estado registra niveles de deuda muy elevados, pero echará mano de los contribuyentes para financiarlos

Avance de casi 60 puntos de PIB. Las administraciones públicas han recorrido el camino inverso a empresas y familias en cuanto al endeudamiento. Desde 2008 la deuda ha pasado de los 440.000 millones de euros a 1,16 billones, y en términos relativos desde el 39,5% del PIB al 98,1%, con un avance de nada menos que 58,5 puntos; la subida ha sido de una media de casi seis puntos de PIB anuales, que en valores actuales supondría unos 67.280 millones cada ejercicio. Su posición ante el incremento de los tipos de interés es, por tanto, la más adversa de las que afrontarán los agentes económicos.

Durante los últimos años los bajísimos tipos de interés de las refinanciaciones han permitido reducir sistemáticamente la carga financiera de las administraciones, que ahora está en torno al 2,6% del PIB (unos 31.000 millones de euros). La estimación para los próximos años realizada por la Airef es que se mantenga entre el 2,1% y el 2,3%, teniendo en cuenta que la deuda relativa se reducirá ligeramente. Contribuye también al abaratamiento la prolongación de la vida media de las emisiones, que se sitúa en 7,5 años por la concentración de las emisiones en los plazos largos para restar presión financiera al Estado. En los últimos años ha sido el pago de intereses quien mayor margen fiscal ha proporcionado a Hacienda para reducir los niveles de déficit, pero tal contribución ha concluido a juzgar por el repunte de los tipos que en las subastas de deuda se han producido ya.

El Estado ha registrado un avance de cerca de 60 puntos sobre PIB en su deuda como consecuencia de la absorción de los impagos en los que durante la crisis han incurrido los agentes privados, desde la banca o otros sectores, así como la atención del aumento del gasto público por el efecto cíclico en los estabilizadores automáticos, tales como la factura del desempleo. También ha tenido que hacer frente a la parte del déficit ocasionado por la pérdida de ingresos fiscales, que registró una caída de unos 70.000 millones desde el máximo de 2008 al registrado en 2012.