Guerra comercial y de divisas

Las importaciones chinas alcanzaron en enero los 1,19 billones de yuanes (188.000 Mill.$) lo que supone un incremento de un 30,2% interanual. El mercado esperaba que las importaciones subieran un 9,8%, después de la fuerte caída de diciembre (-4,5%). Por su parte las exportaciones crecieron hasta los 1,32 billones de yuanes (209.000 Mill.$) un 6 % interanual, por debajo del 7,4 % registrado el pasado diciembre. El superávit comercial se redujo en un 59,7% en enero hasta situarse en 135.800 millones de yuanes (21.600 Mill.$), frente a la reducción del 14,2% registrada en 2017, informó la Administración General de Aduanas. El mercado esperaba que el superávit comercial alcanzara los 54.100 millones de dólares en enero, frente a los 54.690 millones de diciembre.

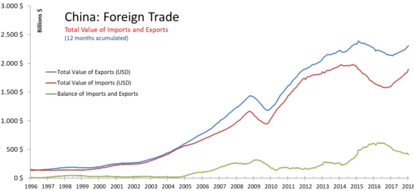

El volumen total del comercio chino, incluyendo exportaciones e importaciones, se situó en los 2,51 billones de yuanes (396.000 Mill.$) lo que representó un aumento de 16,2 % interanual. El comercio entre China y la Unión Europea (el 15,1% del comercio total chino) aumentó un 17,3% interanual. En concreto, China exportó a la UE bienes por valor de 222.830 millones de yuanes (35.200 Mill.$), un 6,4 % más, mientras que sus importaciones se situaron en los 156.720 millones de yuanes (24.760 Mill.$) lo que representa un crecimiento interanual del 37,3%. El superávit comercial del gigante asiático con EE.UU. se redujo a 21.895 millones de dólares, desde 25.500 millones del mes anterior.

Durante su campaña presidencial, Donald Trump prometió revertir la política comercial de EE.UU. (el conocido slogan "América First") y reducir el enorme y persistente déficit comercial del país. El martes pasado conocimos que déficit comercial (bienes y servicios) americano se elevó el año pasado a 566.000 millones de dólares (+12,6%), el más alto desde 2008. Una cifra récord de 2,9 billones de dólares en importaciones frente a los 2,3 billones de dólares en exportaciones. El déficit con China, blanco de todas las criticas de la Casa Blanca (a la que acusa de prácticas comerciales injustas), alcanzó una cifra récord de 375.200 millones de dólares en 2017.

El índex USD se anotó ayer su mayor alza diaria en más de tres meses en parte debido a las noticias de que Martin Schütz, líder de los socialdemócratas alemanes (SPD), finalmente no sería ministro de Finanzas. La fortaleza del USD se convirtió en desplome del EUR tras las declaraciones de Ewald Nowotny (BCE), acusando a EE.UU. de estar debilitando deliberadamente al dólar. Ello pone en evidencia una vez más la soterrada guerra de divisas que enfrenta a ambas economías, y, lo que es más importante, que el BCE la desaprueba. Mantenemos visión de apreciación a corto plazo de dólar. A largo plazo, sin embargo, más depreciación del dólar.