Por qué una tasa Tobin no arreglará las pensiones

La propuesta del PSOE solo encarecería el crédito y dañaría a ahorradores e inversores

Que el sistema público de pensiones tiene problemas de viabilidad es algo evidente viendo la velocidad con la que se ha evaporado el fondo de reserva de la Seguridad Social, o el hecho de que en los últimos meses se haya tenido que recurrir a un préstamo con cargo a los Presupuestos Generales del Estado para pagar las pensiones. Desgraciadamente, no es un problema coyuntural sino estructural, a la vista de la evolución de variables como la esperanza de vida o la tasa de dependencia (relación entre trabajadores que cotizan y pensionistas). Por tanto, dado que el problema es estructural, su solución exige una reforma también estructural.

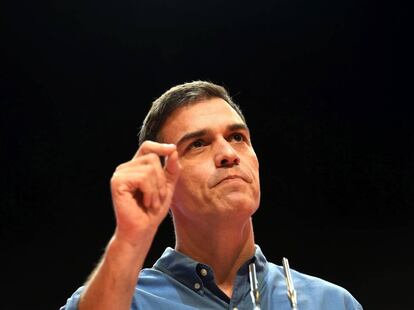

La propuesta que ha lanzado esta semana el líder del PSOE, Pedro Sánchez, de que los bancos paguen un recargo en el impuesto de sociedades del 8% para ayudar a corregir el déficit de la Seguridad Social no es precisamente una solución estructural al déficit del sistema de pensiones. Nada tiene que ver el sector bancario con los graves problemas de viabilidad del sistema público de pensiones. A la banca hay que exigirle que realice con eficacia y eficiencia su labor de intermediación, que consiste en allegar el ahorro de los depositantes a las necesidades de inversión de los prestatarios. Y que pague sus impuestos, como cualquier otra empresa de la economía, pero sin penalizarla con un recargo extra de forma discriminatoria que al final, por otras vías, soportaríamos los ciudadanos.

A la propuesta del mayor impuesto a los bancos se suma un tributo a las transacciones financieras. Esta última propuesta no es nueva ni mucho menos, ya que la conocida como tasa Tobin se está discutiendo a nivel europeo desde hace muchos años. Es en el ámbito internacional, y no en el nacional, donde debe analizarse ese tema, ya que si hubiera diferencias nacionales en el tratamiento fiscal de las operaciones financieras, eso deslocalizaría el ahorro.

La medida del impuesto extra a los bancos puede sonar bien en una parte del electorado, atrayendo así votos. Una parte de la sociedad ha sufrido en sus carnes el coste de la grave crisis bancaria por la que hemos atravesado en España y que se prevé que al final vaya a costar al contribuyente unos 44.000 millones de euros.

Hay que sumar las pérdidas privadas que han sufrido accionistas, tenedores de preferentes y subordinadas, cuotas participativas, etc. Y si además unimos otros factores, como las sentencias de las cláusulas suelo, la comercialización no transparente de productos bancarios, etc., se entiende que la banca esté demonizada, que su imagen no pase por su mejor momento y que muchos exijan que paguen por los pecados cometidos.

Pero es importante advertir de que con el sacrificio del contribuyente se han rescatado a los depositantes, que hubieran perdido muchísimo más que la cifra comentada en caso de que no se hubieran otorgado ayudas públicas.

Imponer a la banca un recargo impositivo adicional no es la solución al problema de las pensiones. La banca ahora mismo tiene un problema de viabilidad, con una rentabilidad por debajo de lo que le cuesta captar capital y que se explica porque compite en un entorno hostil caracterizado por los bajos tipos de interés que impone la política monetaria del BCE, la presión de la regulación (que exige mucho capital que es caro de conseguir) y el elevado volumen de activos problemáticos que ha heredado de la crisis.

Por estos y otros motivos, el negocio bancario en España presenta una rentabilidad sobre recursos propios muy reducida (2,7% en 2016, cifra esta influida por las pérdidas de Popular), por lo que un nuevo impuesto reduciría aún más esa baja rentabilidad. En 2016, el beneficio antes de impuestos de las entidades de depósito españolas fue de 6.716 millones de euros, por lo que detraer 1.000 millones con el nuevo tributo es un varapalo cuando la viabilidad futura del negocio bancario exige aumentar su rentabilidad.

¿Qué consecuencias podría tener gravar aún más a la banca con más impuestos? Como es lógico, la banca intentaría traspasar el impuesto a los clientes en forma de mayores tipos de interés en los préstamos, menor remuneración de los depósitos y mayores comisiones. Por tanto, ahorradores e inversores saldrían perdiendo y por tanto el crecimiento económico del país.

Lo que necesita este país son reformas estructurales que resuelvan los problemas de largo plazo de nuestra economía (como la baja productividad, que exige aumentar la inversión en I+D, en educación, etc.), y dos de ellos son la baja recaudación fiscal (el peso de los ingresos públicos en el PIB se sitúa en España muy por debajo de los países desarrollados) y la viabilidad del sistema de pensiones.

No pongamos más parches con medidas cortoplacistas (como una reciente rebaja en 2015 del IRPF en un momento de graves problemas de déficit y endeudamiento público; esta de imponer un impuesto a la banca es, para mí, una más que no resuelve el problema de fondo.

La agenda de reformas estructurales de este país lleva paralizada demasiado tiempo (en gran parte porque el problema de Cataluña lo ha fagocitado todo), y es el crecimiento y bienestar a largo plazo los que van a pagar las consecuencias. Puestos a reanudar la agenda de reformas, propongo dos, la fiscal y la del sistema de pensiones, pero no con parches, sino con verdaderas reformas. Por otro lado, dejemos tranquilos a los bancos ahora que se está recuperando el crédito en buenas condiciones para los inversores, y que tanta falta hace para crear riqueza y empleo.

Joaquín Maudos es Catedrático de Economía de la Universidad de Valencia, director adjunto del IVIE y colaborador del Cunef