Buffett gana la apuesta del millón de dólares con la ayuda del S&P 500

Retó a Wall Street a que un sencillo fondo índice podría batir a los mejores gestores Su rival reconoció la derrota con ocho meses de antelación

Mañana Warren Buffett se proclamará oficialmente como el ganador de una apuesta que hizo hace 10 años. El mejor inversor de todos los tiempos se jugó un millón de dólares a que la inversión a través de fondos índice sería más rentable que otras inversiones más sofisticadas.

La apuesta se inició en 2008 y sus bases son muy simples. Se trataba de comprobar qué produciría mayor retorno en una década: invertir en un fondo que replica la evolución del índice bursátil estadounidense S&P 500 o meter el dinero en fondos de inversión alternativa gestionados por los profesionales más talentosos de la industria.

Buffett lanzó el guante en una carta publicada en 2007, y el único que lo recogió fue Ted Seides, fundador de la firma Protégé Partners. Mientras que Warren Buffett escogió como arma para el duelo el fondo cotizado Vanguard S&P 500 (con funcionamiento muy básico y comisiones bajísimas), Seides seleccionó cinco de los mejores hedge funds.

Una fortuna comprometida

Warren Buffett se comprometió públicamente a donar el importe de la apuesta a una organización benéfica. En concreto, a Girls Incorporated for Omaha. El bote, que incialmente tenía un valor de un millón de euros y se había invertido en bonos del Tesoro norteamericano, acabó siendo invertido en acciones de la empresa de Buffett, y ha duplicado su valor.

La fortuna de Warren Buffett asciende a 75.600 millones de dólares (según la revista Forbes), unos 63.000 millones de euros. El magnate se ha comprometido a donar el 80% de su riqueza, y lidera un proyecto con Bill Gates (fundador de Microsoft) para que los millonarios se comprometan a desprenderse de su fortuna. En los últimos años Buffett ha donado ya a diferentes fundaciones un total de 27.000 millones de dólares. El millonario vive en una sencilla casa que compró en 1956 por 31.500 dólares.

Este tipo de fondos no es apto para todos los públicos por su alto grado de complejidad. La gran diferencia con los fondos convencionales es que tienen mucha mayor libertad de movimientos: para apostar por la caída de la Bolsa, para endeudarse, para invertir en activos poco líquidos... Inversión sofisticada que, en teoría, permite esquivar las correcciones bursátiles. Y gestores que cobran comisiones muy altas.

Gestión activa frente gestión pasiva

El debate subyacente en la apuesta era si merece la pena pagar altos sueldos a los chicos más listos de Wall Street para hacer inversiones muy sofisticadas. Y el resultado ha ofrecido una respuesta categórica: no.

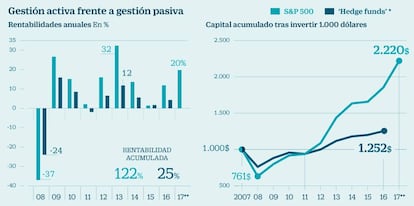

El rendimiento medio de los cinco hedge funds escogidos por Seides ha sido peor que el registrado por el S&P 500 en siete de los nueve años en los que Buffett ha ido publicando la evolución de la apuesta.

Para colmo, los dos años en que los hedge funds ganaron, no fueron para echar cohetes. El primero fue 2008, el año de caída de Lehman Brothers. El S&P 500 se desplomó un 37% y los fondos alternativos “solo” cayeron un 23,9%. La segunda vez que ganaron fue en 2015, cuando el S&P avanzó un pobre 1,4% y los hedge funds un (también pobre) 1,7%.

A lo largo de los nueve primeros años de apuesta, la goleada del fondo Vanguard S&P 500 ya era de escándalo. Acumulaba una rentabilidad de más del 80%, mientras que la selección de hedge funds tan solo había rentado un 28%.

Los fondos alternativos se habían quedado tan rezagados en la carrera que el pasado 3 de mayo Ted Seides reconoció su derrota. Ocho meses antes de que concluyera oficialmente la competición, publicó una tribuna en el medio especializado Bloomberg titulada Por qué perdí mi apuesta con Warren Buffett. En el texto trataba de justificar que la evolución de la Bolsa americana en esta década había sido excepcional (con tasas de retorno anuales superiores al 7%).

A lo largo de 2017, el índice S&P 500 se ha revalorizado otro 20%, llegando a acumular una rentabilidad superior al 100% durante la década. La evolución de la selección de hedge funds este año aún no se sabe. De hecho, por la normativa estadounidense ni siquiera se ha llegado a revelar cuáles son los cinco fondos de inversión alternativos escogidos por Ted Seides. Pero los dos protagonistas del duelo, que sí pueden monitorizar la evolución de estas inversiones, ya han reconocido que los fondos no han logrado recuperar todo el terreno perdido en los años anteriores.

El Oráculo de Omaha

Lo más paradójico de esta disputa es que Warren Buffett es el mago de la gestión activa, pero ha defendido a capa y espada que la inversión a través de fondos de bajo coste que replican índices (conocida como gestión pasiva) es la mejor alternativa para el pequeño inversor.

Desde el inicio de su andadura profesional, Buffett ha labrado su leyenda a golpe de buenas decisiones de inversión. Las primeras acciones del conglomerado que dirige, Berkshire Hathaway, valían 7,5 dólares cuando las compró en diciembre de 1962. Hace una semana superaron los 300.000 dólares por título. En esos 55 años, su valor se ha multiplicado por 40.000, lo que ha convertido a inversor de Omaha (Nebraska) en el segundo hombre más rico del planeta, solo por detrás de Bill Gates, fundador de Microsoft.

En su dilatada trayectoria, Buffett ha logrado obtener un rendimiento medio anual de sus inversiones del 23%. De hecho, el dinero que va a recibir de la apuesta ya ha duplicado su valor gracias a su buen hacer.

En el desafío planteado por Buffett, él aportó 500.000 dólares y su rival Ted Seides otro medio millón. Este bote, en lugar de depositarlo en un banco, decidieron invertirlo en acciones de Berkshire Hathaway (el grupo presidido por Buffett). Durante la década que ha durado la apuesta, las acciones han doblado su valor (en consonancia con la evolución del S&P 500), así que el millón de dólares de la apuesta inicial ya supera con creces los dos millones de dólares.

Buffett se ha comprometido a donar esta cantidad a Girls Incorporated of Omaha, una asociación que fomenta de la inclusión de las niñas más desfavorecidas de la ciudad natal de Buffett.