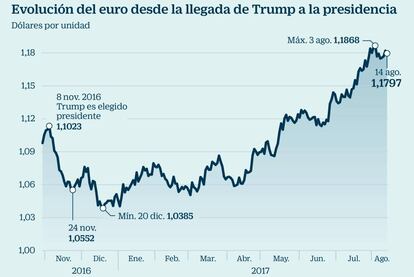

El pinchazo del ‘efecto Trump’ dispara el euro y complica el plan de Draghi

La falta de los estímulos prometidos por el presidente de EE UU entierra opción de la paridad El juego de fuerzas político y monetario da un vuelco este año

La cotización del euro y el dólar se ha movido en los últimos meses al paso de sus respectivos bancos centrales pero también, y de forma muy intensa, de la política. La divisa europea ha vivido inmersa en un escenario de debilidad frente al dólar desde que el BCE iniciara en marzo de 2015 sus compras mensuales de deuda, al tiempo que la Reserva Federal alentaba la apreciación del dólar con la expectativa de una reducción de los estímulos activados con la crisis y de una primera subida de tipos que llegó en diciembre de 2015.

La divergencia creciente entre ambos bancos centrales garantizó un punto de equilibrio con un euro relativamente débil –favorable para una actividad exportadora que debía tirar de la recuperación económica de la región– y un dólar no excesivamente fuerte.

La inesperada llegada al poder de Donal Trump el pasado noviembre rompió sin embargo ese equilibrio. Sus promesas de recorte de impuestos y aumento de gasto dibujaron un panorama de alza de precios en Estados Unidos que propició el ascenso del dólar, hasta el punto de acercarlo a la paridad con el euro. La divisa europea tocó su punto más bajo en noviembre, en los 1,0552 dólares. Pero la ausencia de avances en las políticas económicas en EE UU y un cierto intercambio de papeles entre los bancos centrales –en el que la expectativa de endurecimiento de la política monetaria recae ahora en mayor medida en el BCE– ha enterrado la idea de la paridad y garantiza un entorno de fortaleza para el euro, estos días en los 1,18 dólares, máximos de 2015.

A esta recuperación de la divisa europea se sumó también en abril otro factor político, esta vez del lado europeo, cuando la victoria de Emmanuele Macron en primera vuelta de las presidenciales francesas alejó el temido riesgo de populismo del corazón de la zona euro y despejó el camino para la apreciación de la divisa europea.

“Con un euro en 1,18, ya no esperamos la convergencia a 1”, señala Philippe Waechter, economista jefe de la gestora de fondos Natixis Asset Management (Natixis AM). El experto recuerda que a fecha de hoy, no hay aún una política económica en la Casa Blanca, al tiempo que el populismo no ha triunfado en ninguna de las elecciones en Europa. “El equilibrio político ha cambiado”, señala. Apunta también que el ritmo de crecimiento económico en Estados Unidos se mantiene próximo al 2%, aún lejos del 3% prometido por Trump en su campaña electoral, sin que haya por el momento avances en la reforma del sistema sanitario ni en la rebaja de impuestos.

Las expectativas alrededor de los bancos centrales también han cambiado. La posibilidad de una tercera subida de tipos en Estados Unidos se ha enfriado, en especial tras la publicación la semana del dato de IPC de julio –del 1,7%, inferior a lo previsto–, y que devolvió al euro al nivel de 1,18 dólares. En paralelo, el mercado mantiene la expectativa del anuncio por parte del BCE de un recorte de las compras de deuda a partir de 2018, ya alentada por el propio Mario Draghi a finales de junio en Sintra.

El avance del euro sin embargo puede convertirse en un obstáculo para la retirada de estímulos del BCE, ya que contribuiría a reforzar aún más la cotización de la divisa europea, el perjuicio de las compañías exportadoras de la región. “Una inflación cercana al 2% en EE UU y del 1,6% en la zona euro sorprendería a los mercados hoy día. Un riesgo, quizás ignorado, es caer en un error de política monetaria”, apuntan en Unigestión.

Las próximas citas con los bancos centrales

El tradicional encuentro de banqueros centrales que cada verano se celebra en la localidad estadounidense de Jackson Hole, y que se desarrollará del próximo 24 al 26 de agosto, es la próxima gran cita de los inversores.

La próxima reunión del BCE, de la que se espera el anuncio de un recorte de las compras de deuda en 2018, se celebrará el próximo 7 de septiembre.

En esta semana, las principales citas en materia de política monetaria serán la publicación de las actas de la última reunión del BCE, este jueves . El miércoles se publicarán las actas de la última reunión de la Reserva Federal, del pasado 26 de julio.