Por qué las pensiones públicas necesitan nuevas reformas

Las cotizaciones no garantizan en el futuro cuantías para la jubilación como las actuales El jubilado que fallece percibe una media de 888 euros al mes, mientras que la del nuevo pensionista asciende a 1.297 euros

Rentabilidades del pasado no garantizan rentabilidades en el futuro, tal como advierten los folletos informativos de los fondos de inversión y pensiones; un aserto que vale también para las pensiones de la Seguridad Social: las cotizaciones actuales de los activos no garantizan en el futuro cuantías de pensión como las actuales. Aunque esta es una advertencia histórica en España por el perfil esperado para la pirámide de población, que sufrirá los rigores del envejecimiento en las próximas décadas, ahora empieza a apremiar la toma de decisiones para encajar el golpe y atenuar sus efectos.

El modelo de Seguridad Social español, de reparto intergeneracional e interclases como casi todos los europeos, garantiza que habrá pensiones, incluso que habrá pensiones para todos. Pero no puede garantizar pensiones con cuantías como las actuales, con retornos como los actuales, porque así que pasen unos años, casi ahora, serán sencillamente imposibles de financiar. En España la titularidad del sistema de previsión para la vejez, como la asistencia sanitaria, es pública, con garantía estatal. Además, la fortaleza electoral de un colectivo como los pensionistas que no tiene el destino financiero en sus manos porque ha sobrepasado ya la edad laboral pero sí el poder del sufragio, lo convierte en factor de presión fenomenal para los Gobiernos, que los hace cuasi intocables.

Por tanto, aunque sea con las imperfecciones actuales, que las tiene, siempre habrá un sistema público de pensiones que garantizará rentas para dos de los tres niveles de protección que adorna a todo sistema de retiro en Europa. Siempre proporcionará una pensión ligada de manera imperfecta a la cotización aportada por los ciudadanos activos cuando tienen empleo, y siempre garantizará prestaciones básicas para quienes no logran aportar lo suficiente en su vida laboral para disponer de una prestación contributiva.

En este nivel se encuentran las pensiones asistenciales, y los complementos de pensiones que reciben 3,5 millones de personas que no logran financiar la pensión mínima garantizada con sus aportaciones. En cuanto al tercer nivel de protección, complementario y de carácter privado, el Estado únicamente contribuye con incentivos al ahorro de aquellos que quieren disponer de un nivel de renta más elevado (la pensión máxima solo puede llegar a 35.000 euros al año) y disponen de ahorro para financiarla.

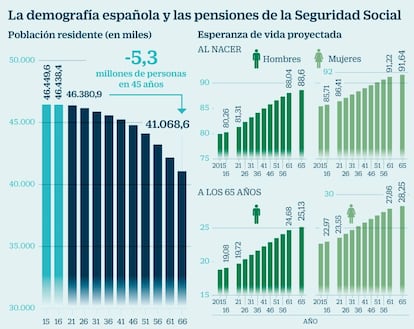

Menos gente trabajando deberá sostener a más gente percibiendo pensión. Estadística asegura que de los 46,5 millones de moradores actuales, España tendrá solo 46 millones en 2031 y 41 millones en 2066.

Pero ¿por qué las pensiones del futuro no serán tan generosas como las actuales? Por varias razones, pero por una de ellas por encima de todo: el envejecimiento demográfico que aflorará súbitamente en media docena de años. ¿Estamos preparados para vivir cien años? Algo que siempre hemos considerado una quimera, ha empezado a dejar de serlo, pues ya ahora hay en España más de 16.000 personas que nacieron mientras Europa se destrozaba en la Primera Guerra Mundial, y las estimaciones poblacionales pronostican que en 2065, dentro de cincuenta años, sobrepasarán la centuria 222.000 paisanos. Y si hoy un pensionista lo es de media durante 21 años, lo será durante 26 en 2050.

Esta suerte individual (para quien la tenga) se convierte en un ineludible problema colectivo, puesto que ni el sistema sanitario público ni el de pensiones resistirán sin descoserse un acontecimiento así. Pero este triunfo de la salud viene también acompañado con una desertización poblacional en las edades activas y una disminución inevitable de los residentes en el país, que le resta fortaleza financiera.

Simplemente, menos gente trabajando deberá sostener a más gente percibiendo pensión. Estadística asegura que de los 46,5 millones de moradores actuales, España tendrá solo 46 millones en 2031, 45,2 en 2041, 44,1 en 2051, y solo 41 en 2066. Solo unos pocos números más: las cohortes de edad más productiva, entre 30 y 49 años, perderán un 26% de efectivos en los próximos quince años, y habrá un 40% menos en 2066, último año para el que Estadistica dispone de previsiones.

Y ello sumado a la decadencia de las tasas de natalidad y al retraso de la edad a la que la mujer tiene su primer vástago, lleva a que si hoy los mayores de 64 años son el 18,7% de los residentes, en 2013 será el 25,6%, y en 2066 el 34,6%; si hoy hay más de ocho millones de personas con más de 65 años (se pagan más de nueve millones de pensiones), en 2031 serán casi 12 millones.

Si la edad legal de jubilación está en 65 años y cinco meses (para llegar lentamente a los 67 años en 2027), la edad media real de acceso a la prestación de retiro es en España de 63,9 años en los hombres y de 64,6 en las mujeres.

Cuesta imaginar cómo se financiará el Estado del Bienestar con estos mimbres demográficos, si no operan cambios radicales en la economía, se provocan elevaciones drásticas de las aportaciones de los activos, recortes no menos drásticos de las prestaciones de los pasivos, o una combinación drástica de ambas cosas. Incluso la posibilidad cierta de lograr el pleno empleo, en absoluto descartable a juzgar por la evolución esperada por la población en los próximos lustros, no garantiza pensiones tan generosas como las actuales, donde el retorno medio sobre el último sueldo es cercano al 80% de media, y muy superior en las rentas más bajas.

El doble efecto de sustitución que opera en los ingresos y los pagos de la Seguridad Social alimenta una espiral alarmante que obligará a tomar decisiones pronto. En el caso de las pensiones, hay que recordar que la cuantía de la de jubilación que causa baja por fallecimiento es hoy de una media de 888 euros al mes, mientras que la del pensionista que llega hoy al sistema por jubilación es de 1.297 euros mensuales. Un incremento unitario del gasto de 408 euros por pensionista vivo, que supone un 45,9% más.

Si analizamos el efecto de sustitución en los ingresos, el vacío es muy similar, pues la última aportación del recién jubilado duplica con creces la que hace el que acaba de llegar con su primer empleo. De hecho, la fuerte presión de unos salarios contenidos en los últimos años por la devaluación de costes para superar la crisis del empleo, ha provocado un estancamiento de las bases medias de cotización, que solo ahora empiezan a crecer muy tímidamente.

Circunstancias del mercado laboral como la jubilación anticipada juegan también en contra de la caja de la Seguridad Social. Si la edad legal de jubilación está en 65 años y cinco meses (para llegar lentamente a los 67 años en 2027), la edad media real de acceso a la prestación de retiro es en España de 63,9 años en el caso de los hombres y de 64,6 en el de las mujeres. A nadie se le escapa que un año menos cotizando y uno más cobrando tiene un coste para el sistema apreciable. Si se retrasase un año completo la jubilación real, el ahorro sería de unos 9.000 millones de euros (2.600 millones más de ingresos y 6.400 millones menos de gastos), y ya hay expertos que manejan la necesidad de llevar el retiro a los 70 años de forma paulatina.

El modelo español de pensiones pagará este año 130.000 millones de euros en prestaciones, pero que solo ingresará 113.000, y se saldará con un déficit de 17.000 millones de euros.

Hay que tener en cuenta que el modelo español de pensiones pagará este año 130.000 millones de euros en prestaciones, pero que solo ingresará 113.000, y se saldará con un déficit de 17.000 millones de euros. Será, eso sí, el primer año desde que se inició la crisis en el que los ingresos por cuotas crecen ya más de lo que lo hace el gasto en pensiones. Las fórmulas naturales para enjugar el déficit no parecen suficientes, salvo que se haga una buena combinación de varias herramientas. El retraso real del retiro debería combinarse con una subida de las aportaciones de al menos dos puntos en la factura de los trabajadores (las cuotas empresariales son las más elevadas de Europa y suponen un auténtico impuesto al empleo), que proporcionaría unos 7.500 millones adicionales al año.

Pero dado que el gasto camina más deprisa que los ingresos, serán precisas medidas adicionales, pues los cálculos que se manejan es que el avance esperado del empleo hasta los 20 millones de cotizantes en 2020 no será suficiente para enjugar el déficit. Si cada millón de cotizantes aporta 6.300 millones de euros de ingresos, disponer de dos millones más de personas trabajando dejarían 12.600 millones más de recursos, siempre que todos los trabajadores coltizasen como la media actual. Pero tal cantidad es también inferior al desequilibrio financiero de cuotas sobre pensiones de este año.

En fin, que todas las variables están conjuradas contra de la salud del sistema de pensiones, y que parece conveniente operar sobre su curso natural para proporcionar otros desempeños que hagan sostenibles las pensiones, seguramente con cuantías sensiblemente inferiores. De hecho, los augurios de los últimos reformadores del sistema, en 2013, ya persuadieron al Gobierno para introducir un mecanismo corrector del gasto que se ajustase a los recursos esperados, e incluso a la esperanza de vida de cada pensionsta: el antipático factor de sostenibilidad.

Si los políticos no se ponen de acuerdo pronto (la comisión del Pacto de Toledo está retrasando su dictámen tras oir a decenas de expertos) y no tocan varias piezas del puzzle, el destino de los pensionistas del futuro está en manos de la endiablada fórmula del factor de sostenibilidad. Cien años no es nada, pero pueden hacerse muy largos si la pensión de jubilación es muy modesta. Los últimos números: hoy la esperanza de vida de los hombres es de 80 años y de los que llegan a los 65 años a su condición de pensionistas, es de 19 años; pero en 2050 será de 23 años. Y en el caso de las mujeres, que hoy viven una media de 86 años y son pensionistas durante 23, cobrarán pensión 26 años en 2050.