Las claves del impacto global del proteccionismo de Trump

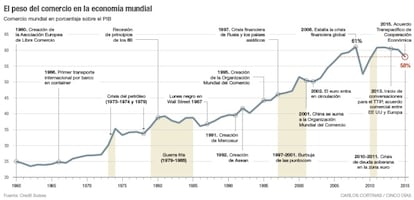

La posible guerra comercial es aún un riesgo secundario para el inversor El peso del comercio mundial sobre el PIB no ha recuperado los niveles previos a la crisis de 2008

Donald Trump apenas lleva una semana en la presidencia de Estados Unidos y no ha dudado en poner en marcha las promesas más polémicas de su campaña electoral. Su discurso xenófobo y proteccionista está empezando a ser una realidad con la firma compulsiva y amenazante de decretos, con los que promete establecer un nuevo terreno de juego en las relaciones comerciales internacionales.

Ya ha decidido la retirada de Estados Unidos del Acuerdo Transpacífico de Cooperación Económica (TPP por sus siglas en inglés), al que el país no había llegado a sumarse, la renegociación del tratado de libre comercio con sus vecinos México y Canadá (NAFTA) y la construcción del muro fronterizo con México asegurando, que de un modo u otro, pagarán los ciudadanos mexicanos, lo que ya le ha costado una primera crisis diplomática con su vecino y socio comercial del sur, al que no está dudando en humillar. Todo para responder al machacón lema de “América primero”, que también le va a llevar a reducir los impuestos a las empresas que producen en Estados Unidos. En definitiva, se trata de medidas encaminadas claramente a proteger los productos estadounidenses frente a la competencia global, con la promesa de que esta política impulsará el empleo y el crecimiento económico.

Trump ha puesto el foco en China y México –sus dos grandes socios comerciales junto con Canadá– a los que amenazó en campaña con aranceles respectivos del 45% y el 35% sobre sus importaciones, en lo que sería una verdadera declaración de guerra comercial. La tarifa que ya se estudia para México es del 20%, según ha anticipado la Casa Blanca. Y aunque surgen serias dudas sobre la posibilidad real de aplicar tales aranceles y sobre el alcance último de sus promesas electorales, lo cierto es que Trump va a romper el equilibrio actual del comercio mundial con su defensa a ultranza del proteccionismo, incluso a costa de dinamitar las relaciones diplomáticas.

El impacto económico

El nuevo presidente de EE UU ya ha marcado cuál va a ser su hoja de ruta, sin que su discurso proteccionista haya hecho temblar a los mercados. Aun al contrario, la batería de medidas con las que quiere favorecer a las empresas estadounidenses propició esta semana que el Dow Jones alcanzara la cota histórica de los 20.000. Ha sido el punto culminante para un ascenso bursátil que se ha fraguado durante el mandato de su antecesor, Barack Obama, en el que han mejorado progresivamente los resultados empresariales y el empleo.

Salvo una primera reacción de inquietud inicial, los inversores no tienen sobre la mesa un escenario de guerra comercial, aunque la agresividad del discurso de Trump y la línea de sus primeras medidas sí obligan a contemplarlo. De hecho, de cumplir a rajatabla con su programa electoral, Trump desataría un terremoto económico global con indudable repercusión en la Bolsa y la deuda. Como advierte UBS, que concede un riesgo medio al alza del proteccionismo, “elevar las barreras al comercio es negativo para el crecimiento y puede neutralizar los beneficios potenciales de elevar la producción doméstica”.

En definitiva, un endurecimiento drástico a las importaciones por parte de la mayor economía mundial crearía un intenso efecto en cadena con repercusiones a nivel interno –más inflación en EE UU por el encarecimiento de las compras del exterior, aceleración del alza de tipos y freno al crecimiento– y a nivel global, con presión adicional sobre las divisas emergentes y el crecimiento mundial. “Los aranceles son inflacionistas por definición, crean una espiral que termina por dañar el consumo”, explica Roberto Ruiz-Scholtes, director de estrategia de UBS en España. En su opinión, la probabilidad de una imposición generalizada de aranceles –desatada por EE UU y a la que responderían el resto de países– oscila entre el 20% y el 30%, un porcentaje mayor al 15% que concede BBVA a un escenario de guerra comercial o al 10% que le otorga Pictet.

“Es un riesgo moderado pero de impacto elevado”, añade Ruiz-Scholtes, que ve más probable el establecimiento de barreras no arancelarias –de menor impacto económico–, tales como medidas antidumping, para proteger sectores concretos, como ya ha hecho la UE para cuidar la industria del acero ante los bajos precios del acero chino y ruso.

HSBC contempla aranceles del 10% para las importaciones de bienes no petroleros de México y China, que no llegarían hasta 2019, y que serían replicados inmediatamente por estas economías con una tasa similar sobre los productos estadounidenses. Su escenario pasa también por el fracaso en la renegociación del NAFTA y su abandono, aunque esta ruptura no traería cambios en las relaciones bilaterales de Canadá con EE UU ni con México. “Esperamos más moderación en las medidas proteccionistas respecto a las promesas electorales. Es poco probable que en la práctica EE UU abandone la Organización Mundial del Comercio”, añade HSBC.

Las medidas avanzadas por Trump se resumen en la reducción de impuestos para los exportadores netos y en el incremento de tasas para los importadores. Esto haría las importaciones menos competitivas y daría más competitividad a las exportaciones, pero este escenario teórico se ve ensombrecido por el alza prevista para el dólar, que anularía en parte el atractivo para las exportaciones, advierten desde Goldman Sachs. Unicredit se muestra tajante al afirmar que “la agenda económica de EE UU tiene el potencial de hacer descarrilar la recuperación global” y señala que las amenazas de Trump ya han provocado una inesperada caída del índice Ifo alemán de clima empresarial.

China, la relación más desequilibrada

Las cifras de la estrecha relación comercial de Estados Unidos con China dan una idea de la magnitud de la amenaza lanzada por Trump y del impacto económico que puede tener. EE UU compra a China productos por importe de 423.430 millones de dólares, el equivalente al 21,1% del total de lo que importa, un porcentaje que solo supera la importación de productos europeos en su conjunto, incluido Reino Unido.

Estados Unidos destina a China en cambio apenas el 7,8% de lo que exporta y por una cuantía muy inferior a la de las importaciones, de 104.150 millones de dólares, según datos de noviembre del Departamento de Comercio de EE UU. El grueso de lo que EE UU importa de China son productos tecnológicos, mientras que la mayor parte de las exportaciones al gigante asiático son alimentos. El mayor déficit comercial de EE UU es por tanto con China, con la que las importaciones superan en 4,06 veces a las exportaciones. “En caso de guerra comercial, China tendría más que perder”, señalan desde Nomura. Un argumento que se puede matizar considerando que a la imposición de aranceles a sus productos, China podría responder con una rápida devaluación de su divisa y con la mayor amenaza de todas, la venta de deuda estadounidense, de la que el Tesoro chino es el mayor tenedor.

Además, la renuncia de EE UU al Acuerdo Transpacífico de Cooperación Económica coloca a China en una situación preferente para consolidar su hegemonía en esa zona. La decisión de Trump “podría ampliar significativamente la influencia de China en los próximos años si el resto de los integrantes del TTP decide apoyarse en la segunda economía más grande del mundo para salvar el acuerdo”, señala Rob Simpson, gestor de deuda de mercados emergentes en Insight, parte de BNY Mellon.

México, el primer foco de los ataques

La relación comercial de EE UU con su vecino del sur es también muy estrecha. El país que preside Donald Trump destina a México el 16% de sus exportaciones –solo por detrás del 18,5% a Canadá y el 21,9% a Europa–, mientras que el 13,5% de sus importaciones procede de México. En este caso, la relación de fuerzas es más equilibrada que con China, puesto que el valor de las importaciones desde México –por 270.650 millones de dólares con los últimos datos de noviembre– supera en 1,278 veces al de las exportaciones al vecino del sur, por 211.850 millones de dólares. Estas ventas de empresas estadounidenses a México serán un elemento de presión sobre Trump en la renegociación del NAFTA, que bien puede saltar por los aires si se cumple la amenaza avanzada estos días por la Casa Blanca de aplicar un arancel del 20% a los productos mexicanos para financiar la construcción del muro fronterizo.

México parte de una situación más vulnerable, teniendo en cuenta su elevada dependencia económica de EE UU, destino del 80% de sus exportaciones. Trump ya ha sacudido la economía mexicana aun antes de llegar al poder. El peso se ha depreciado en los últimos seis meses casi el 12%, una de las mayores caídas de una divisa emergente –solo superada por la lira turca en ese período–, haciendo mella en las perspectivas de crecimiento. Citi acaba de rebajar su estimación de alza del PIB mexicano del 2,3% al 1,8% para este año a causa de las incertidumbres que provoca la presidencia de Donald Trump. Goldman Sachs añade que México tiene mucho más que perder en un conflicto comercial con EE UU que cualquier país de Asia emergente.

'> en esa zona. La decisión de Trump “podría ampliar significativamente la influencia de China en los próximos años si el resto de los integrantes del TTP decide apoyarse en la segunda economía más grande del mundo para salvar el acuerdo”, señala Rob Simpson, gestor de deuda de mercados emergentes en Insight, parte de BNY Mellon.

Emergentes, más sólidos que años atrás

La relación comercial de EE UU con los países emergentes es secundaria, pero las medidas que puede tomar Trump tendrían impacto directo en sus economías. Para empezar, el efecto más inmediato sería la depreciación de sus divisas, lo que en otros momentos ha desatado las turbulencias financieras a nivel global, acompañada de una caída de la demanda de materias primas. Pero, según apuntan los expertos, los países emergentes están también en una posición más sólida que años atrás para resistir la onda expansiva que llegue de Estados Unidos y ya han anticipado en buena parte en la cotización de sus divisas un conflicto comercial.

La globalización, una tendencia en retroceso antes de Trump

Aun así, los países emergentes afrontan un agotamiento en el proceso de globalización que ha impulsado sus economías en las últimas décadas y un avance de las medidas proteccionistas en las economías desarrolladas, que ya se apreciaba con anterioridad a la victoria de Trump. El peso del comercio mundial sobre la economía global no ha recuperado los niveles previos a la crisis y cerró 2015 en el 58%, frente al máximo del 61% alcanzado en 2008.

Las dificultades para sacar adelante acuerdos de libre comercio como el TPP o el TTIP, entre EE UUy la UE, son prueba de esta tendencia. “De hecho, no hay un acuerdo comercial de alcance internacional desde la Ronda de Doha de 2001. Antes, la década de los 90 estuvo repleta de acuerdos comerciales, con la creación de la OMC, el mercado único europeo en 1993 o el proceso de creación del euro”, apuntan desde Credit Suisse. “2016 puede quedar para la historia como el año del fin de la globalización como la conocemos”, añade el banco suizo.