Los 'cocos', a punto de ganar la partida a los dividendos

Los bonos contingentes convertibles, conocidos como cocos, están cerca de encontrar la estabilidad regulatoria que les aparte del disparadero en el que se encuentran desde principios de año. Los inversores comenzaron a desconfiar entonces de este híbrido de renta fija, que contribuye a reforzar los recursos propios de primera categoría de los bancos, que pueden decidir la eliminación del pago de cupón si ven apuros en sus niveles de solvencia. El detonante estuvo en las pérdidas millonarias de Deustche Bank, que hicieron temer por una suspensión de ese pago de cupón ante las enormes pérdidas de la entidad.

El banco alemán salió al paso de los rumores y garantizó que sus niveles de capital no ponían en riesgo la retribución a los tenedores de sus cocos, pero la incertidumbre persiste desde entonces sin que los inversores, ni tampoco los bancos, tengan muy claro hasta el momento cuál es el marco regulatorio concreto de los cocos. En definitiva, en qué supuestos se hace efectiva la suspensión del cupón.

La Comisión Europea está a punto de dar una respuesta y estudia que el pago del cupón de los cocos tenga prioridad sobre el pago de dividendos o de retribución variable, según avanza Bloomberg. Todas estas retribuciones quedan a discreción de los bancos, en función de sus niveles de solvencia, sin que haya hasta el momento un orden de preferencia. La propuesta de Bruselas daría por tanto prioridad a los tenedores de bonos contingentes convertibles frente a los accionistas, lo que supone un fuerte espaldarazo para los cocos.

El borrador que maneja Bruselas cambia por tanto de forma radical la actual regulación, que equipara el cupón de los cocos con otros pagos discrecionales de los bancos, como los dividendos y los bonus a los ejecutivos. Con la modificación en estudio, Bruselas propone hacer explícita la prioridad del pago de cupón en los bonos contingentes convertibles cuando el nivel de solvencia de un banco se resiente al nivel que hace recomendable limitar las retribuciones, cuando mengua el excedente de capital que se conoce como el monto máximo distribuble (MDA por sus siglas en inglés). Así, los bancos solo podrían pagar dividendo cuando se hubiera abonado la totalidad del cupón de sus emisiones de cocos.

La nueva propuesta de regulación de la Unión Europea servirá para rescatar un producto que ha sido de gran utilidad a los bancos para fortalecer sus ratios de capital, ya que computa como Tier 1, al nivel de las acciones. De hecho, los cocos se convierten obligatoriamente en títulos de renta variable en el momento en que el ratio de capital core Tier1 del banco cae de un determinado nivel. Y ese riesgo implica un pago de cupón muy superior al de otras emisiones de renta fija. BBVA fue la primera entidad española en lanzar cocos, en abril de 2013, y lo hizo con un cupón anual del 9%. Este rendimiento se ha ido rebajando en las emisiones posteriores que han realizado los bancos, a niveles del 6% y 6,25%, si bien el mercado ha acabado penalizando esas emisiones que, con un cupón inferior, presuponían menor riesgo.

Mínimos en febrero

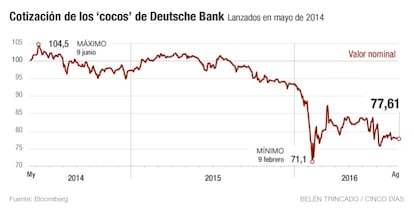

El caso más evidente de emisión de cocos en pérdidas es la lanzada por Deutsche Bank en mayo de 2014 por 1.750 millones de euros y un cupón anual del 6%. Esta emisión llegó a pagarse en febrero pasado al 70% de su valor nominal y a día de hoy cotiza al 77,6%. Estos cocos cotizan por debajo de su valor nominal desde hace un año y contagiaron con sus pérdidas al cojunto de emisiones, ante el temor de que los números rojos de Deutsche Bank impidieran el pago de cupón.

Así, la emisión de cocos de Unicredit, con cupón del 6,75%, también marcó mínimos en febrero, cotizando al 71% del nominal, si bien ahora se recupera al 84,7%. La primera que lanzó BBVA, por 1.500 millones de dólares, cotiza ahora sobre el nominal, si bien cayó en febrero al 94% del nominal. La de Banco Santander de marzo de 2014 cayó en febrero al 80% y sigue hoy por debajo del nominal, en el 89,6%.