La banca evita el semáforo de riesgo en los productos financieros

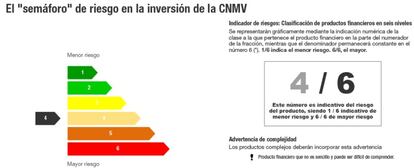

Las entidades financieras han preferido prescindir de los colores en el nuevo indicador de riesgo que acaba de entrar en vigor. Por regla general no habrá ni rojo, ni naranja, ni verde... Es decir, no habrá semáforo. Los productos incluidos en la norma llevarán una fracción que irá del 1/6, el menor riesgo, hasta el 6/6, el máximo.

El desembarco de la escala de riesgo para los productos financieros diseñada por la CNMV a comienzos de 2014 y que asumió el Ministerio de Economía en mayo de 2015 ha sido muy silencioso en las oficinas bancarias. El proyecto original del supervisor que preside Elvira Rodríguez incluía cinco colores, del verde oscuro al rojo intenso, a imagen de los carteles de eficiencia energética de los electrodomésticos.

El indicador ha sido modificado hasta la extenuación desde sus orígenes. Los colores pasaron de cinco a siete, en algún momento llegó a haber ocho, después el número volvió a siete y terminó con seis, salvo para los planes de pensiones que sí son siete, al igual que los fondos de inversión. La gran novedad respecto a los deseos del supervisor de los mercados es que la escala de colores no es obligatoria, y en la práctica esta solo se verá en ocasiones muy excepcionales.

La norma aprobada el pasado noviembre y que entró en vigor a principios de este mes deja la puerta a sustituir el semáforo por un indicador numérico en forma de fracción. El 1/1 aparece en los productos con menos riesgo, como los depósitos y los seguros de ahorro en los que no se puede perder dinero, como los planes de previsión asegurados. En la parte baja, el 6/6 es el que debe utilizarse para las acciones, la deuda privada, los pagarés y las cédulas. Es decir, los productos en los que no está garantizado el capital inicial.

Los derivados irán con alerta a partir de 2017

La nueva legislación fue ideada por la CNMV para proteger a los ahorradores, que en 2009 compraron 12.000 millones de euros en participaciones preferentes, un producto complejo y con elevado riesgo que se colocó de forma masiva entre particulares y que ha supuesto pérdidas cuantiosas cuando fueron emitidas por entidades rescatadas, como Novacaixagalicia, Catalunya Caixa o CajaMadrid. Pero el Ministerio de Economía hizo suya la idea del supervisor de los mercados. Sin embargo, los productos de mayor riesgo quedan de momento sin ningún indicador. Ya hubo desde el principio discrepancias sobre la conveniencia de que en España se aplicara una normativa específica cuando a finales de este año varios productos van a estar bajo la influencia de una nueva norma europea que entrará en vigor el 31 de diciembre de 2016. Es un reglamento comunitario denominado PRIIP (Package Retail Investment Products).

Aunque el texto no especifica una lista definitiva de productos, sí concreta que se aplicará a aquellos con una rentabilidad asociada a un activo. Es decir, a los derivados, como los contratos por diferencias (CFD), los depósitos estructurados –vinculados a la evolución de un índice o a una cesta de acciones–, las opciones, los futuros y los warrants.También estarán afectados los seguros unit linked. Los productos derivados, hasta la última versión de la normativa de Economía, estaban recogidos en el indicador con el máximo nivel de riesgo;es decir, el rojo más intenso.

Entre esos dos números, que estarían asociados al verde oscuro y al rojo en el formato de colores, aparecen las fracciones de 2/6, 3/6, 4/6 y 5/6, equivalentes a los colores que van del verde pálido al naranja (véase gráfico). En estos escalones se engloban productos en los que el plazo de recuperación del 100% de la inversión puede llegar a los 10 años o en los que solo se garantiza el 90%.

La explicación que ofrecen desde la mayoría de las entidades y desde la Asociación Española de Banca (AEB) a que no aparezca la gradación por colores es exclusivamente logística. No tiene sentido incluir una señalización en colores cuando en la red de oficinas no disponen de impresoras a color, razonan. Lo cierto es que tampoco se utiliza en la información de las páginas web, en las que podría aparecer sin problemas como el ese, y que el tamaño del indicador es más discreto que el del semáforo.

En algunos casos además está habiendo retraso en la implantación.

“Comenzamos a utilizar el indicador del riesgo desde su entrada en vigor y ya se entrega a todos los clientes cuando van a contratar los productos a los que se le aplica. Es un elemento más para que tengan la máxima información posible. Cualquier iniciativa que suponga una mayor transparencia es positiva para el cliente y para nosotros”, explica una portavoz de Bankia. Esta entidad es una de las que aplica de forma más estricta la norma. Debajo de la fracción incluye todos los avisos relativos a la liquidez; estará marcado el que sea aplicable. Si el producto está bajo la cobertura del Fondo de Garantía de Depósitos (FGD) también incluye una leyenda especificándolo.

Los anuncios se libran por ahora de los avisos

Los anuncios de productos financieros se libran, al menos de momento, de llevar ni las fracciones ni el semáforo. La normativa es poco específica en este punto, pues despacha con la siguiente frase: “En las comunicaciones publicitarias solo será precisa su inclusión [la del indicador de riesgo] cuando incluyan información concreta sobre sus características y riesgos”. En la práctica, no se puede ver ni el semáforo ni los números en los carteles de los escaparates de las oficinas ni tampoco en la mayoría de las páginas web de las entidades o los comercializadores. Fuentes financieras explican que en los folletos concretos de los productos sí es previsible que se pongan las fracciones. Desde la Asociación Española de Banca (AEB) añaden que la inclusión del nuevo indicador es obligatoria solo en la información precontractual.

Pero entre los bancos consultados hay excepciones a la regla de no incluir el termómetro de riesgo en la publicidad. Desde Bankinter explican que están haciéndolo: “Estos indicadores los estamos utilizando también en las diferentes creatividades de nuestra publicidad, en todos sus formatos”, señalan. ING Direct también cuenta con el indicador en la cartelería de sus oficinas y lo tienen ya en los productos de su página web. En todo caso, la norma en vigor podrá ser desarrollada por cada uno de los supervisores: “El Banco de España, la CNMV y la Dirección General de Seguros podrán dictar las disposiciones necesarias para la correcta ejecución y aplicación de esta orden ministerial en sus respectivos ámbitos de competencias”. Uno de los puntos que podrán clarificar será la necesidad de que el indicador aparezca en los diferentes formatos de publicidad.