Del euro al petróleo: tres pistas para el inversor

La igualdad entre el euro y el dólar es posible este año El mercado cree que el rebote del petróleo ha sido excesivo

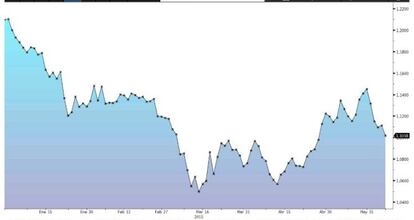

Si un inversor quiere saber cómo se están comportando las Bolsas europeas pero no tiene acceso a los gráficos de los índices, podría adivinarlo con un elevado porcentaje de acierto observando el mercado de divisas. Un euro al alza se corresponde con unas Bolsas europeas que sufren y, casi siempre, la depreciación de la moneda única lleva aparejadas subidas de la renta variable. El tipo de cambio es un factor decisivo en los mercados. Al igual que el resto de activos, en las últimas semanas el euro revirtió su tendencia. Llegó a tocar mínimos de tres años en los 1,047 dólares, pero después repuntó hasta los 1,145. Ahora, al calor de varios buenos datos en EE UU y del ligero aumento de las compras del BCE en mayo y junio para adelantarse a la escasa liquidez del verano, la moneda única vuelve a caer a los 1,1 dólares.

En el mercado de divisas la pregunta más recurrente en el mercado es si los expertos se excedieron al prever la igualdad en la paridad entre el euro y el dólar. Goldman Sachs, por ejemplo, anunció que este escenario llegaría a final de año. EnCiti manejan una previsión de una unidad del billete verde para final de esta año y de 1,05 para 2016, aunque hace unos meses llegaron a estimar que la divisa única caería a los 0,97 dólares a finales de 2016.

La mayoría de los expertos sostiene que la tendencia a la baja del euro se mantendrá por la previsión de un alza de tipos en Estados Unidos.Pero los recientes movimientos en el mercado han cambiado algo el escenario.Así lo reconocen los expertos de divisas de Nomura, que en un reciente informe señalan que “los últimos datos macroeconómicos en Estados Unidos y los violentos movimientos en el mercado de bonos de Europa añaden información que debe ser incorporada al análisis”.La firma nipona cree ahora que el euro cerrará el segundo trimestre en los 1,09 dólares (levemente por encima de su estimación anterior), pero sigue pensando que a finales del año se moverá en las 1,05 unidades.

Por su parte, Juan Gómez Bada, de Avantage Capital, considera que la Fed se cuidará mucho de no reforzar al dólar. “El mercado podría llegar puntualmente a la paridad euro dólar, pero este nivel no sería sostenible y volvería en poco espacio de tiempo a los niveles actuales (1,10-1,15 euros por dólar)”, aporta.

Petróleo, ¿viaje de ida y vuelta?

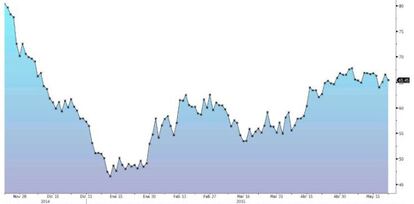

Pocos activos como el petróleo ilustran la enorme volatilidad que se vive en los mercados en los últimos tiempos. De cotizar por encima de los 100 dólares el barril de Brent el verano pasado, a caer en seis meses por debajo de los 50 dólares, para rebotar más de un 40% hasta los actuales 65 dólares. Las variaciones en los niveles de oferta (sobre todo por la nueva política de Arabia Saudí), las debilidades económicas, la política de la Fed, todo contribuye para explicar las fuertes oscilaciones en la materia prima más comercializada del mundo.

“El rally que ha vivido el petróleo en los últimos meses ha dejado perplejos a la mayoría de inversores”, explica en un informe el equipo de inversión de Barclays. A su juicio, los elementos fundamentales de oferta y demanda no sostienen una revalorización como la que se ha vivido desde enero.

Para explicar este comportamiento tan (aparentemente) errático, desde el banco británico apuntan dos causas principales. Por un lado, la apreciación del dólar respecto a otras divisas explicaría en parte el subidón del crudo de los últimos meses. Por otra parte, también han jugado un papel decisivo las posiciones especulativas: contratos de futuros sobre el precio del petróleo, totalmente desligados de productores y compradores, que han querido aprovechar el rebote.

¿Qué se puede esperar para los próximos meses? Para el equipo de Barclays, los fundamentales muestran que el exceso de oferta sigue siendo muy superior al tímido aumento de la demanda, por lo que se podría descartar que el rally del petróleo se vaya a mantener en los próximos meses. Aun así, subrayan que el precio actual todavía está un 42% de los máximos alcanzados el año pasado.

La buena noticia es que mientras los precios se mantengan en estos niveles, los países compradores de petróleo (como es el caso de la mayoría de economías europeas) se verán beneficiados, puesto que sus industrias ganarán competitividad. También beneficia a aquellos países que tienen una mayor eficiencia en la extracción de crudo (como es el caso de Estados Unidos), puesto que puede gestionar mejor un periodo largo de precios bajos.

Para el año que viene, los precios sí que podrían volver al alza. Según el último informe de Saxo Bank, el barril de West Texas alcanzará durante 2016 un precio de entre 70 y 80 dólares.

Qué pasará con los emergentes

L as economías emergentes están expectantes ante los próximos movimientos de la Reserva Federal, especialmente en el caso de Latinoamérica. La disposición que muestra la Fed para subir los tipos este año ha hecho que las acciones y los bonos de esta región se vean castigados. En los últimos años de tipos bajos en Estados Unidos y Europa hubo mucho capital que buscó mayores niveles de rentabilidad en emisiones de renta fija (gubernamental y corporativa) de países como Brasil, México o Colombia. Ante la previsión de que los bonos norteamericanos vuelvan a ofrecer retornos generosos, los inversores temen que haya una fuga de capitales de vuelta a EEUU.

Un buen ejemplo del trasvase de inversiones desde Estados Unidos a los países emergentes es la evolución del mercado de deuda corporativa en estos últimos. Hace cinco años tenía un tamaño de 0,44 billones de dólares, mientras que ahora suma 1,3 billones. Ha triplicado su volumen en un periodo muy breve. Aunque parte de esa inversión puede que tenga una visión a largo plazo y seguirá apostando por empresas cárnicas brasileñas o empresas manufactureras mexicanas, otra parte podría plantearse dejar la región si ve que el Estado de California ofrece bonos al 4% de interés.

A pesar de este efecto de vasos comunicantes, los departamentos de economía de los grandes bancos consideran que hay fundamentos sólidos para creer que los mercados emergentes tienen los mimbres para seguir creciendo con vigor por sus propios medios. Desde BBVA Research llevan tiempo insisitiendo en la gran importancia que va a tener el desarollo de las clases medias en estas zonas. La firma Vanity Capital subraya el impacto económico que tendrá en los próximos años “la mejoría en capital humano, social y financiero”.

En cuanto a China, ha empezado a mostrar algunos síntomas de debilidad, y algunos analistas creen que su banco central deberá poner en marcha nuevas medidas de estímulo. Aun así, desde BBVA Resarch consideran que el país aportará el 28% del crecimiento mundial de la próxima década, y que India contribuirá con otro 14%.

En los dos últimos años, la evolución de las acciones de emergentes ha sido pobre (-2,6% y -2,2%), pero en lo que va de año ya acumulan un avance del 8,5%, según el índice MSCI Emerging Markets.

Archivado En

- Euro

- Precio petróleo

- Zona euro

- Brent

- Moneda

- Economía europea

- Dinero

- Precio energía

- Petróleo

- Mercados financieros

- Unión Europea

- Medios de pago

- Mercado energético

- Combustibles fósiles

- Organizaciones internacionales

- Europa

- Combustibles

- Relaciones exteriores

- Energía no renovable

- Finanzas

- Economía

- Fuentes energía

- Energía

- West Texas