'Europa está gastando muy poco ante la crisis'

El ideólogo del modelo neoclásico de crecimiento sostiene que el margen monetario para luchar contra la crisis está prácticamente agotado. A su juicio, se requiere una política fiscal excepcionalmente expansiva y coordinada, algo que 'no se está haciendo de forma suficiente' en Europa.

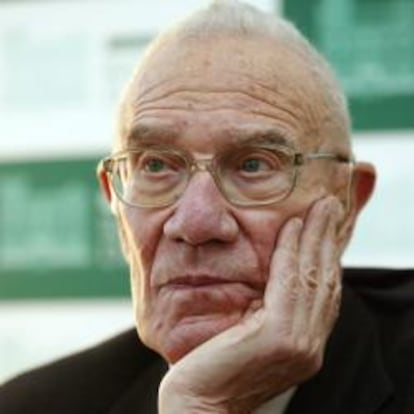

Robert Solow presentó hace casi medio siglo su modelo homónimo, que explica la producción en términos de capital, trabajo y tecnología. La semana pasada pronunció una conferencia en la Fundación Rafael del Pino, en colaboración con la Fundación Pedro Barrié, ante más de 600 personas. 'Me llama la atención cuánta gente hay, y me pregunto si hace un año hubiera acudido un número similar. Me temo que mi profesión gana en interés en momentos de catástrofe', bromeó el profesor, compañero de Paul Samuelson en el MIT durante cuatro décadas y asesor de tres presidentes de Estados Unidos.

¿Cómo cree que se podrá salir de ésta?

Desde luego, no de forma rápida ni fácil. Hemos llegado a agotar prácticamente las políticas monetarias y de crédito. Se necesita un estímulo fiscal muy grande y universal. La UE, hasta ahora, está gastando demasiado poco ante la crisis, y lo está haciendo de forma descoordinada. Y ello, porque las políticas fiscales son nacionales y, en un mercado abierto, surge la tentación de tratar de aprovechar la expansión ajena: el temido efecto free rider jinete solitario. Llegados a este punto, Europa necesita una política fiscal común. El Pacto de Estabilidad no basta, y de hecho actúa en sentido inverso al necesario. Ahora mismo, es un obstáculo. Hay que hacer un cambio institucional que ponga en común las políticas fiscales pero, entre tanto, hay que actuar ya. Como mínimo, se necesita un 2% del PIB. Debe quedar claro que, dada la gravedad de las circunstancias, será mejor pasarse que quedarse corto en el estímulo fiscal.

¿Los 825.000 dólares propuestos por el presidente Obama en Estados Unidos son suficientes?

Ese sí es el tamaño necesario: supone un 3% del PIB en dos años seguidos. El problema en mi país es más de composición del paquete. Se necesitan decisiones inmediatas, sin tiempo para valorar los proyectos, y EE UU tiene menos práctica que Europa en elaborar programas públicos de calidad.

Existe en España una polémica porque el Gobierno trata de inyectar liquidez a los bancos, pero estos no la derivan a las empresas y ciudadanos. ¿Qué le sugiere?

En EE UU pasa lo mismo. El problema es que es difícil encontrar prestatarios creíbles. No basta con decirle a los bancos que tienen que prestar; hay que reiniciar la economía para que vuelvan a aparecer buenos proyectos. Sólo cuando estos reaparezcan, volverá a fluir el crédito.

Hay quien mantiene que el Estado debería suplir ese crédito si la banca no lo aporta...

Si el Estado quiere hacer regalos a las empresas, es una opción. Pero, si quisiese hacer una gestión seria, el sector público tendría que discernir a su vez entre proyectos buenos y malos, y esa es una actividad que la banca acostumbra a hacer mejor. De todo ello se deduce, una vez más, que la única salida al callejón es por la vía fiscal.

¿Qué cambios regulatorios se requerirán una vez acabe la crisis?

El principal objetivo debe ser aislar a la economía real de las infecciones del sector financiero. Hay quien dice que las pérdidas sólo en Estados Unidos ascienden a 14 billones de dólares, lo que multiplica por siete la inversión neta en un año e iguala aproximadamente el capital acumulado por el país en toda su historia. Eso significa que el sistema financiero no se limita a cumplir su función de distribuir los riesgos de la economía real, sino que, de hecho, ha estado creando riesgos. Si los ricos quieren hacer apuestas entre ellos, adelante, pero debemos aislar la economía real.

¿Y cómo puede avanzarse hacia ese objetivo?

Estoy seguro de que la ingeniería financiera encontrará vías para rodear las reformas, pero en todo caso tenemos que acercarnos lo máximo posible a ese objetivo. A mi juicio, eso pasa por limitar el nivel de apalancamiento permitido, que en Estados Unidos llegaba a una relación de 30 a 1, así como por elevar los requerimientos de capital de los bancos. También hay que revisar los peores abusos de los últimos años y tratar de impedir que se repitan.

¿Debería haber una institución global que se ocupase de la regulación financiera?

Es indispensable la cooperación internacional, porque los mercados de capitales se han globalizado. No tenemos la maquinaria para controlarlos; tal vez esa debería ser una tarea del FMI. De otro modo, habrá que crear una institución específica.

'España necesita tecnología, no flexibilidad laboral'

Pese a la dimensión histórica de la crisis actual, Solow duda de que el liderazgo económico de Estados Unidos corra peligro: 'No creo que la situación futura surja tanto de la crisis como de la capacidad de los grandes países de la Unión Europea para lograr niveles de crecimiento similares a los de Estados Unidos. Se trata, creo, de una cuestión de innovación tecnológica. Desde los años 70 hasta mediados de los 90, el diferencial de productividad entre ambos bloques se estrechó hasta el 4% o el 5%. Desde entonces hasta hoy, ha vuelto a ensancharse, hasta situarse hoy en el 15%. Probablemente, Europa no ha sabido aprovechar tan bien las tecnologías de la información y el conocimiento'.A la pregunta sobre si el modelo europeo de Estado del Bienestar es una carga, Solow responde tajante: 'Si explica algo del diferencial de crecimiento frente a Estados Unidos, será muy poco. Ese no es, en absoluto, el problema fundamental, que se centra en la investigación y el desarrollo tecnológico'. En cuanto a China, el gran gigante emergente, Solow duda de que pueda mantener el ritmo una vez que los salarios se acerquen a la productividad.También en España son muchas las voces que reclaman una flexibilización del mercado laboral, pese a que la crisis se ha llevado por delante cerca de un millón de empleos. 'Eso deja claro que las necesidades no van por ahí', explica el economista. 'Yo diría que la expansión de los últimos años se ha centrado en sectores poco productivos. España necesita tecnología, no flexibilidad laboral'.

El origen. 'Greenspan tuvo exceso de fe en los mercados'

Solow aclara que, igual que la solución de la crisis pasa por un estímulo fiscal sin precedentes, una vez que se supere habrá que volver a la estabilidad, 'incluso enseñando a los ciudadanos a pagar más impuestos'.

A la hora de buscar explicaciones a la crisis, muchos citan los bajos tipos de interés en su país en la primera parte de la década. ¿Erró la Reserva Federal?

La Fed recortó los tipos a niveles mínimos para salir de la crisis de las puntocom. Su presidente, Alan Greenspan, pecó de exceso de fe en que los mercados se estabilizarían a sí mismos. Ahí se equivocó, pero también otros fueron culpables del germen de la crisis. Cuando se confía la solución de todos los problemas a la política monetaria (y, por tanto, a la Fed), se corren riesgos, porque no tiene resortes para lograr objetivos divergentes. En el futuro, habrá que apoyarse en políticas fiscales y no limitar el margen de maniobra a los tipos de interés.

Una de las consecuencias de la crisis es el avance de las políticas proteccionistas. ¿Suponen un peligro real?

Siempre que surge una recesión, y más si tiene las dimensiones históricas de la actual, los gobiernos se ven tentados a priorizar lo nacional. Parten de un razonamiento que tiene cierto sentido: ¿Si en mi país está creciendo el paro, por qué voy a comprar productos del exterior? El problema es que esas medidas sólo impulsan el proteccionismo de los demás. Si el plan de impulso fiscal de Obama mantiene la cláusula a favor del acero estadounidense, estoy seguro de que la Unión Europea reaccionará de forma simétrica. Al final, pierden todos porque se reduce el comercio. La solución a la crisis no puede ser el nacionalismo económico, sino una política fiscal expansiva y coordinada.

La recesión está dejando de lado los Objetivos del Milenio de lucha contra la pobreza. ¿Tan difícil es acabar con el hambre en el mundo?

Ese problema se centra en África, y no creo que su causa sea el dinero. Es un continente extraordinariamente rico en recursos naturales, pero, por distintos motivos, no ha sabido darse una estabilidad política que le permita prosperar. Más que económico, el problema de África es institucional.