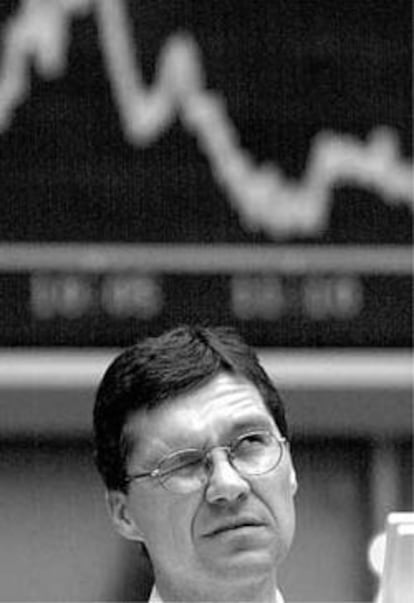

Los mercados contienen el aliento ante la crisis crediticia

El Ibex baja un 1,21% y el Standard & Poor's un 1,82%, mientras los expertos auguran nuevas caídas

Como los pescadores que desconfían de la aparente tranquilidad de la mar, pues saben que el temporal puede arreciar sin previo aviso, los expertos bursátiles no dan por concluida, ni mucho menos, la crisis de crédito originada en Estados Unidos, que arrasó los parqués mundiales la semana pasada y que ayer resurgió. El Ibex perdió un 1,21%, y las demás plazas europeas cerraron en negativo. El anuncio de UBS de que las 'turbulencias' han provocado una reducción de sus previsiones de beneficio no ayudó en nada a la confianza de los inversores. En Estados Unidos el Standard & Poor's bajó un 1,82%, su segunda caída consecutiva. El Dow Jones perdió un 1,57%

Nadie sabe si lo peor de la crisis ha pasado, pero todos temen que la crisis crediticia seguirá golpeando a unos mercados erráticos y volátiles. La duda es con qué virulencia lo hará. 'El Banco Central Europeo no ha eliminado ninguna incertidumbre. La sesiones se caracterizarán por su alta volatilidad y el tema del crédito seguirá siendo el protagonista en las próximas semanas', aventura Alberto Roldán, director de análisis de Inverseguros. Desde Standard & Poor's manifiestan que 'los temores a una crisis de crédito continúan proliferando'. En definitiva, todo sigue más o menos igual que la semana anterior: el inversor está intranquilo y a la espera de que cualquier noticia pueda desencadenar un giro, positivo o negativo, en las Bolsas.

Para el mercado ahora vale el tópico conservador según el cual, no news, good news, que en traducción libre e ibérica se podría decir aquello de 'que me quede como estoy'. Sin embargo, los analistas opinan que la crisis crediticia se hará notar. Ahora bien, que provoque turbulencias en los mercados bursátiles no significa, por fuerza, que deba afectar a la economía en general. Habrá que ver hasta que punto los resultados de los bancos se ven afectados, si el previsible endurecimiento de las condiciones crediticias afecta a la economía o frena los movimientos corporativos, donde el protagonismo ha sido de las entidades de capital riesgo, caracterizadas por sus operaciones apalancadas.

De momento hay más sombras que luces y desde Standard & Poor's avisan: 'Los bancos europeos y los hedge funds estadounidenses se enfrentan, desde nuestro punto de vista, a potenciales y grandes pérdidas'. Enrique Borrajeros, director de Abante Asesores, sostiene que es difícil saber el efecto de la crisis en la cuenta de resultados de las entidades financieras. Ello es así, porque la información de hedge funds no es tan periódica como el resto de fondos y a ciencia cierta se desconoce hasta qué punto los bancos europeos han entrado en el negocio subprime de Estados Unidos'.

El escritor Juan José Millás se preguntaba en el diario El País la semana pasada: 'Para llevar una vida normal, sin alegrías excesiva, pero también sin grandes quebrantos, ¿es absolutamente necesario saber qué es un cliente subprime?' Quizás, alguien que no invierte en Bolsa puede pasar, de momento, sin saber qué significa subprime. Sin embargo, España no es ajena a los problema que se puedan derivar a raíz de los mercados de deuda. 'El consumidor español está muy apalancado y endeudado en el mercado inmobiliario que ahora empieza a corregir el precio', explica Borrajeros. Si bien las condiciones para pedir un crédito en España son más duras que en Estados Unidos, Enrique Borrajeros defiende que las entidades españolas también han prestado dinero con facilidad. El endeudamiento y la desaceleración inmobiliaria hacen que España esté en una situación 'inquietante'. 'La gente se debería preocupar por la situación macroeconómica de España', concluye.

Una crisis gestada en la periferia de Wall Street

La crisis que hoy da quebraderos de cabeza a los grandes de Wall Street, que hace temblar a las entidades financieras o que lleva a la quiebra a dos fondos de un gran banco como Bear Stearns, tiene su origen en las clases menos favorecidas de Estados Unidos y con menos poder adquisitivo. Las hipotecas subprime o de alto riesgo son las que se otorgan a personas que no ofrecen garantías para devolver ese préstamo. El profesor Niall Ferguson, en un artículo en el periódico Telegraph, sostiene: 'Algunas de estas hipotecas estaban deliberadamente pensadas para que fueran inasumibles después del segundo año'. De hecho, este tipo de hipotecas, suelen mantener un tipo de interés fijo que pasado dos años se convierte en variable. Si, como ha pasado en Estados Unidos, se da la circunstancia que suben los tipos de interés y al mismo tiempo cae el precio de la vivienda, la capacidad de los hipotecados para poder hacer frente a su deuda disminuye y tampoco pueden vender su casa. Según datos de Standard & Poor's y BBVA, el valor de la vivienda ha caído entre un 3 y un 4% en las diez mayores ciudades de Estados unidos en mayo de 2007. Y según estimaciones del BBVA, la tendencia continuará y las viviendas caerán entre un 5 y un 5,5% en términos nominales a final de año. Así, no es extraño que los índices de confianza de los constructora estén en su nivel más bajo desde 1991. El gran problema financiero es que los bancos han titulizado y comercializado esta deuda de baja calidad y de alto riesgo. Ahora, cuando los más pobres han dejado de pagar, grandes entidades financieras han entrado en una crisis cuyo final aún se desconoce.