El Ibex rebota con el tirón de las utilities y el freno de las rentabilidades de la deuda

El selectivo avanza un 0,6%

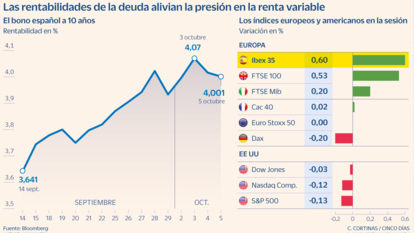

El freno de las rentabilidades de la deuda y la caída del precio del petróleo ayudaron a contener los descensos que han venido registrando las Bolsas en las últimas semanas. Después de tres sesiones consecutivas a la baja, el Ibex 35 rebotó un 0,6%, subida que le aproxima a la barrera de los 9.200 puntos. Aunque la recuperación del mercado resulte alentadora, la razón que explica este cambio de tendencia es que los bancos centrales podrían verse obligados a rebajar el tono por el deterioro de la economía.

El freno de las rentabilidades de la deuda ayudó a aliviar la presión que vienen arrastrando las firmas más endeudades. Dentro de este grupo se incluye Grifols que con unas subidas del 2,97% lideró las ganancias del selectivo. Un escalón por debajo se situaron Solaria (2,94%) e IAG (2,44%). Las utilities como Iberdrola (1,26%) que semanas atrás penalizaron las ganancias de la Bolsa fueron ayer las firmas más puntos aportaron al selectivo. En el lado opuesto se situaron ACS (-3,99%), ArcelorMittal (-0,77%) y Aena (-0,69%).

El Ibex lideró las ganancias de las Bolsas. A pesar de que Alstom firmó su peor sesión en dos décadas (-37,5%) el Cac francés aguantó el tipo y concluyó en tablas (0,02%) mientras el Mib italiano sumó un 0,2%; el FTSE británico, un 0,53% y el Dax alemán bajó un 0,2%.

Los analistas señalan que los mercados están en una de esas fases en las que los indicadores económicos se leen en clave de riesgo monetario y el debilitamiento del mercado laboral tiene un impacto positivo. Desde Macroyield consideran que es pronto para apostar por la continuidad de la percepción de alivio monetario. “Si finalmente se produce un aterrizaje forzoso esto tendrá una lectura adversa en la renta variable”, remarcan.

Alfonso de Gregorio, director de inversiones en Finaccess Value, señala que los temores de recesión no son algo nuevo. El mercado lleva desde hace meses especulando con esta idea. El experto considera exagerada la corrección que han experimentado los mercados después de que los bancos centrales afirmaran que los tipos continuarán altos durante más tiempo. “Sectores como el de las utilities han experimentado en las últimas semanas caídas no vistas desde la pandemia”, subraya. El gestor que reconoce que aunque hasta la fecha la economía ha aguantado el tipo, la subida acelerada de las tasas terminará pasando factura al crecimiento, especialmente a partir del próximo año, ejercicio en el que las empresas se enfrentan a abultados vencimientos. “Las refinanciaciones con el nuevo escenario de tipos terminarán mermando las cuentas de las empresas”, remarca. Aunque el panorama resulta sombrío, el experto considera que las caídas de los últimos días ofrecen opciones de entradas a precios activos. Eso sí, el experto no espera que se produzcan sustanciales entradas de dinero en Bolsa. “Ante la incertidumbre actual los inversores con menor tolerancia al riesgo optan por la deuda a corto plazo, un activo que ofrece rentabilidades atractivas”, apunta.

Con la vista puesta en la recta final de año, Michael Hall, responsable de distribución de Spectrum, señala que lo más probable es que se produzca una recesión leve. El experto añade que la combinación de previsiones económicas divergentes, la incertidumbre geopolítica y las nuevas pautas de comportamiento de los inversores, que sobrerreaccionan a los titulares, es de esperar que la volatilidad aumente en los próximos meses.

Para que la recuperación que experimentaron ayer los mercados perdure los analistas indican que son necesarias garantías sobre los beneficios de las empresas. Desde el departamento de análisis de Barclays consideran clave la evolución de los beneficios. Ahora que las acciones han purgado el exceso complacencia que venía registrando el mercado cualquier signo de debilidad puede desencadenar la tormenta perfecta. El consenso de los analistas espera una desaceleración severa pues dudan de la capacidad de las empresas de seguir repercutiendo el aumento de los costes a los consumidores. Es decir, es de esperar que los márgenes abandonen los máximos históricos en los que estaban instalados y se contraigan.

Después de varias jornadas en las que las rentabilidades de los bonos han estado marcando máximos de varias décadas, los inversores frenaron las ventas. A ello contribuyó que las probabilidades de subida de tipos en EE UU barajan ligeramente ante el frenazo del mercado laboral. Los inversores empiezan a poner en duda la salud de la economía y ven complicado que los bancos centrales mantengan el tono. El bono de EE UU a 10 años cae por debajo del 4,8% y se apea de los máximos de 2006 que marcó a lo largo de la semana. Por su parte, la deuda española a 10 años se mantiene estable en el 4% y el bono alemán al mismo plazo baja del 3%.

Las dudas que existen acerca de la demanda y el hecho de que la OPEP+ dejara en el aire la extensión de los recortes de la producción a comienzos de 2024 ayudan a aliviar las presiones en el mercado de petróleo. En menos de una semana el Brent ha pasado de superar los 95 dólares a perder los 85.

BOLSAS - DIVISAS - DEUDA - TIPOS DE INTERÉS - MATERIAS PRIMAS

Sigue toda la información de Cinco Días en Facebook, X y Linkedin, o en nuestra newsletter Agenda de Cinco Días