Barrio de Salamanca: burbuja inmobiliaria o colonización financiera

Los precios de esa zona de Madrid se disparan a lo que sería un equivalente bursátil de PER 31 veces en gran parte por el capital extranjero

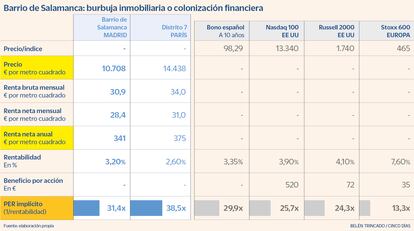

La meteórica ascensión de los precios de los inmuebles en el barrio Salamanca no pasa desapercibida para los que se dedican a la economía, ya que detrás de ello hay muchas explicaciones macro y factores sociológicos. Trasladado a términos bursátiles, pueden ver que los pisos en la zona más exclusiva de ese barrio, que es Recoletos, cotizan a un PER 31 veces, que se deriva de relacionar el precio por metro cuadrado con la renta anual neta por metro cuadrado (incluyendo un descuento teórico aproximado del seguro, el impuesto de bienes inmuebles y los gastos de comunidad).

Ese PER 31 también nos dice que alquilando a los precios actuales, se tardarían 31 años en recuperar la inversión. Este PER es muy cercano al ratio al que cotizan los inmuebles en el más que exigente Distrito 7 de París, donde se alcanzan de media niveles de PER 38 veces, que lo convierten en una de las zonas más caras de Europa. Esto son precios medios tomados del portal Idealista y de la web inmobiliaria francesa SeLoger.

Estos exigentes múltiplos son superiores a los que cotiza una inversión alternativa, como sería un bono del Reino de España a 10 años. Este activo da una rentabilidad anual del 3,4% frente al 3,2% neto de gastos al que cotizan los pisos en zona Recoletos. Es decir, un inversor está dispuesto a pagar más por poseer un piso en una zona única que por el papel financiero de España y su solvencia.

Si buceamos en las webs mencionadas, veremos que las fincas más exclusivas se venden con una rentabilidad hipotética (alquiler en relación al precio de venta) de entre el 2% y 2,5%, lo que se traduce en que el inversor inmobiliario está pagando un PER de entre 40 y 50 veces. Este nivel sin duda entra de lleno en la calificación de “burbuja inmobiliaria”, acorde a las métricas que utilizamos en Bolsa.

También pueden observar que la Bolsa, incluso los índices con compañías de PER más alto, están en términos relativos muy baratos frente al frenesí inmobiliario de la capital de España. Más aún frente a la Bolsa Europea Stoxx 600, que es un regalo en términos relativos, con un PER 13,3 veces.

Concluir que existe una burbuja quizás sea precipitado si no buscamos otras referencias. Lo que pasa en Madrid más que una burbuja es una “colonización financiera”. Los mercados son oferta y demanda, y la oferta en Recoletos es la que hay. Es limitada, con lo que ese factor es el primer impulsor del precio. La exclusividad es otro y una demanda inusual por parte del nuevo capital extranjero es la auténtica gasolina de la subida de precios.

Durante los últimos años existe una importante demanda de capital extranjero que busca activos inmobiliarios en Madrid ya que aquí se dan unas condiciones socioeconómicas únicas para miles de personas que hablan nuestra lengua, tienen rentas altas, buscan salir de unos países donde la inseguridad es alta, el reconocimiento de la propiedad no es tan obvio y sobre todo pretenden cambiar una divisa no fiat-currency de sus países de origen por euros fiat-currency estables.

Pagar un PER elevado para estos inversores tiene sentido si además del valor fundamental están incorporando en el precio aspectos como la seguridad, anonimato, protección de capital, búsqueda de divisas estables y un sistema democrático real. Con sus imperfecciones, pero real. Por tanto, estamos en precios de burbuja, pero como consecuencia de unas circunstancias por parte de los nuevos compradores que tienen que ver con la exclusividad y con la escasez de oferta.

Por otro lado, un inmueble además de la consideración de inversión tiene un valor como hogar, que no es lo mismo que casa. En ese sentido de hogar para vivir, el comprador también puede estar dispuesto a pagar una prima.

Toda burbuja tiene su final, puede durar tiempo e incluso podemos acabar como París, pero por el momento cada unidad de capital extranjero que entre a comprar seguirá marcando ese precio, hasta que la demanda vaya cayendo o hasta que las circunstancias que han hecho de Madrid un paraíso desparezcan por la existencia de nuevos factores que espero que no sucedan por el bien de España.

Estos fenómenos socioeconómicos son los mismos que se producen con el capital extranjero en la Isla de Sentosa en Singapur o en Hong-Kong, donde las minorías más pudientes buscan la democracia y forma de vida que no hay en otros países. Las diferencias del mercado inmobiliario de Madrid en cualquier zona dentro de la M-30 frente a otras provincias de España son otro buen ejemplo de la super demanda provocada por la deslocalización y la polarización de precios entre capitales de provincia y la capital de España.

Sigue toda la información de Cinco Días en Facebook, Twitter y Linkedin, o en nuestra newsletter Agenda de Cinco Días