La CNMV obliga a la banca a detallar los escenarios de rentabilidad de cada fondo

Las firmas tienen que explicar cuánto dinero se puede llegar a perder

La CNMV quiere extremar el control sobre la venta de fondos de inversión. Para ello, el regulador está obligando desde comienzo de este año a todas las gestoras a explicitar varios escenarios de rentabilidad que puede vivir el inversor. No solo en porcentaje, sino también en términos absolutos, para que el particular sepa cuanto dinero puede llegar a ganar o a perder al cabo de un periodo de tiempo con su fondo.

Todos estos vehículos de inversión deben incorporar, en el momento de su comercialización, un documento con datos fundamentales de inversión (DFI), donde se detalla la información básica de cada producto: dónde invierte, qué nivel de riesgo presenta (en una escala del 1 al 7), qué comisiones va a cobrar...

Desde el 1 de enero, las firmas encargadas de vender fondos también tienen que incorporar en el DFI cuatro escenarios de rentabilidad, para diferentes niveles de tensión financiera.

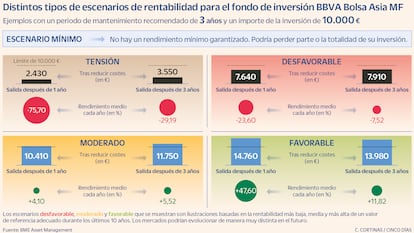

Un ejemplo, en el documento del fondo BBVA Bolsa Asiática, después de subrayar que el particular “podría perder la totalidad de su inversión”, porque no hay ninguna rentabilidad garantizada, se señala que en el escenario de máxima tensión se podría perder un 29% de media anual en tres años. Si el inversor hubiera invertido 10.000 euros, a los tres ejercicios podría rescatar solo 3.550 euros.

En el extremo opuesto, si la situación en la renta variable asiática fuera muy favorable, el partícipe del fondo podría llegar a ganar un 11,82% de media anual. Y en términos absolutos, tendría 13.980 euros al cabo de tres ejercicios.

Los datos clave de un fondo

- Tipo de activo. El documento de datos fundamentales para el inversor (DFI) debe explicar claramente si el fondo invierte en Bolsa de Estados Unidos, en deuda corporativa o en renta fija de la Unión Europea. El tipo de activo condiciona mucho el riesgo asumido.

- Plazo. Hay fondos monetarios y de renta fija que invierten en instrumentos de deuda a muy corto plazo. Se utilizan como sustituto del efectivo. En cambio, hay otros de renta fija con plazos más largo. Y, en los de Bolsa, dadas las oscilaciones de la renta variable, el periodo mínimo de inversión debería ser superior a tres años.

- Escenarios. Esta es la gran novedad en los nuevos DFI. La gestora debe ofrecer unos cálculos de cuánto se puede llegar a perder en el peor de los casos o a ganar en el mejor. En total, se ofrecen cuatro escenarios de rentabilidad, para un periodo de un año y otro de más largo plazo.

- Comisiones. Un nivel alto de comisiones dentro de un fondo de inversión puede acabar comiéndose buena parte de la rentabilidad obtenida. Por eso desde la CNMV se quiere que el partícipe tenga muy claro cuánto dinero está pagando a la gestora del vehículo y en concepto de qué.

En todos los productos se deben incluir esos escenarios si el partícipe rescata el producto al cabo de un año. Y también para un plazo más largo, cuando la naturaleza de los activos requiere mantener el producto durante más tiempo, ya sean tres o cinco años.

Con estas previsiones se pretende que cualquier inversor tenga más claro los riesgos que asume al contratar estos productos financieros.

Para realizar las estimaciones de rentabilidad se utilizan los datos históricos de cada fondo, o cada categoría, y después se les aplica un margen de seguridad estadística.

Desde el departamento de control de riesgos de Atl Capital, explican que, hasta ahora, la obligación de ofrecer una tabla con escenarios de rentabilidad “estaba limitada a algunos productos estructurados o seguros de vida-ahorro, pero ahora se ha querido extender esta obligación a los fondos para que sean más comparables”.

El DFI mantiene la categorización del riesgo con números del 1 al 7, aunque cambia la metodología. “Hasta ahora el escalado venía en función de la volatilidad y ahora también se calcula recogiendo, por un lado, el riesgo de mercado y, por otro lado, el riesgo crediticio del producto”, apuntan desde Atl Capital.

Este folleto también debe incluir un apartado donde se detallen las comisiones que se van a cargar en el fondo. En las tablas que se incorporan no solo se pondrá en términos porcentuales, sino también en términos absolutos. En euros contantes y sonantes.

Así, en el fondo Ibercaja Emerging Bonds, se detalla en el folleto simplificado que si el cliente invierte 10.000 euros en el producto, y este permaneciera neutro en cuanto a la rentabilidad, la persona tendrá que pagar 264 euros al cabo de un ejercicio, unos costes anuales del 2,6%. Para un plazo de tres años, y suponiendo un escenario moderado de rentabilidad (+0,2% de retorno medio anual), el gasto sería de 816 euros.

Este tipo de comisiones suelen pasar desapercibidas para el partícipe puesto que no se le cobran directamente, sino que se cargan contra el patrimonio del fondo.

La gestora también deberá explicar con todo detalle si cobra algún tipo de comisión de entrada, comisión de reembolso o comisión de éxito. Y, de nuevo, no solo en porcentaje, sino en términos absolutos.

No solo se incluyen este tipo de comisiones habituales. Las gestoras han de incorporar en el DFI de cada vehículo los denominados “costes corrientes”, que es lo que gastan los gestores por las operaciones de compraventa de acciones o bonos, o por tener análisis específicos de sectores o compañías, o incluso por algunos costes legales.

Desde el año 2021, las entidades dedicadas a la venta de productos financieros contaban con un reglamento de nombre PRIIPS, que nació para evitar la venta inadecuada de productos a inversores minoristas tras los excesos que se vieron en la crisis financiera (preferentes, deuda subordinada, productos estructurados). Ahora este reglamento se ha extendido a los fondos de inversión para hacer sus documentos comerciales más comprensibles.

Sigue toda la información de Cinco Días en Facebook, Twitter y Linkedin, o en nuestra newsletter Agenda de Cinco Días