La gran banca española gana en el primer semestre 12.385 millones, casi un 21% más

Bankinter es la entidad que más crece (un 54%), mientras Unicaja queda como farolillo rojo y la única que reduce sus ganancias (-13%) lastrada por el impuesto extraordinario

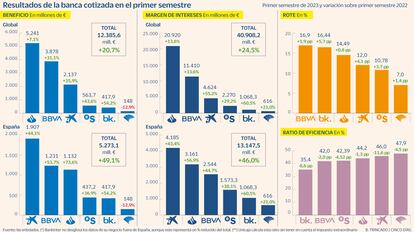

Tras un ejercicio 2022 de champagne y rosas, la banca española se muestra insaciable y acaba el primer semestre de este año en disposición de fijar nuevas cotas históricas. Entre enero y junio han ganado 12.385,6 millones de forma agregada las seis entidades cotizadas (Banco Santander, BBVA, CaixaBank, Banco Sabadell, Bankinter y Unicaja). Esto es, un 20,75% más que en el mismo periodo del año anterior. Y eso a pesar de que ha abonado ya lo correspondiente en este ejercicio del impuesto extraordinario al sector financiero en España (1.120 millones entre los grupos citados). Sin ese cargo, las ganancias habrían sido de casi el 32%.

Si se mira entidad a entidad, tanto el Santander (5.241 millones, un 7% más), el BBVA (3.878 millones, un 31% más) y el Sabadell (564 millones, un 43,6% más) se han anotado los mejores primeros seis meses de su historia. Una cuestión que no es baladí, ya que vienen de máximos en los dos primeros casos en 2022 —el Sabadell se quedó cerca de su cota más alta, los 900 millones registrados en 2006—. “Todo indica que vamos a tener un muy buen segundo semestre y un buen 2024″, anticipó este miércoles el consejero delegado del Santander, Héctor Grisi, durante la presentación de resultados. Es decir, las amenazas pueden tardar en aparecer y los resultados anuales apuntan a históricos (otra vez).

Fuera de este tridente está CaixaBank, que ha cerrado junio con un beneficio de 2.137 millones, casi un 36% más, pero sin ser su mejor cifra histórica (queda por debajo de los 4.181 millones del primer semestre de 2021, aunque se debía a los ingresos extraordinarios de la fusión con Bankia). Y Bankinter, que es el que más crece: un 54%, hasta los 418 millones de euros. La única nota negativa la deja Unicaja: el banco malagueño, lastrado por la crisis de gobernanza y con un consejero delegado, Manuel Menéndez, cesado hace dos meses pero que sigue en el cargo a la espera de su relevo, ganó entre enero y junio 148 millones, un 13% menos. Una merma que se explica por el abono de la tasa temporal impuesta por el Gobierno de coalición.

Este impuesto, que estará en vigor en principio durante dos años, grava el margen de intereses y las comisiones netas en España. Por ello, a los que pesa más es a los bancos de menor tamaño y que solo tienen negocio en territorio nacional (como Unicaja). El gravamen se justificó hace un año por el presidente del Ejecutivo, Pedro Sánchez, por los ingresos extra que recibiría el sector como consecuencia de la subida abrupta de tipos de interés del Banco Central Europeo (BCE) que comenzó en aquellas fechas. Unas alzas que todavía siguen: este jueves se produjo la novena, de otros 25 puntos básicos, hasta el 4,25%.

De vuelta a los números del semestre, el beneficio aportado por el negocio en España de las entidades se ha disparado con fuerza: 5.273,1 millones, un 49% más. Una cifra que se habría elevado sin la tasa temporal a los 6.393 millones, lo que habría supuesto un avance de casi el 81% respecto al mismo periodo del año anterior. En territorio nacional, el que más ganancias obtuvo fue CaixaBank, líder indiscutible con 1.907 millones de beneficio en el país, un 44,1% más. Le sigue el BBVA (1.231 millones, un 53,7% más), el Santander (1.132 millones, un 73,6% más), el Sabadell (437,2 millones, un 36,9% más) y Bankinter (417,9 millones, un 54,2% más). Lejos quedan los 148 millones ya citados de Unicaja, que además solo opera en España.

Margen al alza, freno en las comisiones

Los buenos resultados se basan en el giro de la política monetaria del BCE para combatir la inflación, que ha engordado los ingresos de la banca al recuperar una parte del negocio recurrente que se deprimió durante la era de tipos cero o negativos del pasado. El viento sopla a favor, y con fuerza todavía: las entidades precisan de unos 12 meses para actualizar al nuevo precio del dinero el total de su cartera de préstamos —las hipotecas variables, por ejemplo, están referenciadas al euríbor a 12 meses y se revisan habitualmente una vez al año—. Es decir, las cuentas de resultados siguen acelerando porque todavía están trasladando el salto del euríbor en el último ejercicio al crédito.

Este nuevo entorno ha disparado el margen de interés muy por encima del doble dígito. A nivel global, los seis bancos cotizados se han anotado 40.908,2 millones en esta partida, un 24,5% más. Y si se mira solo la cifra del negocio en España, el avance ha sido muy superior, del 46%, hasta alcanzar los 13.147,5 millones de euros. Pese a ello, esta bombona de oxígeno se acabará en los próximos trimestres y la subida dejará de ser tan alta: “No creemos que este nivel de crecimiento del margen se mantenga en el futuro”, ha reconocido Gonzalo Gortázar, consejero delegado de CaixaBank, este viernes durante la presentación de resultados.

Lo que sí se han frenado son las comisiones netas. En términos globales, bancos como el Santander y BBVA, con mucho negocio fuera, lo compensan y el dato arroja una ligera subida: un 3,34% más, hasta los 12.127,5 millones. Sin embargo, si se mira solo el dato cosechado en España, las comisiones netas se han reducido un 4,4% y se quedaron a cierre de junio en 5.412,2 millones de euros. El efecto de la suma de ingresos al alza (y unos costes contenidos) es la mejora de la eficiencia de la gran banca española. Destaca en este punto Bankinter (35,4%), al que le sigue el BBVA (42%), el Sabadell (42,39%), el Santander (44,2%), CaixaBank (46%) y Unicaja (47,9%).

Más rentables y solventes

Con estos números, las métricas de solvencia y rentabilidad de la banca española han repuntado de forma notable. En el retorno sobre el capital tangible (ROTE), todos los bancos crecieron y se sitúan por encima del doble dígito (excepto Unicaja), nivel en el que se estima que se cubre el coste de capital. De hecho, el director financiero del Santander, José García Cantera, reconoció en los resultados que la entidad había conseguido cubrir este coste en España “por primera vez en años”.

El banco con mayor rentabilidad en España a cierre de junio es el BBVA (16,9%), un nivel que le sitúa entre los mejores si se compara con sus pares europeos. Le sigue Bankinter (16,44%, que lo ha elevado en el último año en más de 5,6 puntos) y el Santander (14,49%). CaixaBank, por su parte, se sitúa en un cómodo 12% y el Sabadell en un 10,78%, el segundo que más lo ha engordado. Unicaja, en este apartado, también es el colista y se queda con un escueto 7%, aunque se apunta una mejoría de 1,4 puntos.

En solvencia, todos los grupos financieros españoles han superado la barrera del 12% en la ratio de capital CET1 fully loaded, el de máxima calidad. Aquí, en cambio, el que se apunta un mejor dato es Unicaja (13,78%). Esto supone que la banca nacional cuenta con un exceso de capital sobre la barrera del 12% de unos 7.140 millones de euros (de los que habría que quitar 1.500 millones de los planes de recompra de BBVA y CaixaBank) con el que puede mejorar la remuneración de los accionistas o lanzarse a por operaciones corporativas. El que cuenta con mayor exceso es el BBVA (3.440 millones), seguido del Santander (1.265 millones) y CaixaBank (casi 1.100 millones).

Entre los grandes riesgos para el sector financiero (y para la economía en su conjunto) destacan los impagos. Por el momento ya se vislumbra un deterioro de la actividad, un freno de la demanda, pero la tasa de morosidad sigue a raya, en parte gracias a la fortaleza del empleo. El que se apunta una mayor tasa de mora es Unicaja (3,6%), aunque en un nivel históricamente bajo igualmente. El Sabadell, a nivel grupo, se apuntó un 3,5%, el BBVA un 3,4%, el Santander un 3,07%, CaixaBank un 2,6% y Bankinter un 2,22%. Para ponerlo en contexto, en términos agregados en España los impagos cerraron mayo en el 3,59%, muy lejos del 13,62% que se alcanzó durante la Gran Recesión (diciembre de 2013).

Sigue toda la información de Cinco Días en Facebook, Twitter y Linkedin, o en nuestra newsletter Agenda de Cinco Días