La banca ya casi converge con Europa en el pago de los depósitos de las empresas

El sector en España cuida más la remuneración a las compañías, mientras sigue enrocada con las familias, que reciben un 33% menos que la media europea

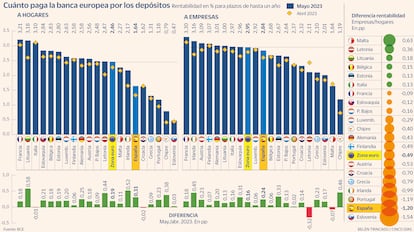

La banca española ya roza la convergencia con la media europea en la remuneración de los depósitos de las empresas. Según los últimos datos del Banco Central Europeo (BCE), en mayo retribuyó a las compañías con un 2,84%, muy cerca del 2,95% de media de la zona euro. Pese a ello, sigue enrocada con la rentabilidad que ofrece a los hogares: la retribución queda un 33% por debajo de la que se anota de media la Eurozona.

Si se fija la mirada en el diferencial entre la oferta a empresas y a particulares, España es además el segundo país del Viejo Continente (solo por detrás de Eslovenia) en el que existe una brecha mayor. Existen varios motivos, aunque uno de los principales es la capacidad de negociación que tienen las compañías, en muchos casos con montantes elevados que pueden mover entre bancos con facilidad, en detrimento del poder escaso de los clientes particulares.

Los datos muestran una foto fija de un momento determinado en el que el sector financiero español enseña dos caras: ya roza la media europea con las compañías pero sigue saliendo mal parada con las familias, donde se mantiene en el vagón de cola. En mayo, las entidades nacionales pagaron un 2,84% a las empresas por sus depósitos mientras que a los particulares se quedó en un escaso 1,64%. Es decir, casi converge con lo anotado de media en la zona euro en empresas, pero sigue muy por debajo en hogares (2,46%). Y todavía más lejos de los registros de Alemania (2,58%), Italia (3,1%) y Francia (3,21%).

Para valorar mejor estos datos hay que fijarse en el diferencial entre la rentabilidad que se ofrece a familias y a empresas. En ese ranking, España resulta que cuida mucho más a las compañías que a los particulares. La brecha mayor se registra en Eslovenia (1,54 puntos porcentuales), seguida de España (1,2 puntos), Portugal (1,19 puntos) e Irlanda (0,99 puntos).

La banca nacional cuenta con la ventaja del tipo de cliente que tiene en el país: “Cuanto más minorista sea el modelo de negocio, más se beneficia de la subida de tipos porque hay más depósitos no remunerados”, explica Leopoldo Torralba, economista de Arcano Economic Research.

Fuentes del sector financiero sostienen que esta diferencia de trato era de esperar: “Primero se remunera más el pasivo de las empresas porque fueron a ellas a las que se les cobró en su día la tasa de depósitos negativa. Como a las familias no se les repercutió entonces, es normal que ahora tarden más en recibir una remuneración mayor”. Es decir, se les pagará más a los particulares, pero tienen que esperar aún. De hecho, todo lo que los bancos consigan retrasar esta retribución supondrá la recuperación de un trozo mayor de la rentabilidad perdida durante la era de tipos cero o negativos.

Batalla política

De esta forma, el sector se mantiene en el centro del debate. Lo está desde julio del año pasado, cuando se produjo el cambio de la política monetaria. El 21 de julio de 2022, el BCE dio un golpe de timón y comenzó una senda fulgurante de subidas de tipos de interés, hasta llegar al 4% actual, para combatir la inflación. Esto provocó dos reacciones del Gobierno: por un lado, criticó el aumento esperado de sus ganancias tras estas alzas. Y, por otro, anunció un impuesto extraordinario a la banca.

La mejora del beneficio se explica por un aumento del margen de intereses. Esto ocurre, de forma resumida, por una repreciación más rápida del activo que del pasivo. Esto es, las cuotas de las hipotecas variables se han encarecido más rápido que el coste de los depósitos. Fuentes financieras inciden en que esto es el resultado de la normalización de la política monetaria, aunque para que esa normalización sea completa se debería revalorizar igualmente el ahorro. Y eso no ocurre por el momento.

Esta estrategia comercial ha provocado críticas desde todos los ámbitos a la banca. Tanto de organismos nacionales (la CNMC ha sido una de las más beligerantes) como internacionales (el BCE). “Desde el punto de vista de la transmisión de la política monetaria es muy importante que se refleje todo este rendimiento en el activo y en el pasivo de los bancos”, puntualizó Luis de Guindos, vicepresidente del banco central, a final de junio en Santander.

El tema también ha entrado de lleno desde hace meses en el debate político. La última en afear la escasa remuneración que ofrece la banca a las familias fue la vicepresidenta económica, Nadia Calviño, la semana pasada en su encuentro con las patronales del sector. Allí, con las asociaciones bancarias presentes, reiteró su preocupación e hizo dos anuncios. Por un lado, encargó a Competencia un estudio sobre por qué las entidades no remuneran más los depósitos. Y, por otro, dijo que no descarta realizar “algún cambio legislativo” para que suba esta rentabilidad del ahorro que se ofrece a los depósitos de particulares.

Sigue toda la información de Cinco Días en Facebook, Twitter y Linkedin, o en nuestra newsletter Agenda de Cinco Días