La EBA alerta de una caída en el nivel de capital de los bancos y un aumento de los créditos en vigilancia

La banca española se sitúa de nuevo a la cola europea en niveles de capital

La Autoridad Bancaria Europea (EBA, por sus siglas en inglés), ha alertado de que los bancos han rebajado sus niveles de solvencia justo en el momento de afrontar un entorno incierto por la crisis de precios y las subidas de tipos de interés. En evaluación anual de riesgos del sistema bancario europeo, el organismo ha detectado que el nivel de capital de los bancos ha caído en los últimos meses y además ha aumentado el volumen de créditos catalogados en vigilancia especial, o stage 2, que es el paso previo a considerarlos como dudosos.

Los bancos europeos contaban con una ratio de capital CET1 fully loaded media del 15% frente al 15,5% anterior y la ratio de cobertura ha pasado de una media del 174,5% al 165,1%. Igualmente, los resultados reflejan que a pesar de que la morosidad se ha reducido, los bancos clasifican el 9,5% de los préstamos como créditos en vigilancia especial, que se trata del nivel más alto desde 2018, cuando la EBA comenzó a publicar este informe.

El organismo supervisor puntualiza que la rentabilidad de los bancos ha mejorado, pero ha pedido reforzar el capital ante el contexto de menor crecimiento del PIB y el aumento de los tipos de interés que afrontan las economías europeas en los próximos meses. “Los bancos deben prepararse para un posible deterioro en la calidad de los activos y fortalecer sus sistemas y controles de detección para garantizar un cumplimiento estricto de las normas para prevenir riesgos legales y reputacionales”, señala el documento.

En los últimos meses, tanto el Banco de España, como el Banco Central Europeo (BCE) y la propia EBA vienen reclamando prudencia a los bancos para que preserven el capital. En sus discursos públicos y las reuniones que mantienen habitualmente con las entidades han expresado la necesidad de dotar provisiones para cubrir posibles insolvencias ante la previsión de un aumento de los imagos debido al endurecimiento de las condiciones macroeconómicas.

En ese sentido, sector y supervisores mantienen un pulso por el empleo del capital. Los bancos, impulsados por el alza de tipos, registrarán su mejor ejercicio de los últimos años y buscan recompensar generosamente a sus accionistas con dividendos y recompras de acciones. Se da la circunstancia de que en los últimos años la banca se ha visto lastrada por los bajos tipos de interés que dificultaban la generación de ingresos y hundieron la rentabilidad y la cotización en Bolsa.

También por el estallido de la pandemia del Covid-19 en 2020, cuando por recomendación del BCE se cancelaron los programas de reparto de dividendo. Por ello, los bancos europeos entienden que es el momento de remunerar a los accionistas con dividendos atractivos que permitan ganar algo de oxígeno en los mercados de valores.

España, a la cola de Europa en capital

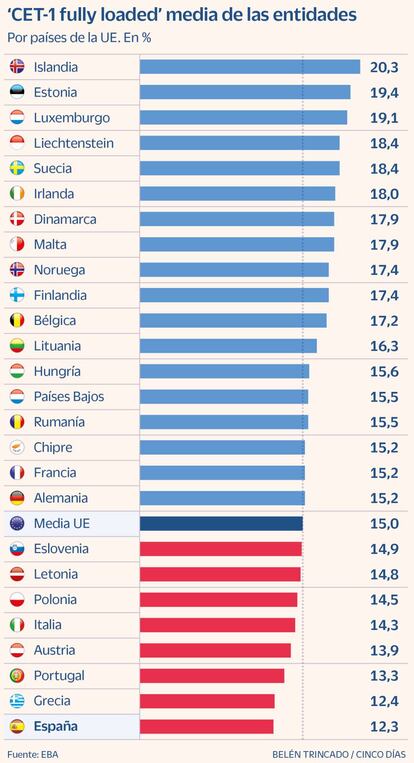

Por otro lado, la EBA también ha publicado su ejercicio de transparencia en el que. En lo que se refiere a las entidades españolas, el informe refleja que los bancos nacionales se situaron (de nuevo) a la cola de Europa en niveles de capital, con una ratio CET1 fully loaded media del 12,3%, frente al 15% de media de la UE. Se trata de un nivel muy inferior a otrs países comparables como Italia (14,3%), Alemania (15,2%) o Francia (15,2%).

De los 10 bancos españoles que participan en el informe, Kutxabank destaca como la entidad con mayor nivel de solvencia, como viene siendo habitual en este tipo de ejercicios. La entidad vasca acumula un ratio CET1 fully loaded del 16,6% a cierre de junio, siendo el único banco que se sitúa por encima de la media de la UE. El resto de bancos situaron su nivel de capital entre el 12% y el 13%.

En realidad, en los últimos años la banca española siempre aparece en las últimas posiciones de la UE en cuanto al nivel de capital. Sin embargo, esto no significa que su solvencia sea más débil que los bancos de otros países. El regulador bancario determina unos niveles mínimos de capital en función de los riesgos de cada entidad. Por ello, para cada banco la ratio CET 1, que es el indicador que se utiliza como referencia para medir la fortaleza financiera, es diferente. El objetivo es que los bancos cuenten con suficientes fondos propios para absorber potenciales pérdidas.

La ratio CET 1 muestra como el porcentaje de capital de un banco sobre los activos ponderados por riesgo. Cuánto más elevado sea, más garantías de solvencia tiene el banco, aunque las entidades buscan un equilibrio porque una ratio demasiado alta puede ser ineficiente en términos de rentabilidad.