Madrid aporta en Sociedades el doble que Cataluña pese a tener el mismo número de empresas

Entre las dos autonomías suman el 65% de toda la cuota líquida El 45% proviene de las compañías asentadas en la región central

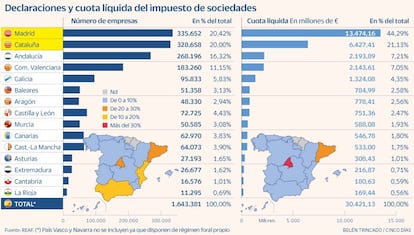

De los 1,6 millones de empresas que declaran por el impuesto de sociedades en España, el 40% del total (unas 665.000) se encuentran en Madrid y Cataluña, con cerca de 335.000 y 328.000 compañías cada una respectivamente. Sin embargo, las dos regiones representan en conjunto más del 65% de toda la cuota líquida resultante del impuesto a nivel nacional, que asciende a los 30.000 millones. A la comparativa autonómica habría que sumarle las empresas radicadas en País Vasco y Navarra, con sistemas fiscales propios. Los datos permiten hacerse una idea de cuál es la radiografía empresarial de España, pero también ver las diferencias que hay entre las dos zonas con más peso en el impuesto. Pese a que ambas tienen un número de compañías similar, Madrid dobla en cuota a Cataluña: la primera aporta 13.400 millones de euros frente a los 6.400 millones de la otra.

Los datos han sido recopilados por el Registro de Economistas Asesores Fiscales (REAF) del Consejo General de Economistas (CGE), que presentó ayer el informe Declaración de Sociedades 2021. Como explicaron los expertos del registro, la gran brecha entre Madrid y Cataluña responde principalmente al tamaño de las empresas que hay en ambas regiones, ya que el impuesto, de carácter estatal en las comunidades de régimen común, funciona bajo los mismos parámetros.

Las dos regiones son, además, las únicas de España con porcentajes de recaudación mayores que la proporción de empresas en ellas radicadas. De todos los ingresos que llegan a través de este tributo, el 44,29% proviene de Madrid, que tiene el 20,42% de las compañías, mientras que el 21,13% lo hace de Cataluña, con el 20% de declarantes.

Las dos delegaciones con más peso en este tributo son, junto a Asturias, las que más aumentaron los ingresos –un indicador diferente a la cuota líquida– por esta vía durante el pasado ejercicio en comparación con el año anterior. En Cataluña los ingresos crecieron un 86%, en Madrid, un 98,5%, y en Asturias repuntaron un 99,4%. Solo Canarias retrocedió, con una caída del 14%.

El documento presentado por el REAF también muestra cuál es el perfil de los contribuyentes en España. De los poco más de 1,6 millones de empresas declarantes en 2019, último año con estos datos disponibles, el 23,7% estaban inactivas y el 32,4% habían registrado pérdidas. Dentro de las que presentaron declaración, el 64,5% contaba con una base imponible negativa o de cero euros, mientras que el 35,5% restante registraba una base positiva. Según explica el REAF, “a pesar de la labor de depuración que viene llevando a cabo la AEAT, todavía una parte muy importante del censo de contribuyentes por este impuesto está constituida por entidades que están pendientes de liquidarse”. Seguramente esta situación se irá revirtiendo “por las sanciones que impone el ICAC a las entidades que incumplen la obligación mercantil de depósito de cuentas anuales”, añaden.

Tipos efectivos

Los asesores fiscales del CGE también analizan los debatidos y polémicos tipos efectivos en el impuesto sobre sociedades, tanto los que se aplican sobre el resultado contable como, en menor medida, sobre la base imponible. En este punto, los expertos consideran que no son significativos porque en sus cálculos no se tienen en cuenta ajustes que son inevitables a la hora de desgranar el gravamen. Así, si bien se refleja un tipo efectivo sobre el resultado contable del 4,9% para los grupos y del 15,9% para entidades no integradas en grupos fiscales, “creemos que esos porcentajes no significan gran cosa porque, en todo caso, para que fueran representativos habría que depurar el resultado contable con los ajustes inevitables”.

Entre estos ajustes, los expertos incluyen la suma del propio impuesto –que forma parte de la base imponible–, restándole cuantías tan importantes como los dividendos y plusvalías exentos, “que no son un incentivo sino un ajuste técnico para evitar doble imposición”, o la compensación de bases imponibles negativas que, además, está limitada para entidades y grupos de tamaño medio y grande.

En este punto, el REAF también elabora un análisis comparado entre los países de la Organización para la Cooperación y el Desarrollo Económicos (OCDE), principalmente a raíz del acuerdo recientemente alcanzado para fijar un tipo mínimo global del 15% que acabe con la carrera a la baja entre jurisdicciones para atraer a grandes multinacionales.

Los datos recopilados muestran que de los 38 países analizados un total de 13 cuentan con un tipo nominal superior al español, situado actualmente en el 25%, un tipo que España comparte con otros cuatro estados. En el resto se aplican tipos inferiores, que llegan a situarse por debajo de la frontera del 20% en un total de ocho.

A raíz de este asunto, según los expertos, una de las principales novedades para el ejercicio 2022, que se declarará en 2023, es la aplicación del tipo mínimo. La cuota líquida no podrá ser inferior al 15% de la base imponible positiva en el caso de contribuyentes cuyo importe neto de la cifra de negocios sea, al menos, de 20 millones de euros.