Los 10 valores para exprimir el ‘made in Spain’ bursátil

Los gestores recomiendan aprovechar las caídas para tomar posiciones en cotizadas españolas con sólidos balances y negocios de calidad

Los gestores recomiendan aprovechar las caídas para tomar posiciones en cotizadas españolas con sólidos balances y negocios de calidad.

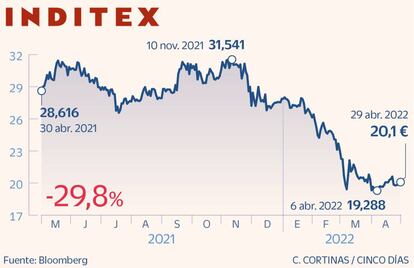

Inditex: oportunidad tras un duro castigo en Bolsa

Con una corrección del 30% en lo que va de año, Javier Galán, director de inversiones de renta variable en Renta 4 gestora, cree que Inditex es una buena opción de compra. La suspensión temporal de la actividad en Rusia, el segundo mercado que más aportó al beneficio en 2021, ha llevado a las acciones de la compañía a desfondarse hasta los 20 euros y se sitúan próximas a los 18,94 registrados tras el estallido de la pandemia. A pesar de este castigo en Mutuactivos consideran que la segunda cotizada más capitalizada de la Bolsa española (62.645 millones frente a los 70.877 millones de Iberdrola) es una apuesta segura para tiempos agitados. “Cuenta con un modelo de negocio muy competitivo, un balance sólido y un equipo gestor muy consolidado”, subraya Ángel Fresnillo, director de renta variable de Mutuactivos, pese al reciente relevo en la presidencia. El consenso de los analistas le otorga un potencial del 33,7%, hasta los 26,87 euros. Este optimismo se refleja en las recomendaciones. El 62,9% aconseja comprar, frente al 28,6% que opta por mantener y solo el 8,6% recomienda vender.

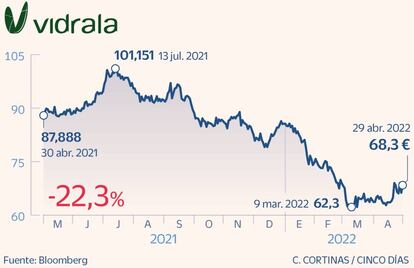

Vidrala: opción atractiva a medio y largo plazo

El aumento de los precios energéticos está pasando factura a las empresas y Vidrala, una compañía en la que cerca del 50% de sus costes corresponden a la energía, es buen ejemplo de ello. La compañía desciende un 32,5% desde los máximos históricos que marcó en julio de 2021 y Alfonso de Gregorio, director de inversiones de Finaccess Value, considera que es una opción atractiva a medio y largo plazo. La industria del vidrio en Europa opera a unos niveles de utilización muy altos, la demanda es fuerte y los stocks son bajos por lo que el poder de negociación frente a clientes es razonablemente alto y debería permitir negociar precios al alza. En un intento de recuperar los márgenes Vidrala ha incrementado los precios en el primer trimestre un 20%, una estrategia cuyos efectos podrían tardar en verse, según apuntan en Renta 4. Los expertos destacan además la política de dividendos. Con cargo a los resultados de 2021, Vidrala abonará 0,843 euros por acción, un 5% más que el año anterior. Como complemento en julio abonará 0,32 euros por título.

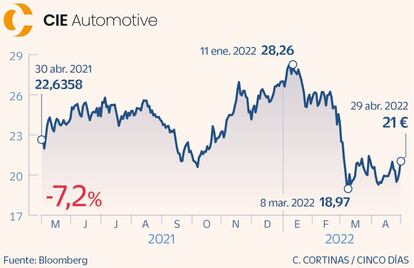

CIE Automotive: resultados récord pese al alza de costes

Los problemas en las cadenas de suministro se convierten en uno de los principales quebraderos de cabeza para los fabricantes de automóviles. A pesar de la paralización de la producción y aumento de los costes, Cie Automotive ha cerrado el primer trimestre de 2022 con cifras récord en ventas, ebitda y resultado neto. Alfonso de Gregorio, director de inversiones en Finaccess Value, cree que el recorte del 20% en el año es una oportunidad para adquirir el valor. A la buena marcha del negocio se suma la sólida posición financiera. Su pasivo se sitúa en los 1.389,1 millones, lo que supone 5,8 millones menos frente al primer trimestre de 2021 y deja la ratio de endeudamiento en 2,34 veces el ebitda, niveles asumibles para hacer frente a los vencimientos. Esta característica cobra mayor importancia ahora que el incremento de los costes de financiación se ha convertido en una de las grandes amenazas para gobiernos y empresas, que en los últimos años han aprovechado los tipos cero para endeudarse y hacer frente a la crisis desatada por la pandemia.

Fluidra: margen de maniobra para fijar precios

Después de encadenar tres años consecutivos al alza en los que se revalorizó un 268,7%, los inversores han aprovechado para hacer caja. En lo que va de año Fluidra corrige un 25,8%. No obstante, Ricardo Seixas, responsable de renta variable nacional de Bestinver cree que la compañía cuenta con un fuerte potencial a largo plazo. “Tiene uno de los modelos de negocio que más nos gusta, con un perfil de crecimiento alto, fuerte poder de fijación de precios y un equipo directivo que ha sabido navegar y gestionar el capital satisfactoriamente en diferentes entornos”, señala Seixas. El gestor se muestra optimista con el futuro de Fluidra y espera que el negocio de fabricación de piscinas siga comportándose de forma excelente este año, pese a la inflación la inflación y el empeoramiento de las perspectivas económicas a nivel mundial. El consenso de los analistas le otorga un potencial del 42,2%, hasta los 37,15 euros y el 72,2% de las firmas que siguen al valor aconsejan comprar acciones. En 2021 elevó sus ventas el 47%, tras lo que aumentará a más del doble el dividendo.

Ence: capacidad para generar caja libre

La compañía papelera es una de las apuestas de Mutuactivos, el brazo inversor de Mutua Madrileña. Su jefe de Bolsa, Ángel Fresnillo, explica que “el ciclo de la pulpa de celulosa vive un momento muy positivo, con una demanda creciente y oferta limitada”. En el caso de Ence, la compañía se ha visto penalizada por el contencioso de su planta de Pontevedra y por su pasada tensión de balance. En el último año, las acciones de la compañía se han depreciado casi el 8%, aunque desde enero, cuando tocaron mínimos cerca de 2 euros, han empezado a remontar con fuerza (+51% en el año). La firma se ha recapitalizado gracias a la monetización de parte de su división de energía. Además “hay que tener en cuenta que su negocio de pulpa no tiene deuda”, apunta Fresnillo. El gestor considera que la acción de Ence cotiza con descuento frente al resto de competidores y que, en este contexto del precio de la pulpa de papel, “va a generar una gran cantidad de caja libre”.

Grifols: a la espera de recuperar beneficios

Grifols es líder mundial en venta de plasma sanguíneo (sangre, sin glóbulos blancos ni rojos). Lo compran en centros de extracción en Estados Unidos (principalmente), en los que voluntarios reciben una compensación a cambio de donar su plasma. Hospitales de todo el mundo adquieren las bolsas de plasma para utilizarlas en intervenciones quirújicas pero durante el último año, las acciones de la compañía han perdido casi un 30% de su valor. En el segundo semestre de 2021 entró en pérdidas. Mikel Navarro, jefe de Bolsa de Santalucía AM, explica que la compañía catalana está infravalorada porque con la pandemia ha visto reducirse su capacidad de recolección de plasma y se han encarecido los costes del proceso. “Creo que estos dos factores van a pasar y se va normalizar la situación”, apunta Navarro. Además, la compañía va a empezar a comercializar dos proteínas nuevas, tras la adquisición de Biotest. “Estimamos que el beneficio de neto en 24 meses estará un 50% por encima del de 2019, y esta fuerte mejora se reflejará en el valor”, vaticina.

Línea Directa: una compañía muy infravalorada

Línea Directa se estrenó en Bolsa hace justo un año, cuando fue desgajada de su matriz Bankinter. Su debut fue espectacular, con una subida del 23% el primer día, y otro 18% en las tres primeras semanas. Sin embargo el valor ha ido perdiendo fuelle desde otoño de 2021. Mikel Navarro, responsable de Bolsa de la getora Santalucía AM (una de las que tiene mejores resultados en renta variable española) considera que la aseguradora “se encuentra fuertemente infravalorada”. El gestor recuerda que la compañía está generando una espectacular rentabilidad sobre fondos propios (RoE) del 28%. Para Navarro, hay algunos factores coyunturales que han afectado negativamente, como los efectos de la inflación en el valor residual de los coches o en el encarecimiento de la pintura, lo que aumenta el gasto en los siniestros. Cuando pasen estos efectos, “Línea Directa debería cotizar al menos un 50% por encima de donde actualmente se encuentra”, apunta el gestor.

Rovi: potencial más allá de la vacuna del Covid

Tras la sorpresa positiva de sus resultados de 2021, impulsados por la fabricación de la vacuna del Covid-19 de Moderna, los laboratorios anunciarán el 11 de mayo las cuentas del primer trimestre. Pese a que sus acciones caen un 12% desde el máximo histórico de 73,80 euros registrado el pasado diciembre, los analistas confían en su potencial. El consenso fija un precio objetivo de 73,61 euros desde los 64,80 actuales. Ricardo Seixas, de Bestinver, cree que la estrategia de juntar tecnología propia y nuevos contratos de fabricación para terceros “está dando sus frutos y seguirá generando valor para el accionista”. A su juicio, la compañía ha tenido un comportamiento excepcional los últimos dos años y “para nada pensamos que la travesía acaba aquí”. El valor sube el 170% desde enero de 2020. La reciente aprobación de Okedi para el tratamiento de la esquizofrenia supone la consecución de un hito y “esta tecnología va a cambiar radicalmente el perfil de beneficios y generación de caja a lo largo de esta década”, apunta.

Viscofan: el escudo del consumo básico

En un momento de fuerte volatilidad y en que el alza de los precios es visto como una amenaza para las economías y mercados, los gestores redoblan su apuesta por las cotizadas defensivas líderes en el sector en el que operan y con capacidad para trasladar los precios al consumidor. Viscofan se enmarca dentro de esta corriente. La compañía, que en el primer trimestre de 2022 registró un beneficio de 27,5 millones (un 8,9% menos interanual), ya demostró en los momentos más duros de la pandemia su capacidad de retención de clientes y consecuente aumento de ventas, gracias al auge que experimentaron los alimentos básicos en Europa y en los mercados emergentes. Los expertos confían en su potencial ahora que la inflación está en niveles récord en la zona euro y el poder adquisitivo de las familias ha mermado. En este entorno la empresa de envolturas plásticas para el sector cárnico podría verse beneficiada por el mayor consumo de productos básicos y domésticos.

Amadeus: margen para retornar a niveles precovid

El turismo, uno de los sectores más golpeados por las restricciones a la movilidad, empieza poco a poco a remontar el vuelo. Para sacar partido de la recuperación de los viajes, Javier Galán, de Renta 4, escoge a Amadeus. Los expertos coinciden en que el valor viene demostrando fortaleza para mantener niveles técnicos que impiden que la firma se encuentre en zonas de sobreventa o sobrevaloración. “A media que se recuperen los viajes, la compañía tiene potencial para retornar a los niveles previos al estallido de la pandemia”, destaca Galán. En las dos primeras semanas de 2020 antes de que el Covid paralizara la actividad, las acciones de Amadeus tocaron los 78 euros, quedando tan solo a dos euros de los máximos históricos registrados en octubre de 2018. En 2022 está a punto de colocarse en positivo y el consenso analistas le da un potencial del 8,5% y estima que en este año la compañía salga de pérdidas y logre un beneficio de 560 millones, frente a los números rojos de 122,6 millones de 2021.