Así serán las hipotecas en 2022: precios bajos y estables y dominio del tipo fijo

La evolución del mercado seguirá siendo positiva, pero con crecimientos más moderados tras un 2021 excepcional después del parón por el Covid Las rebajas en los intereses han tocado fondo aunque no se descartan leves alzas si la elevada inflación persiste, con el euríbor aún muy contenido

Corren buenos tiempos para el mercado hipotecario, que tras la parálisis por la pandemia ha remontado hasta registrar las mejores cifras en una década. Después de un 2021 excepcional, se espera que en 2022 prosiga la recuperación del sector, gracias al auge de la demanda de viviendas, a un ahorro en niveles máximos y al bajo coste de la financiación. Eso sí, los expertos vaticinan un crecimiento algo menos intenso y estabilidad. Continuará la actual preferencia por el tipo fijo y las entidades financieras seguirán compitiendo por las hipotecas, lo que mantendrá los precios en niveles históricamente bajos, aunque ya no se esperan más rebajas.

Emiliano Bermúdez, subdirector general de Donpiso, apunta a la demanda insatisfecha durante el peor momento de la pandemia como el principal motivo del aumento de hipotecas. Según datos del Instituto Nacional de Estadística (INE), ya en septiembre de 2021 se firmaron más de 42.000 hipotecas sobre viviendas, la cifra más alta desde marzo 2011. A su juicio, lo que ocurra en los próximos trimestres con la economía española, la evolución de la inflación y la posición que adopte el Banco Central Europeo con el precio del dinero van a influir directamente en la concesión de hipotecas.

Se calcula que en todo 2021 se han superado las 400.000 hipotecas concedidas frente a las 337.700 de 2020 (un 18% más) o las 361.000 de 2019 (el 10% más). Solo hasta octubre, último dato disponible en Estadística, ya eran más de 348.300 frente a las 281.800 del mismo periodo de 2020.

De cara a este 2022, las perspectivas son muy positivas, aunque se prevé cierta moderación, con crecimientos de entre el 5%-10%. Ferran Font, director de estudios y portavoz de Pisos.com, estima un incremento anual más ligero, de alrededor del 1%, hasta las 405.000 hipotecas en 2022. “Significaría estar en una situación muy saludable”, afirma.

En la misma línea, Juan Villén, director de idealista hipotecas, sostiene que “previsiblemente”, en el año que acaba de empezar, “se mantendrá el apetito de la banca por conceder nuevas hipotecas, aunque no creemos que el volumen de las mismas pueda mantener los ritmos de crecimiento del primer semestre de 2021 y tenderán a la estabilización”.

El dinamismo de las hipotecas es un reflejo de los buenos datos en las transacciones inmobiliarias, que en los últimos meses han experimentado un crecimiento constante y a dos dígitos tras un periodo de inactividad por el Covid-19. En septiembre se cerraron 53.410 operaciones de compraventa, cifra no vista desde 2008. Los expertos coinciden en que en 2022 la demanda seguirá fuerte, pero los ritmos de crecimiento de las operaciones se irán normalizando una vez la demanda embalsada durante la pandemia vaya siendo satisfecha.

El ahorro acumulado por la pandemia seguirá impulsando la demanda

El ahorro acumulado y las atractivas ofertas de los bancos también están impulsando las peticiones de hipotecas. Fuentes financieras señalan que el colchón de liquidez –hay más de 940.000 millones de euros en depósitos en la actualidad, según el Banco de España– seguirá siendo potente y tirará de la demanda de préstamos. “Parte de ese ahorro que ha crecido ya es estructural”, apuntan dichas fuentes.

Pendientes de la inflación

La fuerte competencia entre bancos para captar clientes, especialmente en los tipos fijos, ha llevado los precios de las hipotecas a mínimos récord. Salvo movimientos puntuales, los intereses habrían tocado suelo, avisan desde el sector bancario, que ven difícilmente mejorable en un futuro próximo la oferta de tipos fijos, que de media se sitúan en el 2,6%. Incluso hay quien no descarta pequeños incrementos por la inflación, que ha experimentado su mayor subida en 30 años y podría acabar provocando un alza de los tipos de interés del Banco Central Europeo.

“Difícilmente las hipotecas pueden seguir bajando de precio, teniendo en cuenta además el comportamiento reciente de los precios”, comenta Lorenzo Cano, responsable de financiación a particulares de Ibercaja. “Las entidades están ofreciendo soluciones hipotecarias realmente atractivas, una situación que no cambiará salvo que haya cambios en el euríbor o que la inflación no sea un problema”, declara Josep Vera, director de desarrollo de negocio en Hipotecas.com. Y Villén recalca: “No vemos recorrido a la baja y, previsiblemente, las hipotecas a tipo fijo podrían verse encarecidas ligeramente”.

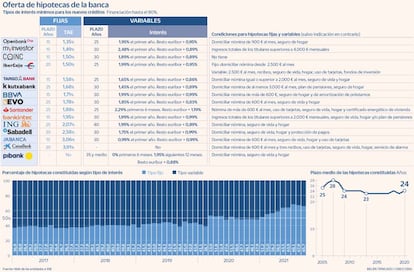

Actualmente, los tipos fijos más bajos del mercado rondan el 1,50% TAE. MyInvestor y Openbank comercializan hipotecas incluso por debajo de ese umbral. En las variables, la mayoría de diferenciales que se añaden al índice euríbor se sitúan por debajo del 1% y bajan del 0,9% en el caso de Evo Banco, Targobank, MyInvestor, Coinc, Kutxabank, ING y Pibank.

El interés fijo se mantendrá como opción favorita en los próximos meses

La gran mayoría (67%) de las nuevas hipotecas son ahora a tipo fijo, lo que muestra un claro cambio de tendencia, ya que antes lo habitual era el tipo variable. Los tentadores precios y el hecho de que los intereses fijos permitan pagar siempre la misma cuota y protejan de posibles subidas de tipos explican su empuje. Así, ante un escenario de inflación, y pese a que el euríbor sigue en mínimos, los expertos auguran que el tipo fijo seguirá dominando en los próximos meses, llegando incluso a copar el 70% de los préstamos.

“Seguirá siendo la opción mayoritaria mientras las entidades ofrezcan condiciones tan competitivas a tipo fijo como está sucediendo en este momento”, señala Cano. “Si sigue creciendo la inflación o sigue manteniéndose alta durante mucho tiempo, sí o sí 2022 será un territorio de tipo fijo durante todo el año”, asevera Font.

Aunque el BCE ha dejado claro que no va a subir las tasas rectoras en el transcurso de 2022, las presiones inflacionistas podrían llevar a valorar un cambio en la hoja de ruta, como ha sucedido en el caso de la Reserva Federal (Fed) y el Banco de Inglaterra. Con este escenario, el índice euríbor (principal referencia de las hipotecas variables en España), que actualmente sigue anclado en mínimos históricos negativos en torno al -0,5%, tenderá a repuntar.

“La prolongación de la pandemia y la menor recuperación de la economía echan el freno a posibles medidas por parte del BCE, y esto es lo que a nuestro entender está sujetando el euríbor. En cuanto la economía se estabilice y se vea un crecimiento continuado con inflación constante, el euríbor se verá afectado al alza”, defiende Villén. Las subidas serán sumamente leves y lentas en todo caso, predicen la mayoría de expertos, que no ven el euríbor en positivo hasta al menos 2024.

La banca solo contempla la financiación por encima del 80% para los jóvenes

Una subida del euríbor empezaría a encarecer las cuotas de las hipotecas variables ligadas al índice. Asimismo, si los tipos de interés comienzan a subir, las entidades financieras podrían volver a potenciar las hipotecas variables para generar más márgenes. “La oferta de productos hipotecarios evoluciona a la par que las necesidades y los precios de mercado”, reflexionan fuentes financieras. “Todo dependerá de cómo se mueva ficha en torno a los tipos de interés. Aunque el mensaje sigue siendo de estabilidad de política monetaria”, advierte Vicenç Hernández Reche, CEO de Tecnotramit. Por el momento, el euríbor no se ha inmutado ante la inflación ni la rebaja de compras de deuda del BCE.

Casi todos los bancos comercializan la modalidad fija y variable. En ambos casos, la bonificación del interés requiere vinculación por parte del cliente. El porcentaje de financiación sobre el valor de tasación–loan to value o LTV– mayoritario es del 80%, umbral a partir del cual el crédito concedido conlleva más riesgo de impago.

No se prevé volver a ver financiaciones al 100%, de manera que los clientes deberán seguir aportando ahorros del 20% o más para acceder a las hipotecas. La excepción son perfiles muy solventes, como los funcionarios o el segmento joven. Algunos bancos están dispuestos a financiar el 90% o más en el caso de los jóvenes, como Ibercaja y Santander. Otros les ofrecen intereses más bajos, como Kutxabank, o plazos más largos, de hasta 40 años, como Bankinter.

Según el Colegio de Registradores, el importe de financiación se situaba en 2007 en el 150% del valor de la vivienda y ahora la cifra ronda el 70%. Según el Banco de España, solo el 8,8% de las nuevas hipotecas se concede por encima del 80% frente al 18% de 2006.

El plazo medio de amortización sube a 25 años tras varios ejercicios en 23 y 24 años

En general, hay menos miedo al endeudamiento a largo plazo, según reflejan los datos del INE. El plazo medio para amortizar la hipoteca se ha elevado a 25 años tras varios ejercicios en 23 y 24 años.

“Estamos ante una de las mejores ofertas de hipotecas de la historia en la mayoría de las entidades, tanto en fijo como variable”, expresa Ruth Armesto, directora de Hipotecas.com.

Internet

Búsqueda digital: El mercado ha experimentado ciertos cambios tras la pandemia que parece han llegado para quedarse, como la consulta y contratación de hipotecas a través de móviles u ordenadores en lugar de presencialmente en las oficinas bancarias. Han proliferado los intermediarios online que facilitan todo el proceso hasta la firma ante el notario. Ayudan a comparar y a encontrar la mejor oferta según el perfil. En este contexto de digitalización, varias entidades están aprovechando para avanzar en su oferta de préstamos de forma online. “Al haber más posibilidades de que los usuarios comparen online, incluso utilizando comparadores de hipotecas, el cliente está más informado y se favorece la competencia”, asegura Gabriela Giannattasio, directora de desarrollo de negocios para Veritran en Europa.