Claves para un verano sin sustos en los mercados

Las Bolsas acumulan fuertes subidas desde los mínimos de la pandemia y los bonos atraen a los inversores

Múltiplos de Bolsa: las acciones, dispuestasa mantener las subidas

Valorar las Bolsas en el momento actual es complicado, tanto por los tipos mínimos o negativos como por los fuertes crecimientos de los beneficios empresariales que pueden reducir de manera drástica unos PER elevados. Y eso que los mercados nunca cotizaron en niveles tan altos y además ha sido inaudita la recuperación después del hundimiento de precios por el Covid-19 en marzo del pasado año. El experto Chris Iggo de la gestora Axa IM apunta que “la renta variable sigue proporcionando una prima de riesgo: tipos más bajos para los plazos más largos, QE en curso, potencialmente más estímulo fiscal en EE UU, enormes ahorros de los hogares, que son los ingredientes para una mayor rentabilidad de las Bolsas que reflejan el crecimiento y que se benefician de valoraciones relativas positivas en comparación con la renta fija”.

El director de inversiones de Atl Capital, Ignacio Cantos, explica que con los resultados del índice S&P 500 se están conociendo crecimientos superiores al 100%. “Hay pocos motivos para corregir. Los niveles de PER (veces que el precio contiene el beneficio por acción) se están normalizando con la previsión de resultados para 2021 y 2022. Esto nos da margen para pensar que no están muy caros”. El PER de Estados Unidos se mueve entre 16 y 17 veces y el de Europa, entre 14 y 15 veces.

Para Javier Méndez Llera, secretario general del Instituto Español de Analistas Financieros (IEAF), la continuidad alcista de las Bolsas va a depender de la temporada de resultados. “Es un momento muy importante porque cualquier decepción (sobre todo vía profit warnings) puede hacer reaccionar mal a los mercados. Acabamos de tener un ejemplo significativo en Siemens Gamesa. Los múltiplos están por encima de la media histórica pero muy influenciados por determinados sectores donde se ha concentrado gran parte de la demanda en los últimos meses”. Y añade: “Las sobrevaloraciones bursátiles no son preocupantes en sí mismas, pero las expectativas están altas, es decir, recogidas ya en las cotizaciones”.

Bonos: los ‘high yield’ se enfrentan a una deuda pública cara

El mayor riesgo de los mercados financieros en la actualidad se encuentra en los bonos. Los expertos coinciden en que no hay recorrido al alza para la deuda pública y el comienzo de la retirada de estímulos (tapering) por parte de los bancos centrales será el punto de inflexión de estos mercados alimentados por el dinero de la Fed, el BCE… Sin embargo, la realidad sigue imponiéndose en tipos muy bajos y eso pese a las tensiones inflacionistas causadas por la energía y las materias primas que los jefes de la política monetaria califican de temporales.

El secretario general del IEAF considera que, de todos, el indicador de riesgo más preocupante desde el punto de vista del instituto se refiere a las valoraciones muy elevadas de los bonos corporativos. “Los diferenciales (spreads) de crédito están muy ajustados, teniendo en cuenta la fase del ciclo en la que estamos. La curva de tipos de los bonos gubernamentales americanos, con una tendencia clara al aplanamiento, nos empieza a dar muestras de que podríamos haber alcanzado el pico de expectativas de crecimiento de los PIB de esta recuperación económica pospandémica”, concluye.

Markus Allenspach, director de investigación de renta fija en la gestora Julius Baer, se muestra partidario de un riesgo crediticio moderado. “El índice de bonos de alto rendimiento (high yield) estadounidense de Bloomberg Barclays ha ganado un 4% en lo que va de año, mientras que el diferencial sobre los bonos del Tesoro se ha reducido a un 2,66% desde un 3,6% a principios de año”.

Ignacio Cantos considera también que los bonos públicos están caros, pero cree que aún existen oportunidades en el mercado high yield, en los países emergentes y en las emisiones subordinadas, sobre todo de entidades financieras. Una visión coincidente con la de los expertos de la gestora Muzinich & Co.: “En este entorno de subida de la inflación, nos centramos en los mercados de crédito con una mayor exposición a los diferenciales y a una duración más corta, como el alto rendimiento de EE UU y de los mercados emergentes”.

Criptoactivos: el bitcóin, el nuevo chicharro del inversor particular

Las criptodivisas y en particular su mayor representante, el bitcóin, han acaparado buena parte del interés financiero este año con sus bruscos movimientos. Actualmente cotiza en torno a los 38.000 dólares, pero el pasado mes de abril llegó a superar los 63.000 dólares. En el camino siguen las dudas de si será una moneda de pago, si es un refugio como sustituto electrónico del oro o, como algunos lo califican, si se trata de una sofisticada estafa piramidal que acabará valiendo cero.

Su cotización ha estado marcada en el año por las distintas declaraciones del creador de Tesla, Elon Musk, así como por las prohibiciones en su producción y comercialización que han arreciado en los últimos meses desde el gigante asiático. Todo un modelo de nuevos aires en las finanzas mundiales que sigue siendo una incógnita, tras unas monedas de curso legal cuestionadas por la ingente cantidad de dinero creada por los bancos centrales para evitar el colapso económico.

Los analistas tampoco ven en los criptoactivos un elemento que pueda generar un riesgo sistémico en el conjunto del mercado. El director de inversiones de Atl Capital explica que sus efectos al alza o baja son mínimos ya que no hay grandes cifras de dinero institucional invertido. “Las criptodivisas son los nuevos chicharros del pequeño inversor”. Y añade: “Está todavía por ver si las criptomonedas son o no interesantes. Parece claro que, como inversión, no lo son, aunque sí en su vertiente de ciberseguridad.

Por último, Javier Méndez Llera califica el bitcóin como otro indicador claro de “exuberancia irracional, alentado además por dos elementos clásicos: la proliferación de mercados e intermediarios vendiendo el producto y la entrada de particulares sin conocimiento alguno de dónde invierten. Por el momento, lo más importante es que la inversión en bitcóin y equivalentes es una fracción del volumen invertido, por ejemplo, en deuda o bonos corporativos por parte de los grandes inversores institucionales. En definitiva, más ruido que nueces en las criptomonedas”, concluye.

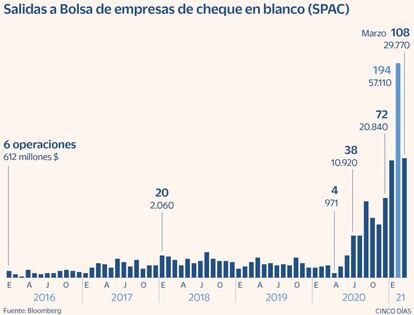

Estrenos bursátiles: la fiebre de las SPAC, un riesgo para el minorista

El auge de las compañías especiales con propósito de adquisición (SPAC) ha llegado al mercado europeo desde el otro lado del Atlántico, donde se han hecho muy populares. Unas sociedades vacías que cotizan en Bolsa y piden dinero a los inversores para posteriormente ir comprando distintas compañías por las que apuestan. La fiebre de las SPAC empieza a cundir en Europa pese a que no existe una legislación clara al respecto. Más bien, el camino lo han emprendido las estadounidenses, que, con datos a julio, habían adquirido 24 compañías europeas por un valor que ronda los 55.000 millones de euros.

Un serio problema para los mercados europeos, que pueden ver cómo se marchan a cotizar a Wall Street firmas que podrían enriquecer las plazas del euro. Asimismo, la Autoridad Europea de Valores y Mercados (ESMA) ha advertido de que las SPAC pueden no ser inversiones adecuadas para todos los inversores debido a los riesgos relacionados con la dilución, conflictos de intereses de los patrocinadores y la incertidumbre en cuanto a la identificación y evaluación de la empresa objetivo. Pero, más allá de estos aspectos, los analistas consultados no consideran que sea un riesgo de importancia para el conjunto del mercado bursátil.

Javier Méndez Llera explica que cada compañía que sale al mercado bursátil es un mundo. “Desde un punto de vista de un proceso de inversión de abajo hacia arriba, lo importante es acertar con los fundamentales de cada nueva empresa cotizada. Hay grandes éxitos y enormes fracasos. En cuanto a las SPAC, su problema es que están generando una aureola de indicador de exuberancia irracional que, por decirlo de forma muy coloquial, mete un poco el miedo en el cuerpo”, comenta.

Por su parte, Ignacio Cantos considera que el auge de las SPAC y de las numerosas salidas a Bolsa responde a la elevada liquidez en el mercado, principalmente, de fondos de capital riesgo. “Hay mucho dinero. Falta legislación y en algunas SPAC se están mezclando empresas y actividades demasiado variopintas para el inversor”.